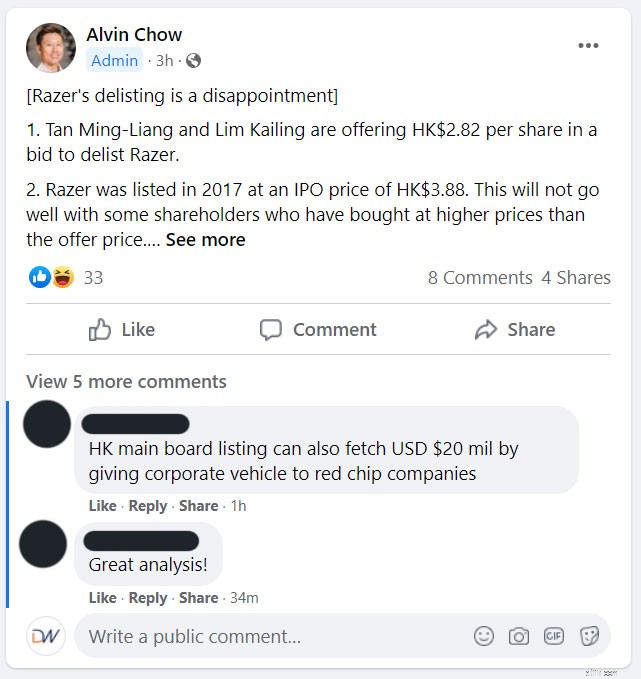

Тан Минг-Лян и Лим Кайлинг предлагают 2,82 гонконгских доллара за акцию в попытке исключить Razer из листинга.

Razer была зарегистрирована в 2017 году по цене IPO 3,88 гонконгских долларов. Цена их предложения не понравится некоторым акционерам, купившим акции по более высокой цене.

Инсайдеров не следует винить, поскольку рынок определяет цены акций. В конце концов, инвесторы должны знать о риске инвестирования в акции — здесь нет гарантированной прибыли.

Но предложение о делистинге, приуроченное к моменту, когда цена акций ниже цены IPO, может показаться оппортунистической. Я считаю, что акционеры предпочли бы, чтобы акции оставались в списке, потому что есть вероятность, что в будущем цены на акции могут вырасти.

Некоторые могут пожаловаться на то, что Тан получил компенсацию в размере 10,457 млн долларов США (9,871 млн долларов США было в виде акций) в 2020 году. Это больше, чем чистая прибыль в размере 805 тыс. долларов США, полученная Razer. Сообщается, что в июле 2021 года он собирался купить GCB по цене 52,8 млн сингапурских долларов! Следовательно, некоторые акционеры считали, что они получили более короткий конец палки, в то время как инсайдеры выиграли.

У меня нет проблем с такой компенсацией, так как я считаю, что награда, которую он получил, была вполне заслуженной за его выступление. Он пошел на риск, чтобы начать бизнес, и ему удалось превратить его в бизнес с доходом в 1 миллиард долларов США и сделать его прибыльным. Доход также вырос на 33 % в год за последние 5 лет!

Мне просто не нравится предложение об исключении из списка.

Одним из последствий того, что компания является публичной, является то, что у вас есть еще одна заинтересованная сторона, перед которой нужно отчитываться, — публичные акционеры. Они могут не понимать ситуацию инсайдеров и будут заботиться только о своей выгоде, а кто нет? Такой, казалось бы, «низкий» делистинг может оставить неприятный осадок у этих инвесторов.

Razer подумывал о листинге в США, потому что они считают, что получат более высокую оценку.

Но это будет пощечиной для акционеров Razer, если Razer исключит из листинга и повторно выставит на продажу в США по более высокой цене.

Кажется, что предложение Razer не так уж и плохо, поскольку оно уже является самым «дорогим» среди трех игроков. Но акционеры так не думают — они сравнивают цену предложения с ценой, которую купили, и чувствуют себя несправедливо, если цена предложения ниже.

Было бы лучше, если бы они просто оставили компанию в списке и продолжали фокусироваться на бизнесе. Оставьте цену акций на усмотрение рынков. Никаких веских причин для предложения об исключении из листинга не было дано. Я нахожу это разочаровывающим и ожидаю большего от уважаемого предпринимателя популярного потребительского бренда. Это предложение выглядит оппортунистическим.

Акционеры проголосуют за предложение, и им необходимо 75% голосов, чтобы одобрить его, и не более 10% голосов против него во время собрания. Не знаю, как к этому относятся акционеры. Я не акционер.

Присоединяйтесь к обсуждению с нами в нашей группе Facebook: