Считается, что фондовые рынки приносят деньги обычному человеку, но знаете ли вы, что 95% розничных инвесторов на самом деле теряют деньги, а не приумножают богатство. Это шокирующая статистика, которую розничный инвестор поймет только после того, как потеряет деньги. Основная причина того, что финансовая доступность и проникновение инвестиций в акционерный капитал в Индии не стала популярной, заключается в том, что розничные инвесторы фактически теряют деньги, и это необходимо изменить. Потому что, если все сделано правильно, фондовые рынки могут изменить правила игры. Во-первых, инвесторы не выбирают качественный бизнес, а во-вторых, они не терпят их, чтобы увидеть волшебство сложного капитала. Если вы поймете эти 2 вещи правильно, вы сможете создать огромное богатство, чтобы обезопасить свое будущее.

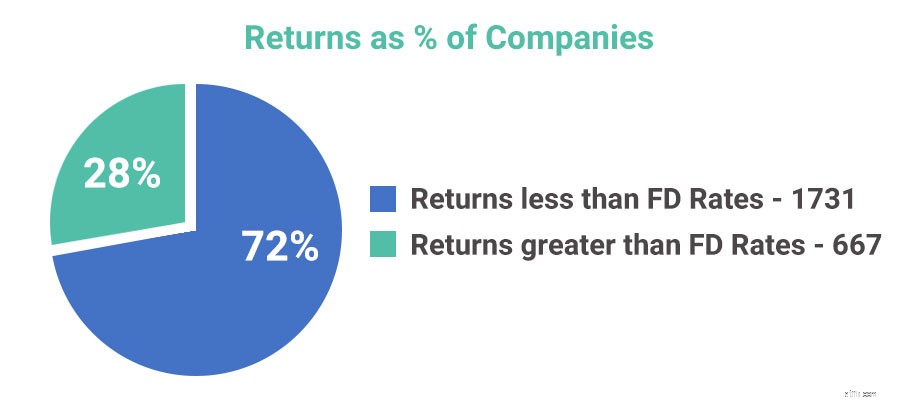

Чтобы лучше проанализировать, почему розничные инвесторы в конечном итоге сжигают деньги в акциях, мы провели исследование разрушения богатства. После тщательной обработки цифр факты ошеломили нас. Есть менее 20% акций, которые на самом деле превышают ожидаемую доходность в 15%, необходимую для акций. Кроме того, колоссальные 55% компаний фактически приносят отрицательную прибыль. В шоке правильно! Как инвестор вы просто хотите зарабатывать больше, чем то, что вам может дать FD. Но в конечном итоге вы теряете гораздо больше, поскольку 70% компаний никогда не превышают доходность FD. Вся эта статистика указывает на один вывод: «Менее 1 из 5 акций на самом деле дает доход, чтобы оправдать риск, связанный с собственным капиталом».

Вам должно быть интересно, как распознать разрушителей богатства? Расхождение между акционерами, владеющими создателями богатства, и разрушителями огромно, и этот разрыв можно сократить только путем сознательного выбора качества. Если вы посмотрите на компанию Hindustan Unilever с большой капитализацией в сфере FMCG, то она принадлежит всего 4 лакхам акционерам. Colgate и Dabur принадлежат только двум акционерам Lakh. В то время как у таких качественных предприятий есть акционеры в пределах 5 лакхов, компании, которые несут бремя огромных долгов и испытывают трудности с выплатой долгов своим кредиторам, такие как Reliance Power, имеют более 31 лакха. У Сузлона тоже около 10 лакхов. Это доказывает, что у разрушителей богатства гораздо больше акционеров, чем у компаний, создающих богатство.

Устранение может быть еще одним способом избежать разрушителей богатства. Инвесторы должны проверить эти 5 факторов - компании с низкой рентабельностью собственного капитала, умеренной рентабельностью собственного капитала, но плохими свободными денежными потоками, неоднородными или непредсказуемыми денежными потоками и крупными дискреционными продуктами, коммерциализированные предприятия и предприятия с завышенными ценами при выборе акций. Если компании попадают в указанную выше категорию, их следует избегать. Только в этом случае обычный инвестор может превысить отметку в 20%, чтобы получить ожидаемую требуемую прибыль. Но, к сожалению, очень немногие из них хорошо справляются с подбором ценных бумаг. Даже паевые инвестиционные фонды иногда становятся крайне агрессивными и покупают в свои фонды множество компаний. Идея может заключаться в диверсификации рисков в портфеле, но того же можно добиться за счет меньшего количества качественных компаний. Выбор акций чрезвычайно сложен, и вероятность успеха составляет менее 20%. И инвесторы оказываются в очень невыгодном положении, когда они ставят количество важнее качества.

Еще одно открытие исследования Wealth Creation заключается в том, что розничные инвесторы склонны продавать акции слишком рано, либо потому, что они убыточны, либо потому, что они чувствуют, что акции упадут сейчас, когда они дали приличную прибыль. Средний период владения для большинства компаний составляет менее 2 лет. Например, с 2011 по 2020 год Jubilant Foodworks обеспечивал стабильную среднегодовую доходность в размере 20%, но средний срок удержания для инвесторов составляет всего 1,99 года. Если бы инвестор держал его все 10 лет, он бы сегодня получил 422% в абсолютном выражении по сравнению с 2-летней доходностью 110%. Это сила начисления процентов, которую инвесторы, как правило, упускают, продавая акции раньше срока. Держа в руках создателей богатства в течение нескольких лет, вы будете получать стабильную прибыль при движении по «бычьей кривой» акций.

«Богатые инвестируют во время, бедные - в деньги» - Уоррен Баффет. Если вы, как инвестор, будете следовать этим двум правилам - выбирайте качество и терпеливо держите акции, вы определенно создадите огромное богатство. И StockBasket - это продукт, который следует обеим этим идеологиям. В него входят фундаментально сильные компании с высоким запасом прочности, позволяющие инвесторам наращивать свой вложенный капитал. Не ждите больше, инвестируйте в StockBasket, чтобы защитить свое будущее, будучи одним из немногих инвесторов, которые получают 15% прибыли от акций.