Чтобы преуспеть в качестве тренера по инвестициям, часто помогает «история Золушки».

Типичная история начинается с того, что показывает, в каких трудных обстоятельствах находятся тренеры — может быть, они бедны или происходят из неполной семьи. Затем они говорят о том, как правильная инвестиционная структура может изменить судьбу человека. Как и в сказке о Золушке, у этих историй счастливый конец, иногда включающий много путешествий в свободное время или даже Феррари на заднем дворе.

Одна из вещей, которую я хотела сделать, когда начала свою карьеру, — это НЕ рассказывать историю Золушки. Я начинал в очень привилегированном положении — мой отец был одним из основателей Центра любителей домашних животных, и я провел более 30 лет своей жизни, живя на земле.

Я думаю, проснувшийся миллениал сказал бы, что мои проблемы были проблемами первого мира — будучи единственным ребенком, я знал, что в конечном итоге все будет моим. Но вот беда, мои родители знали, что все наконец-то будет моим, поэтому родители меня баловали.

Один из худших ярлыков на кантонском диалекте, который вы можете применить к подростку, — это «Pai3 Kar1 Zhai2» или буквально «fail-house-son» (败家子). Ближайшим английским термином было wastrel. – ни на что не годный расточительный человек. Благодаря моему воспитанию меня научили верить, что я могу быть кем угодно в жизни — кем угодно, но только не пай кар чжай .

Поэтому я считаю, что, хотя когда-нибудь все, наконец, окажется под контролем, я никогда не должен был распоряжаться нашими средствами не по назначению и не терять деньги. Это опозорит и меня, и мою семью.

Следовательно, я готовился управлять своими семейными активами с самого раннего возраста, сдав свой первый экзамен CFA всего через год после окончания университета и остановившись, пока не получил квалификации FRM и CAIA. Десять лет назад я начал координировать стратегию инвестирования в активы моего отца после инсульта. Нам нужно было переехать в HDB в глубинке для лучшего доступа к поликлиникам. В конце концов, поскольку здоровье моего отца не улучшилось, я почувствовал необходимость лучше подготовиться, чтобы стать лучшим доверительным управляющим, которого можно купить за деньги, поэтому я получил третье высшее юридическое образование.

Программа ERM возникла благодаря моему привилегированному доступу к семизначной сумме в течение десяти лет. На более высоких уровнях проблема часто заключается не в поиске таких акций, как Tesla, а в широко диверсифицированном портфеле с налоговыми льготами, который может дать около 5-7% доходности, чтобы поддержать моих родителей в старости .

Мои статьи, как правило, посвящены науке о данных, применяемой в финансовой сфере, поэтому…

Недавно я обновил несколько слайдов для превью.

Один слайд вызвал большой спор, который вызвал возбуждение бывших коллег и даже главных фигур в финансовой блогосфере по очень неправильным причинам.

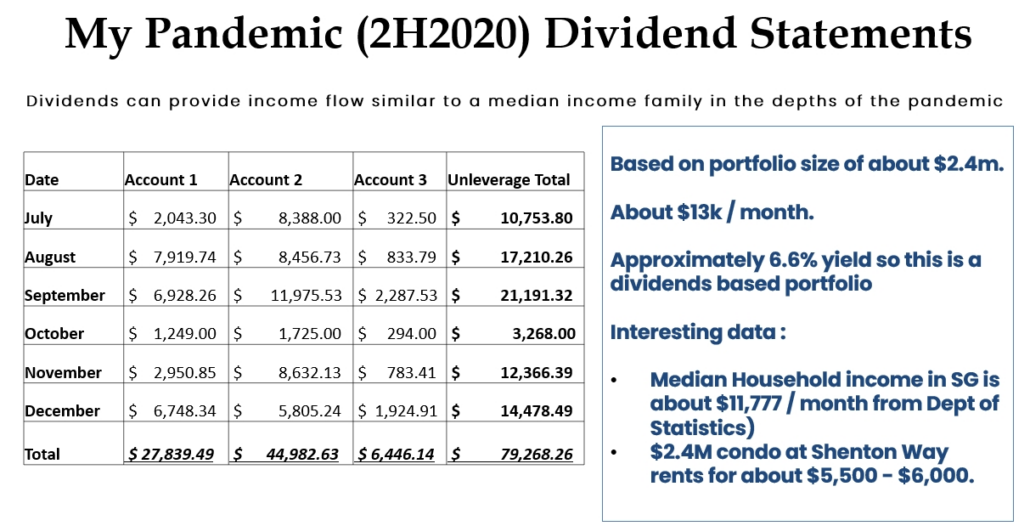

Если вы следили за моими прошлыми презентациями, цифры изменились, потому что я не хочу обвинений в распространении финансовой порнографии. Раньше я показывал дивиденды только с одного счета.

Раньше я хранил свои семейные учетные записи отдельно от своих, но, поскольку мой отец скончался в 2019 году, по закону я имею полный контроль. Итак, на 1 й В январе 2021 года я хотел оценить общий ущерб, который пандемия нанесла активам моей семьи. Я подумал, что было бы неплохо показать, что пандемии наносят очень небольшой ущерб. к высокодоходным портфелям без заемных средств и выплате больше, чем средний доход домохозяйства, не является невозможным.

Вот несколько моментов, чтобы ответить на некоторые вопросы о портфеле, которым я управляю, потому что люди очень любопытны:

Я хочу поделиться несколькими советами с теми, кто может оказаться в такой же ситуации, как и я:

Нормально чувствовать вину и стыд, когда вы унаследовали активы. Как и многие из вас, я предпочел бы вернуть его, чтобы побыть с отцом еще несколько лет.

Я не могу описать боль от временной потери части этих денег в марте 2020 года, когда разразилась пандемия. Как будто мой отец передал мне свою жизненную энергию, и я потерял ее, когда REIT упал примерно на 30-40%. В отличие от остальных моих средств, я не использую кредитное плечо для унаследованного богатства, и я позаботился о том, чтобы оно поддержало мою маму в 2020 году.

В таких случаях помогает создание портфелей с низкой бетой, возвратом к среднему и высокими дивидендами. Иногда моя мама спрашивает меня о технологических акциях и биткойнах. Я скажу ей, что это ей не подходит, но у меня есть часть этого.

В этом случае мы должны защищать наших близких не путем оптимизации доходов, а с помощью других мер с поправкой на риск, таких как коэффициент Сортино или коэффициент Шарпа.

Дивиденды играют эмоциональную роль в унаследованном богатстве, которую нельзя игнорировать с помощью финансовых теорий эквивалентности дивидендов. Когда вы тратите капитал, это похоже на поедание плоти вашего отца. Когда вы получаете дивиденды на свой банковский счет, дерево, посаженное вашим отцом, приносит плоды, которые вы можете съесть.

Этот урок — одна из тех вещей, которые я постоянно говорю своей маме:тратить дивиденды — это нормально, потому что мы реинвестировали их обратно в портфель. Расходовать капитал запрещено если нет неотложной медицинской помощи.

Сегодня мы реинвестируем около 66 % наших дивидендов.

Мое воспитание делает невозможным тратить то, что я не заработал своими руками, что может стать проблемой моих детей, когда я вырасту. Я считаю, что мой отец хотел бы, чтобы средства поддерживали образование моих детей. Это, наверное, единственный способ прикоснуться к капиталу, которым я сейчас управляю.

Если вы сделаете своих детей наследниками, цикл начнется заново. Передача ценностей будет гораздо более сложной задачей, потому что я видел, как мой отец понизился до оператора производства после того, как отказался от акций своей компании, но мои дети видят, как я провожу один день в неделю, читая лекции. Они могут расти с действительно извращенными представлениями о том, как зарабатывать на жизнь.

Наконец, не думайте, что я не получил выгоды от унаследованного богатства.

Я использую свободные деньги, чтобы участвовать в вопросах прав. Обычно я использую остаток на семейном счете, чтобы скупать и использовать права REIT, прежде чем продавать их и возвращать деньги в банк. Недавно я использовал Lippo Mapletree Indonesia Retail Trust по цене 0,060 доллара. Поскольку цена исполнения опционов торговалась на 25 % ниже теоретической цены экс-прав или TERP, я быстро продал акции по цене 0,067 доллара США через несколько недель.

Имея немного оставшихся денег, мы больше не рассматриваем проблему с правами как неблагоприятное событие.

Когда поколение X достигнет 40-50-летнего возраста, они испытают на себе один из крупнейших трансфертов богатства от бэби-бумеров и более ранних поколений сингапурцев. Многие поколения пионеров и мердеков, особенно те, кто инвестировал в земельную собственность, преуспели в жизни.

Поколению, которое получит активы, придется бороться с чувством вины и стыда, которые часто сопровождают такую передачу богатства.

Я надеюсь, что эта статья будет полезна для вас.