Студент задал интересный вопрос об усреднении долларовых затрат.

Усреднение долларовой стоимости (DCA) — это метод, который финансовые консультанты рекомендуют своим клиентам для инвестирования своих денег на основе месячных интервалов, а не единовременно. Это имело смысл в первую очередь потому, что большинство клиентов получают ежемесячную зарплату, поэтому DCA было наиболее логичным решением.

На моем последнем мастер-классе по досрочному выходу на пенсию студенту было интересно узнать, есть ли какое-либо преимущество в разделении единовременной суммы капитала, которая будет инвестирована в течение долгого времени, для использования в короткие периоды, когда фондовый рынок был выгодной сделкой.

Лучший способ исследовать этот вопрос — провести моделирование с использованием реальных рыночных данных.

Мы предполагаем, что капитал составляет, скажем, 1 000 000 долларов, а затем мы рассматриваем несколько сценариев. Во всех случаях немного программирования на Python может дать убедительный ответ на этот вопрос.

Наша программа рассматривает три сценария:

Мы используем данные о ценах закрытия Vanguard Total World Stock Index Fund (тикер:VT) за десять лет, закончившиеся 1 января 2021 года, чтобы провести моделирование и сравнить количество акций, которыми мы будем владеть, когда моделирование закончится.

Наши результаты таковы:

Анализ схемы усреднения долларовых затрат на VT за 10 лет

| Сценарии | Результирующие акции |

| Единицы Lum-Sum | 20733,98 |

| Годовые единицы суммы DCA | <тд>17174,44|

| Ежемесячные суммы DCA | 16859.19 |

Ясно, что преимущество принадлежит единовременному инвестированию в первый день моделирования для глобальных акций. По мере того, как мы увеличиваем частоту вкладов DCA, производительность становится все хуже.

Причина, по которой это так, заключается в том, что паушальные инвестиции увеличивают время, затрачиваемое на рынки. Предположим, вы инвестируете 10 % своего капитала в первый год, 90 % вашего состояния ничего не делает для вас после первого дня симуляции. Мы также должны отметить годовую доходность VT, близкую к 10 % в период моделирования.

Интересно, что когда мы применяем это же упражнение к STI ETF (тикер:ES3), происходит обратное;

Анализ схемы усреднения долларовых затрат для ES3.SI за 10 лет

| Сценарии | Результирующие акции |

| Единицы Lum-Sum | 301204.83 |

| Годовые единицы суммы DCA | 317864.18 |

| Ежемесячные суммы DCA | 318718,71 |

Годовая доходность STI ETF за последние десять лет не была фантастической и составляла менее 3% в год, мы также проследили V-образную диаграмму после того, как пандемия поразила Сингапур.

Таким образом, DCA обеспечивает превосходную производительность:ежемесячные взносы немного лучше, чем годовые взносы.

По той же причине Gold (тикер:GLD) также выигрывает от DCA.

Анализ схемы усреднения долларовых затрат для GLD за 10 лет

| Сценарии | Результирующие акции |

| Единицы Lum-Sum | 7246,38 |

| Годовые единицы суммы DCA | <тд>7989,08|

| Ежемесячные суммы DCA | 7718,53 |

Во время обсуждения DCA учащийся предлагает улучшение DCA под названием Усреднение стоимости и стоимости или VCA.

При усреднении стоимостной стоимости наше распределение изменяется на отношение предыдущей цены, уплаченной за акцию, к текущей цене. Предположим, у нас есть капитал в размере 1 000 000 долларов, который мы намерены распределить в течение десяти лет, по 100 000 долларов в год. Если цена акций упадет вдвое с 1 доллара США до 0,50 доллара США по сравнению с предыдущим годом, мы купим акции на 100 000 долларов США (1 доллар США / 0,50 доллара США) или на 200 000 долларов США.

Когда мы делаем VCA, мы должны учитывать возможность исчерпания капитала до того, как симуляция закончится. В некоторых других случаях у нас могут даже остаться деньги после моделирования, поэтому нам придется конвертировать оставшийся капитал в акции компании по последней цене закрытия.

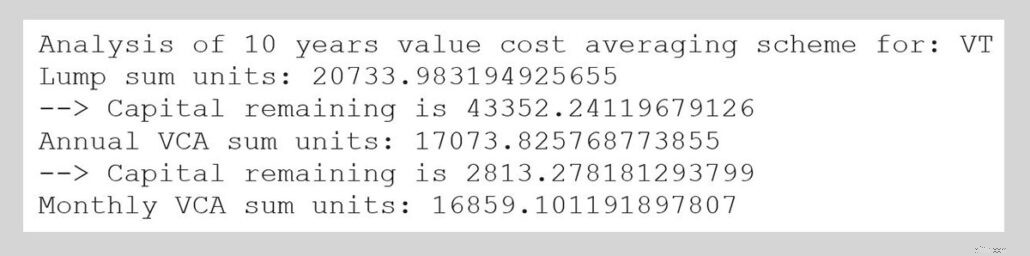

Итак, мы модифицируем наш код и повторим процесс для VT. Наш вывод выглядит следующим образом:

Окончательный результат не сильно отличается от DCA, и единовременное инвестирование по-прежнему отдается предпочтение.

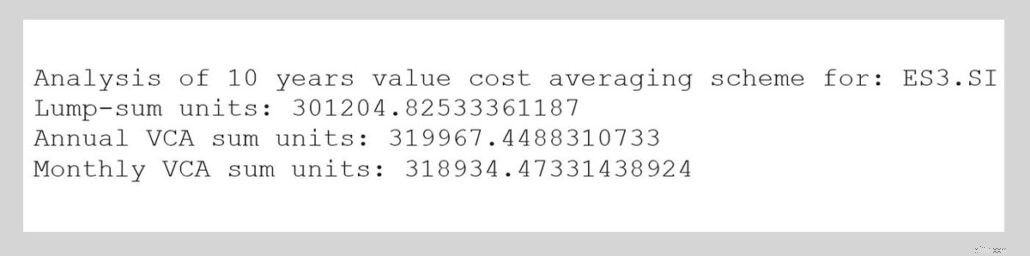

Давайте сделаем то же самое для STI ETF:

VCA, кажется, работает над паушальным инвестированием. Кроме того, видно, что VCA незначительно улучшает производительность по сравнению с DCA.

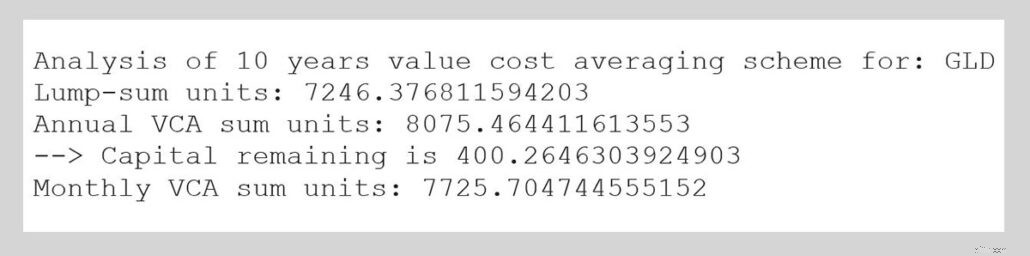

Наконец, для GLD:

VCA превосходит паушальные инвестиции. VCA улучшает производительность по сравнению с DCA, и разница более заметна, чем в случае STI ETF.

Вот некоторые уроки из этого упражнения:

В любом случае, частота выплат заработной платы может ограничивать розничных инвесторов DCA/VCA, поэтому вам не следует терять слишком много сна, если вы не можете инвестировать единовременно.