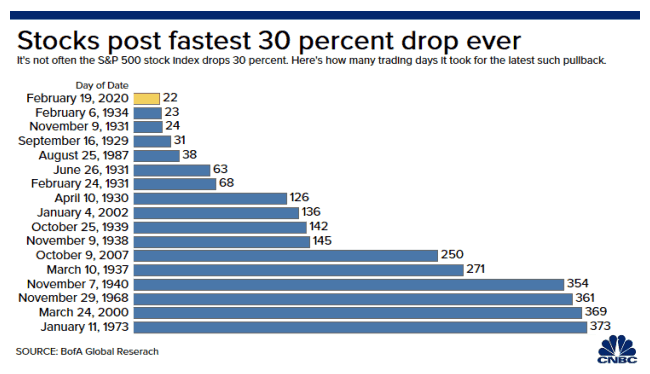

В этом году фондовый рынок побил рекорд, рухнув на 30% всего за 22 дня. Самый быстрый в истории.

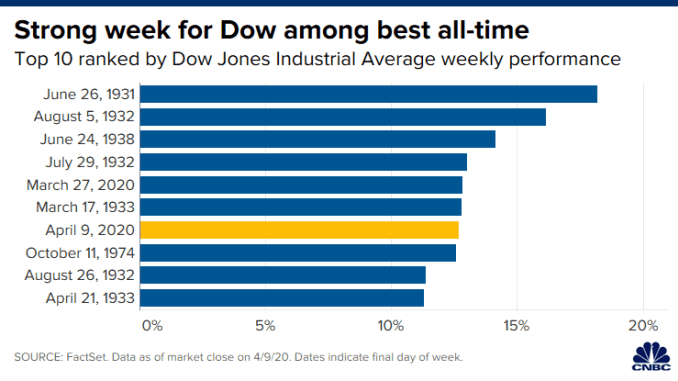

Восстановление также было быстрым и сильным:индекс Доу-Джонса показал один из самых высоких недельных показателей в истории.

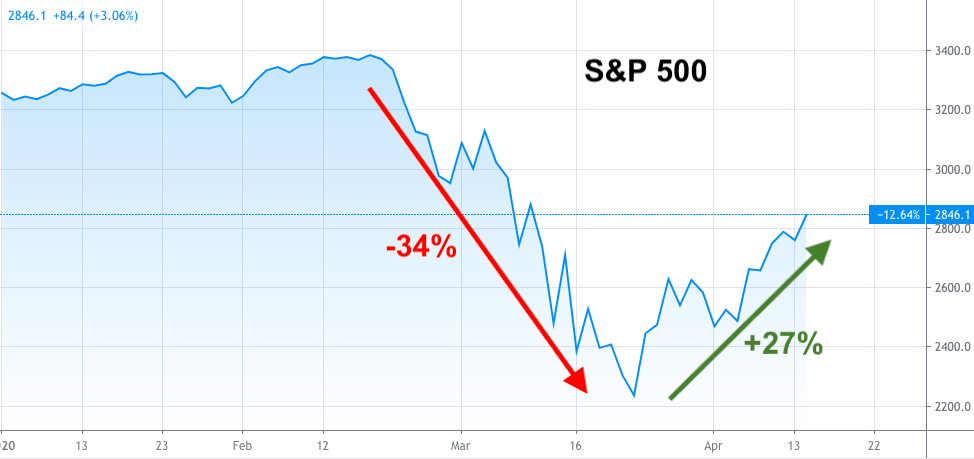

S&P 500 восстановился на 27% после падения на 34% от своего пика. Он по-прежнему на 16 % ниже своего пикового уровня 2020 года.

У каждого инвестора в голове возникает вопрос:является ли это отскоком дохлой кошки (т. е. рынок в конечном итоге возобновит свой нисходящий тренд) или настоящим восстановлением.

Мы рассмотрим различные индикаторы, которые помогут нам с ответами.

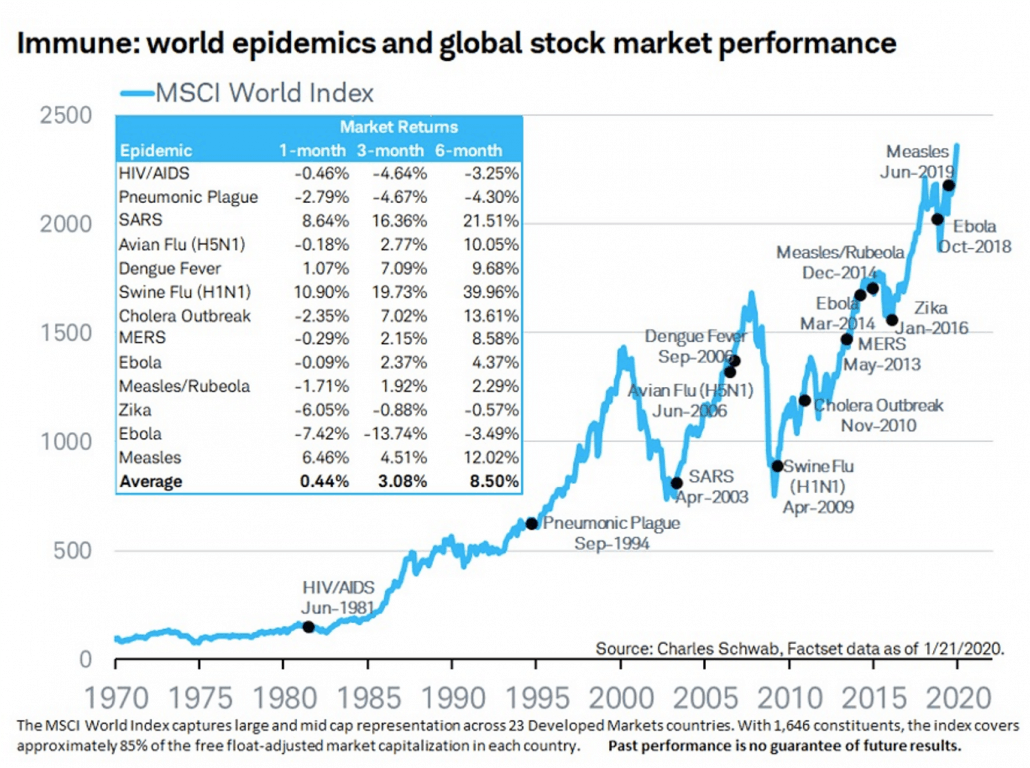

Ниже представлена диаграмма, составленная Charles Schwab и Factset. В среднем индекс MSCI World Index показал хорошие результаты после эпидемии, увеличившись в среднем на 8,5% через 6 месяцев. Всего за 6 месяцев рынок не восстановился только в 4 случаях:ВИЧ/СПИД, легочная чума, вирус Зика и лихорадка Эбола.

Covid-19 продолжается уже четвертый месяц, а рынок все еще приносит убытки. Осталось еще 2 месяца, и если история повторится, есть вероятность, что восстановление уже началось.

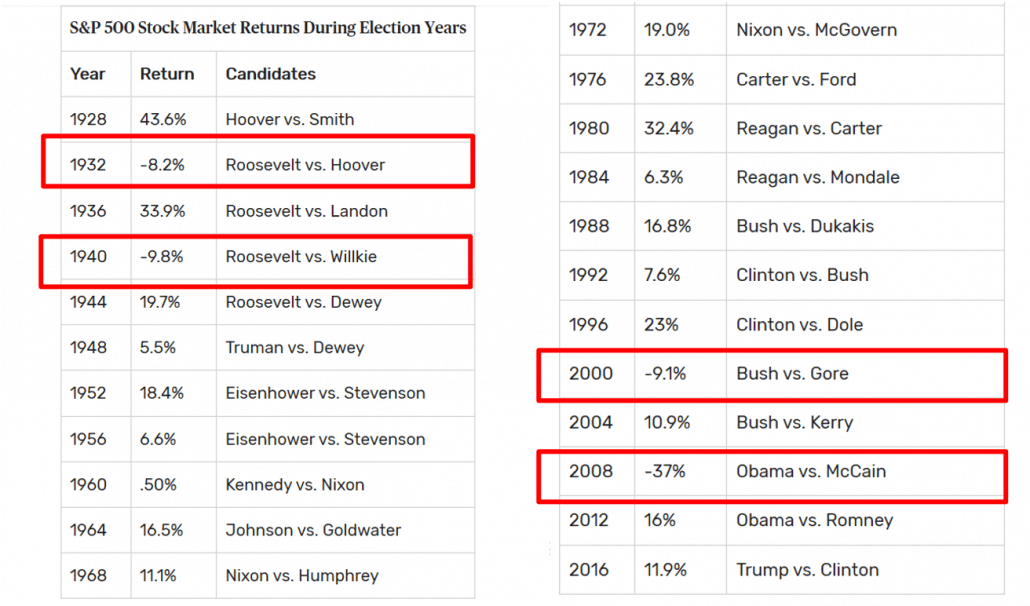

Только 4 раза за последние 100 лет, в год президентских выборов в США, индекс S&P 500 имел отрицательную доходность. И из этих 4 раз только один раз был крах фондового рынка, который произошел в 2008 году. Одна из возможных причин такого набора хорошие результаты заключались в том, что действующая партия всегда будет хотеть победить на выборах и будет использовать все свое политическое влияние, чтобы максимально положительно влиять на экономику и рынки.

Трамп собирается переизбраться в этом году в ноябре 2020 года. Он уже смягчил фискальную политику, разрешив увеличить расходы для оказания помощи тем, кто пострадал от Covid-19. Он оказывает давление на ФРС с 2019 года, чтобы снизить процентные ставки, и теперь его желание составляет 0%. С тех пор ФРС также ввела сверхмягкую денежно-кредитную политику для поддержки экономики и финансовых рынков. Может быть настоящее выздоровление, если стимул сработает в сочетании с укрощением Covid-19. Многие участники рынка поначалу пессимистично отнеслись к политике количественного смягчения в 2008 году, но каким-то образом она сработала и привела к одному из крупнейших бычьих скачков в истории американского фондового рынка.

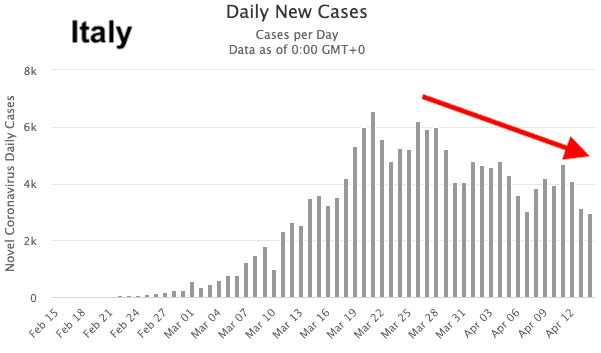

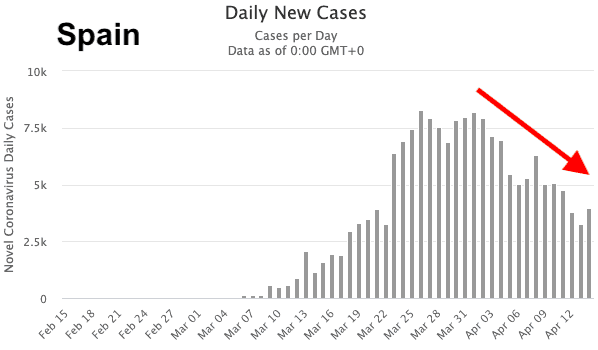

В Италии и Испании зарегистрировано наибольшее количество случаев Covid-19 после США. Хорошая новость заключается в том, что число новых случаев снижается в течение 2 недель. Если так будет продолжаться, вспышка скоро будет взята под контроль. Жесткие меры можно смягчить, и значительная часть экономической деятельности может постепенно возобновиться.

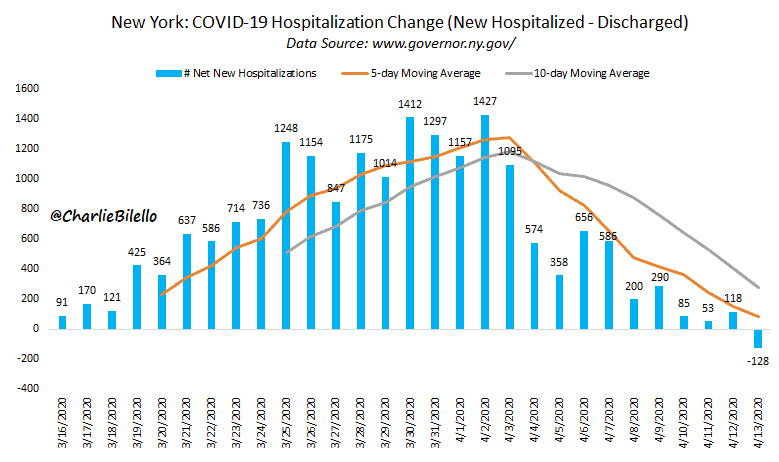

Нью-Йорк также сообщил о большем количестве выписанных из больниц по сравнению с новыми поступлениями по состоянию на 13 апреля 2020 года. Это также хорошая новость для города США, наиболее пострадавшего от Covid-19

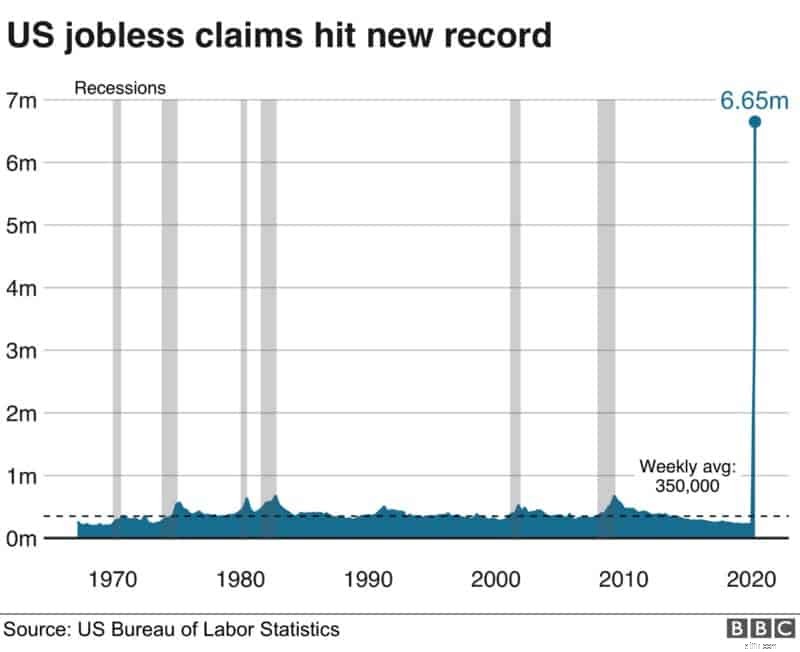

Ситуация с безработицей в США продолжала расти, достигнув 6,65 миллиона на прошлой неделе по сравнению со средним еженедельным показателем в 0,35 миллиона за последние 50 лет. За последние 4 недели совокупное количество обращений превысило 20 миллионов. Ожидается, что количество требований останется высоким в течение следующих нескольких недель, а экономический спад может быть слишком глубоким для быстрого восстановления, если это продолжится.

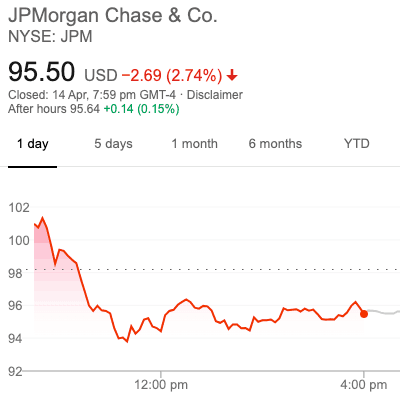

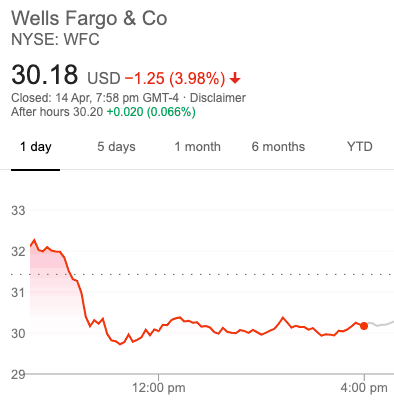

JPMorgan только что объявил о своих результатах за первый квартал, и прибыль упала более чем на две трети, в основном из-за того, что банк отложил миллиарды резервов на случай дефолта по кредитам в ближайшем будущем. Точно так же Wells Fargo сообщила о падении прибыли на 89 % в первом квартале.

Цены на акции JPMorgan и Wells Fargo за день снизились на 2,7% и 4% соответственно.

Большинство компаний не сообщали о своих финансовых результатах за период Covid-19, и инвесторы ожидают новых плохих новостей. Вопросы:«Насколько плохо?»

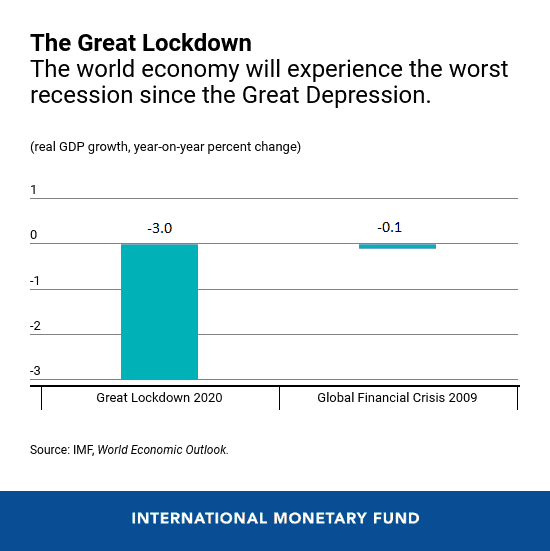

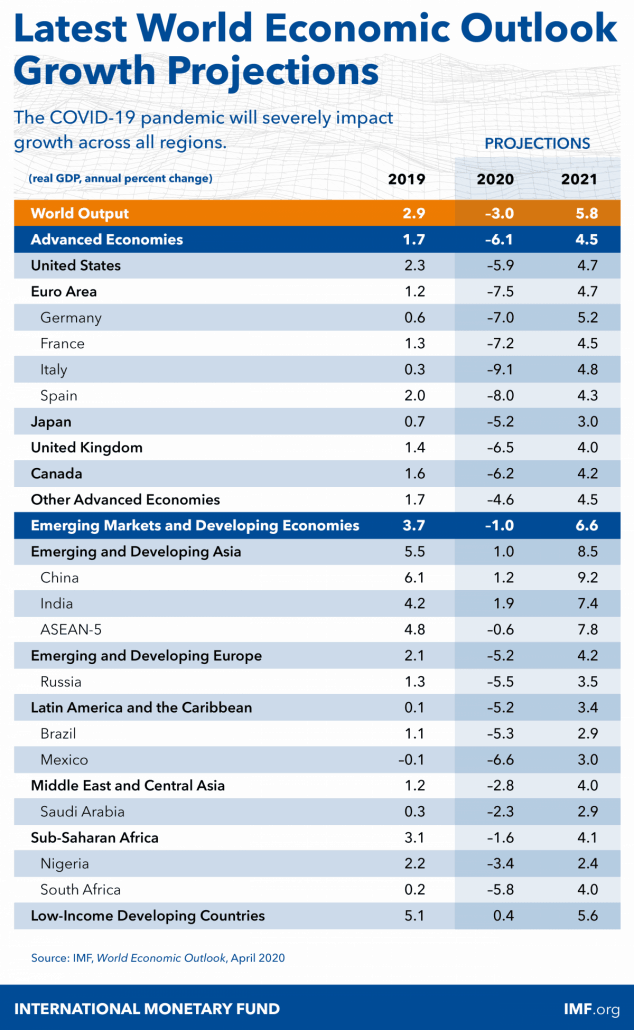

Экономика вызывает беспокойство, и все задаются вопросом, как мы можем вернуться в нужное русло. У Международного валютного фонда (МВФ) мрачный прогноз. Прогноз мирового ВВП в 30 раз хуже, чем отрицательный рост ВВП во время финансового кризиса 2008 года.

МВФ прогнозировал, что ВВП США сократится на 5,9%, в то время как Министерство торговли и промышленности (MTI) понизило прогноз роста ВВП Сингапура до -4% после сокращения на 2,2% в первом квартале 2020 года. Ожидается, что страны с развитой экономикой сократятся более чем на развивающиеся. Следовательно, мы, возможно, еще не испытали экономического спада, и худшее еще впереди.

Я провел быстрый опрос в нашей группе Ask Dr Wealth на Facebook, и большинство участников (5:1) считают, что это прыжок дохлой кошки. На этот раз толпа права?

Наш тренер Робин Хо также выразил свое недовольство, поскольку считает, что экономические последствия Covid-19 слишком велики, чтобы можно было быстро восстановиться. Он подытожил это одним изображением:

EngineerInvest, о замечательном жизненном пути которого мы публиковали на прошлой неделе, уже начал покупать акции. В этой статье он поделился множеством полезных графиков, которые могли бы дополнить то, что я здесь представил. И он сказал следующее, с чем я согласен:«Никто не может предсказать фондовый рынок. На чем инвесторы должны сосредоточиться, так это на выявлении отличных компаний со скидкой и покупке по «стоимости».

Бык или медведь? Эта тема так же вызывает разногласия, как и политика, и у человека может быть очень глубокое мнение по этому поводу, что он не сможет допустить возможность того, что его взгляды могут быть ошибочными.

Я намеренно представил обе стороны аргументов, чтобы вы могли иметь более взвешенное мнение по этому вопросу. В любом случае у нас будет предвзятость в отношении направления, но полезно хотя бы услышать другую сторону аргумента. Цитируя Аристотеля, «признак образованного ума — способность развлекать мысль, не принимая ее».

Лично я нахожусь в лагере «отскока дохлой кошки», но я не позиционирую свои инвестиции на основе моей предвзятости направления. Я не продаю свои акции, потому что верю, что они упадут. Я также готов купить акции, если они достигнут той цены, которую я готов заплатить. Это связано с выбранным мной инвестиционным подходом, согласно которому я просто хочу заключать выгодные сделки, которые в долгосрочной перспективе принесут хорошие деньги.

Будь то медвежий или бычий прогноз, важно то, что вы собираетесь делать, а не то, что вы думаете.