Ситуация с Covid-19 очень сильно ударила по авиационной отрасли и, в частности, по авиакомпаниям, поскольку они представляют собой высококапитализированный бизнес, которому требуется постоянный денежный поток для финансирования операционных расходов, капиталовложений и постоянных затрат.

В сценарии, когда им приходится сокращать мощности, как в той ситуации, в которой мы находимся сейчас, компания может «сэкономить» на своих операционных расходах, поскольку им не нужно нести расходы, такие как сборы за обработку и наземные сборы, которые связаны с эксплуатацией. бизнес.

Но они должны продолжать платить за парковку в аэропорту, сборы, а также фиксированные расходы, такие как заработная плата и аренда, которые будут продолжать истощать бизнес.

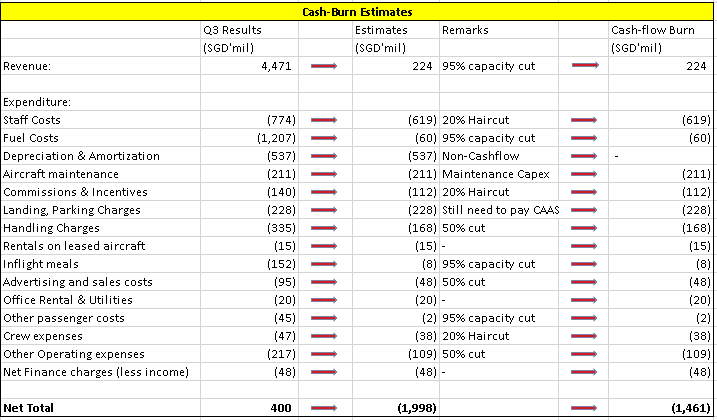

Я запустил симуляцию, в которой левая часть показывает их последние результаты за третий квартал за год, закончившийся 31 декабря 2019 года, а средняя часть отражает текущую ситуацию.

В правой части я учел движения, связанные с денежными потоками, поэтому такие вещи, как амортизация, вырваны из контекста, поскольку они не связаны с денежными потоками.

Средняя часть отражает текущий сценарий, который мы имеем сегодня.

Например, в верхней строке наблюдается сокращение мощностей на 95%, о чем было объявлено всего несколько дней назад, поскольку Сингапур находится в полузакрытой ситуации. Следовательно, я скорректировал то же самое для операционных расходов, таких как топливо, бортовое питание и сборы за обслуживание.

Что касается расходов на персонал, я использовал 20-процентную стрижку заработной платы, а для других фиксированных расходов я использовал стрижку на 50%.

Итоговый убыток от этой симуляции составляет отрицательную величину (1 998 млн долларов) за квартал. Если мы разделим это на месяцы, это означает чистый убыток в размере 666 миллионов долларов США в месяц.

С точки зрения денежного потока это означает, что если ситуация сохранится, компания будет терять около 1461 млн долларов наличными каждый квартал или 487 млн долларов каждый месяц.

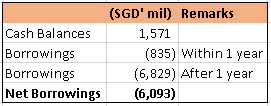

Теперь это может выглядеть нормально, если вы в хорошем состоянии с точки зрения вашего баланса, но давайте посмотрим, что у них есть сегодня.

Баланс компании находится в шатком состоянии:наличность составляет всего 1,5 млрд долларов США, а кредиты почти в 4 раза превышают сумму денежных средств.

Из этих заимствований 3,75 млрд долл. США приходится на выпуск облигаций, который они делали в течение многих лет, а остальные 2,35 млрд долл. США были банковскими заимствованиями.

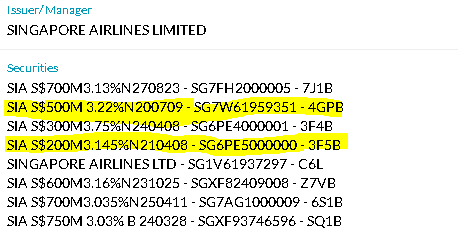

Процентные ставки по облигациям варьировались от 3,03% до 3,75% годовых, и они должны продолжать выплачивать проценты по облигациям ежеквартально в размере около 40 миллионов долларов каждый квартал держателям облигаций. Несвоевременная доставка и оплата будут фатальными для их кредитного рейтинга.

Больше беспокоит то, что у компании есть облигации на 500 миллионов долларов, срок погашения которых наступает в июле 2020 года, то есть всего через 3 месяца. Следующий призыв будет погашен в апреле 2021 года на меньшую сумму в 200 млн долларов США.

При нормальных обстоятельствах они могут просто выпустить новые облигации для населения и рефинансировать те, срок погашения которых истекает (отбрасывая банк в сторону).

Но при сегодняшнем сценарии это вряд ли будет возможно.

Если мы посмотрим на текущую облигацию, которая находится на рынке со ставкой 3,03% и сроком погашения в 2024 году, облигация в настоящее время торгуется ниже номинала на уровне 86 центов. Любые облигации, торгующиеся ниже номинала, свидетельствуют о том, что компания может продолжать свою деятельность, особенно в сегодняшней сложной ситуации.

Другой способ заключается в том, чтобы расширить свои кредитные линии в банках, которые готовы предоставить им дополнительные кредиты, чтобы справиться с этим денежным потоком. Но у этого есть волновой эффект:более низкий доход приведет к более низким кредитным рейтингам, более высокой ставке по займам и ограничит соотношение суммы кредита к залогу.

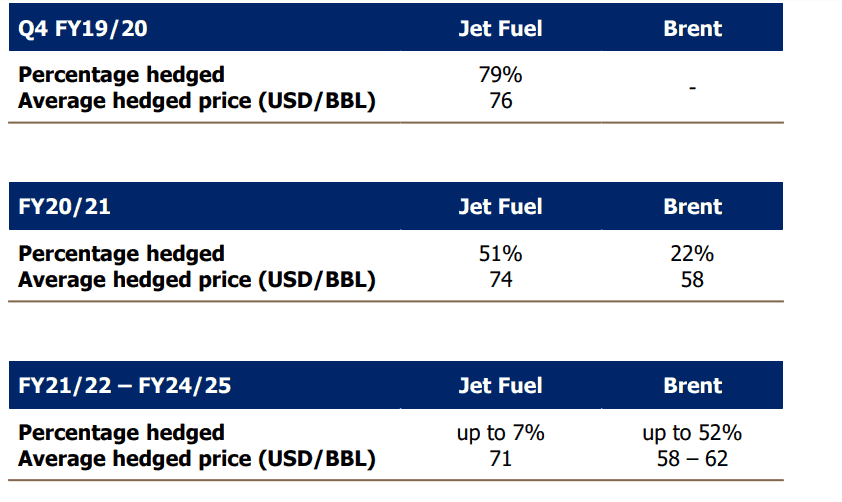

Ситуация усугубится к тому времени, когда они опубликуют данные за 2020 финансовый год, потому что им придется зафиксировать убыток от хеджирования топлива в размере почти 2,5 млрд долларов. Это приведет к снижению их NAV еще на 2 доллара США на акцию, помимо убытка в четвертом квартале.

Проще говоря, NAV, который вы видите в Q3, не является отражением того, какой будет их навигационная система через 3 месяца. Мы видим, что NAV на акцию ближе к 6 долларам.

Я изо всех сил пытался понять, когда кто-то покупал акции и рассуждал, что компания слишком велика, чтобы обанкротиться из-за сильной поддержки.

Я не думаю, что большинство людей действительно понимают последствия.

Видите ли, когда компания слишком велика, чтобы обанкротиться, обычно происходит вмешательство или помощь в виде «денежных грантов». Но правительство обычно не активирует эти денежные гранты, просто давая деньги этим компаниям, потому что эти резервы также являются деньгами налогоплательщиков нашей страны в конце дня.

Более вероятно, что компания выпустит права колл, и в этом случае Temasek, будучи крупнейшим акционером компании, вложит больше денег в обмен на более высокий выпуск акций. Это будет справедливо как по отношению к существующим акционерам, так и по отношению ко всем остальным людям, не имеющим доли в отрасли, потому что никто не будет разбавлен. Существующий акционер может подписаться, чтобы не быть размытым, в то время как остальные из нас будут счастливы, что Temasek приобретает большую долю в компании.

Если это правда, то мы, вероятно, увидим, что SIA выпустит колл-опцион примерно через 1 или 2 месяца с сегодняшнего дня, потому что их текущий остаток денежных средств не может поддерживать их расходы более 3 месяцев подряд .

Выпуск акций должен быть привлекательным, чтобы привлечь существующих акционеров к участию. Это означает, что права будут выпущены с огромным дисконтом по отношению к материнским акциям, торгуемым на рынке.

С точки зрения ликвидности у нас было DBS, привлекающее капитал в глубине GFC, выпустив выпуск прав, чтобы привлечь 4 миллиарда долларов. И мы говорим о банках, делающих это там, где они должны были иметь сильный коэффициент CET (хорошо, стресс-тест для коэффициента CET улучшился после GFC).

Если вы покупаете сегодня просто потому, что SIA находится на 21-летнем минимуме и никогда не был таким низким даже во время GFC, то вы должны быть в состоянии сделать вывод, как они собираются финансировать свои предстоящие расходы за счет существующего денежного потока, который у них есть.

Просто полагаться на сильную поддержку Temasek или вернуться к ситуации после COVID-19 вряд ли будет ответом, и трудно быть героем в эти времена, когда почти все отрасли борются за выживание.

P.S. На момент написания статьи у меня не было длинной/короткой позиции, но я могу открыть ее в течение следующих 48 часов.

Публикуется с разрешения с небольшими правками. Исходный пост здесь.