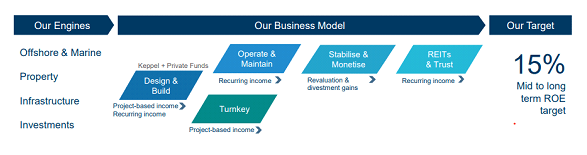

Примечания редактора :Temasek Holdings, сингапурская государственная инвестиционная компания, предложила Keppel частичное предложение на 4 миллиарда долларов. TheBearProwl считает, основываясь на фундаментальных оценках, что в долгосрочной перспективе это плохая цена. Хорошо для государства, плохо для нынешних инвесторов Keppel. Это текущая статистика Кеппеля.

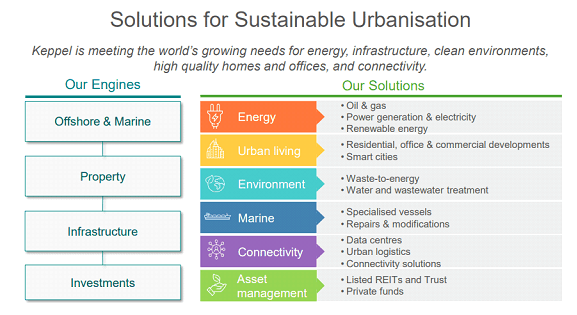

Keppel в настоящее время является многопрофильной компанией, предлагающей надежные решения для устойчивой урбанизации, которые удовлетворяют мировые потребности в энергии, чистой окружающей среде, качественной недвижимости, подключении и многом другом.

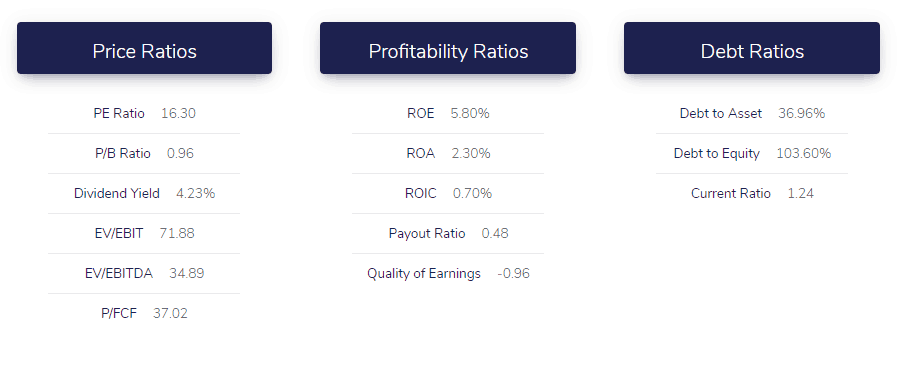

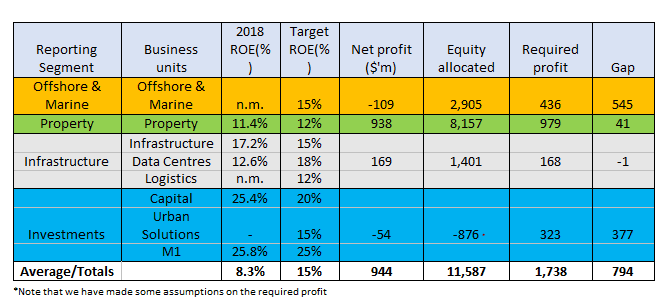

Keppel сначала указал, что среднесрочная и долгосрочная цель ROE составляет 15 %. во время брифинга по результатам за 1 квартал 2019 г., а также предоставил рекомендации по целевым показателям для каждого бизнес-подразделения.

В следующих разделах мы проанализируем, достижима ли эта цель.

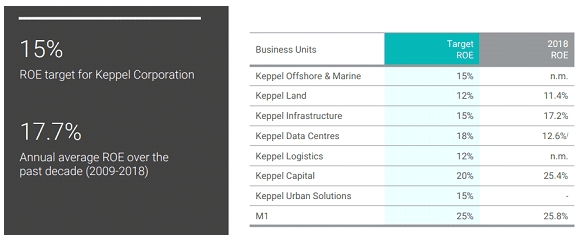

Keppel имеет 4 бизнес-подразделения, которые далее называются двигателями.

Представленная ниже бизнес-модель не уникальна и направлена на то, чтобы дополнить проектный доход постоянным доходом. ROE также зависит от прироста стоимости активов и повторного использования капитала. Повторное использование капитала также позволяет Keppel переориентироваться на инвестиции с потенциалом более высокой доходности.

В настоящее время Keppel состоит из 4 бизнес-подразделений в зависимости от своих продуктов и услуг:

Основные виды деятельности включают проектирование морских буровых установок, строительство, ремонт и модернизацию, переоборудование и ремонт судов, а также специализированное судостроение. Подразделение ведет операции в Бразилии. , Китай , Сингапур , США и другие страны .

(ii) Имущество

Основные виды деятельности включают девелопмент и инвестиции в недвижимость, а также управление фондами недвижимости. Подразделение работает в Австралии, Китае, Индии, Индонезии, Сингапуре, Вьетнаме и других странах.

(iii) Инфраструктура

Основные виды деятельности включают проектирование окружающей среды, производство электроэнергии, логистику и центры обработки данных. Подразделение работает в Китае, Катаре, Сингапуре, Великобритании и других странах.

(iv) Инвестиции

Подразделение инвестиций состоит в основном из инвестиций Группы в управление фондами, KrisEnergy Limited, M1 Limited, k1 Ventures Ltd, Sino-Singapore Tianjin Eco-City Investment and Development Co., Limited и акции.

Некоторые продукты, которые Keppel представляет в качестве решений, подробно показаны на снимке ниже.

Это отставание в основном связано с сегментом недвижимости и отсутствием доходов от продажи активов в 2019 финансовом году. Собственный капитал Keppel в 2018 финансовом году составляет 11,6 млрд долларов США, что означает, что целевая рентабельность собственного капитала на уровне 15 % требует чистой прибыли в размере 1,7 млрд долларов США

Мы проведем сегментный анализ 4 основных сегментов, чтобы оценить обоснованность комбинированного целевого показателя ROE 15%, установленного руководством.

Мы проведем поверхностную проверку каждого сегмента с учетом нашего мнения, а не предоставим справочную информацию, поскольку такая информация легкодоступна, если вы захотите провести собственную комплексную проверку этой компании.

Подводя итог, мы считаем, что бизнес-задача по обеспечению стабильной рентабельности капитала будет исходить от подразделения эксплуатации и технического обслуживания, однако мы считаем, что другие сегменты недвижимости и инфраструктуры могут компенсировать любой дефицит.

Кроме того, хотя мы думаем, что достижение стабильного целевого показателя ROE в 15 % — это здорово, мы рассматриваем это как стремление к небесам. Если Keppel потерпит неудачу и получит стабильную рентабельность капитала в пределах 11–13 %, мы считаем, что это все равно будет хорошей инвестицией в долгосрочной перспективе.

Ранее мы открыли короткую позицию по Sembcorp Marine(SMM ), и большинство комментариев относятся к Keppel's O&M(KOM ) сегмент. Подобно SMM, KOM сосредоточился на инновациях, чтобы подготовиться к следующему подъему в отрасли.

Мы считаем, что ключевое различие между KOM и SMM заключается в инвестициях M1, которые дают KOM возможность использовать такие технологии, как искусственный интеллект (ИИ) и промышленный Интернет вещей (IIOT).

KOM также сотрудничает с M1, чтобы использовать сетевое подключение 4,5G со сверхнизкой задержкой для установления стандартов и каналов передачи данных для связи между судном и берегом, а также для поддержки критически важных морских приложений Интернета вещей.

Как упоминалось выше, способность этого сегмента обеспечивать стабильную рентабельность собственного капитала сомнительна из-за его недавнего послужного списка. За годы роста Keppel доля KOM в Группе сократилась, составив лишь 25% акционерного капитала. Не вдаваясь в подробные расчеты, мы считаем, что устойчивый долгосрочный целевой показатель ROE составляет около 8 %, что означает дефицит в размере 7 % ROE или 200 млн долларов США.

Keppel Land предлагает инновационные решения в области недвижимости и имеет солидный портфель отмеченных наградами жилых комплексов, коммерческой недвижимости инвестиционного уровня и интегрированных поселков. Keppel Land географически диверсифицирован в Азии, с Сингапуром, Китаем и Вьетнамом в качестве ключевых рынков, и продолжает расширяться на других рынках, таких как Индонезия и Индия. Он также развивает китайско-сингапурский экологический город Тяньцзинь (SSTEC) и спортивный город Сайгон (SSC).

Рентабельность собственного капитала, достигнутая этим сегментом за последние 5 лет, составляет от 8 до 11% и зависит от раскрытия ценности как в процессе разработки, так и за счет повторного использования капитала на его полностью коммерциализированных объектах. Мы считаем, что реалистичный долгосрочный целевой показатель ROE составляет около 10 %, что подразумевает дефицит ROE на уровне 2 % или 160 млн долларов США.

Этот сегмент способен не только развивать, владеть и эксплуатировать энергетические и инфраструктурные активы, но и предоставлять широкий спектр технологических решений, а также другие услуги. В этом сегменте также находится ряд разрабатываемых проектов, в том числе опреснительная установка Keppel Marina East, а также первое в Гонконге комплексное предприятие по переработке отходов.

Ключом к успеху в этом сегменте являются инновации и продвижение в наборе решений, которые они могут предложить. Мы не видим риска для таргетинга в этом сегменте, поскольку он стабильно работает.

Это сегмент с наибольшим потенциалом. Скорее всего, компания продолжит наращивать активы под управлением (AUM). а также его инвестиции, такие как M1 . Отставание в последние годы было связано с инвестициями в KrisEnergy, а также с некотируемыми долевыми ценными бумагами. Мы ожидаем роста доходов от комиссий за управление, рентабельности инвестиций, а также синергии в ближайшие годы.

М1 составляет более половины этого сегмента. M1 была переведена в частную собственность Keppel, чтобы реструктурировать и позиционировать M1, чтобы сохранить свои конкурентные позиции в Сингапуре в долгосрочной перспективе, поскольку перед M1 и отраслью, в которой она работает, стояло множество проблем.

Ключевым моментом является интеграция решений M1 в набор возможностей и преимуществ Keppel. Хотя мы считаем, что этот сегмент способен достичь своей цели по рентабельности собственного капитала, мы считаем, что еще слишком рано полностью осознавать влияние M1 на Keppel Group.

Исходя из вышеизложенного, комбинированный ROE составляет около 13%. Тем не менее, мы рассмотрели 7-летний период времени, где мы предположили, что в среднем ROE составляет 9% в первые 5 лет и 15% ROE в последующие 2 года, а коэффициент выплат составляет 40% (т. е. 60% реинвестирования капитала). /Р>

Мы получили СЧА в размере 9,66 долл. США и выплату дивидендов в размере 2,46 долл. США в конце 7-летнего периода. Прибыль на акцию в конце 7-летнего периода составляет 1,45 доллара США. Исходя из текущей цены акций в 5,9 доллара США, прогнозируемый коэффициент PE на текущий год составляет 15, а коэффициент P/B – 0,95.

Мы считаем, что разумный диапазон цен на Keppel для Project 2025 составляет от 12 до 15 долларов, основываясь на следующих данных; исторический диапазон для PE составляет от 5 до 25 со средним значением 13, а P/B составляет от 0,8 до 2,8. Основываясь на коэффициенте выплат 40% при прибыли на акцию в размере 1,45 доллара и дивидендной доходности в размере 4-5%, мы также можем поддержать прогнозируемую цену акций.

Потенциал роста на основе текущей цены акций (включая дивиденды):от 210 % до 300 %.

Внутренняя стоимость Project 2025:15 сингапурских долларов