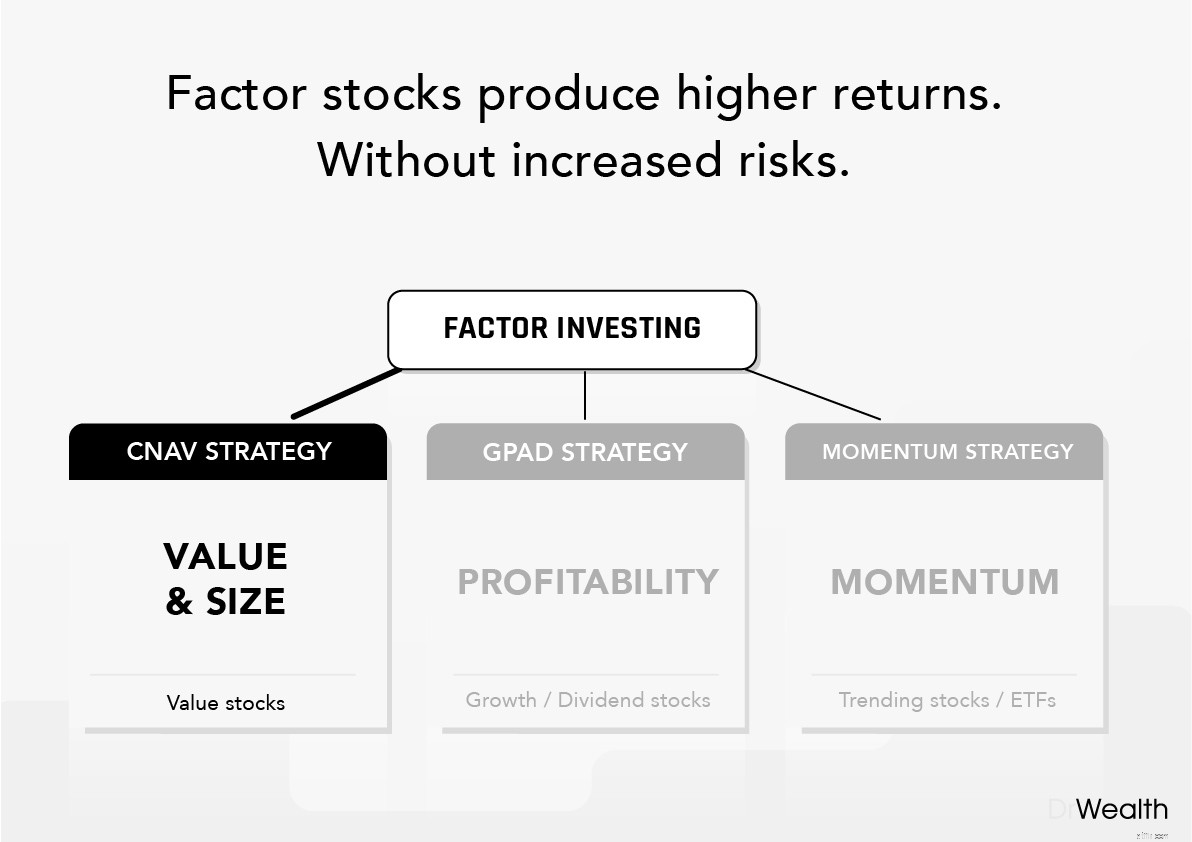

Примечания редактора : Факторное инвестирование - это основанный на фактах подход, направленный на достижение 100% прибыли на акцию с годовой доходностью портфеля в размере 15-20%. Цель публикации наших тематических исследований не в том, чтобы побудить вас инвестировать в надежде на мгновенное состояние. Любое инвестирование сопряжено с риском. Мы, Dr Wealth, и их партнеры не несем ответственности за любые убытки, понесенные в результате ваших инвестиций. Мы надеемся, что этот пример поможет вам стать лучшим инвестором.

В сегодняшнем тематическом исследовании мы расскажем, как Теренс Онг использовал Основу факторного инвестирования . чтобы получить 250% возврат (или около 10 000 долл. США ) на Nico Steel Holdings (SGX:5GF).

Естественно, мы обратились.

Фактически, это тот же подход, который мы использовали для открытия Oriental Watch (прирост 153%), PEC Ltd (73%) и Chemical Industries (100%). И еще здесь.

В сегодняшней статье мы рассмотрим:

Сразу после окончания нашего курса Теренс понял, что Ценность и Размер Факторы приведут к избыточной прибыли.

Он пошел на поиск недооцененных акций и вскоре обнаружил, что вся сталелитейная промышленность недооценена. Сталелитейная промышленность - это цикличная отрасль, в которой бывают спады и подъемы.

В том году у Steel был довольно большой спад.

Когда вся отрасль в целом падает, здоровые предприятия с хорошими финансовыми показателями выживают, в то время как паршивые предприятия умирают. Выявление и покупка великих компаний - вот что позволяет нам получать прибыль от подъема.

Используя стратегию CNAV, Теренс также уделял больше внимания факторам стоимости и размера.

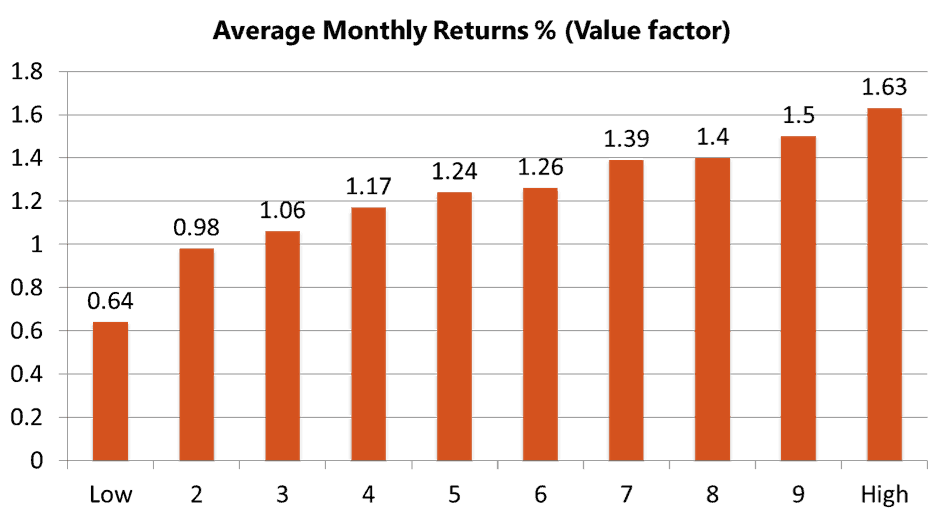

На графиках ниже показана разница в среднемесячной доходности акций с высокой стоимостью . факторы по сравнению с акциями с низкой стоимостью факторы.

Акции с наивысшим коэффициентом стоимости превзошли акции с наименьшим коэффициентом стоимости в среднем на 1,63% в месяц. Это разница в 19,56% в год !!

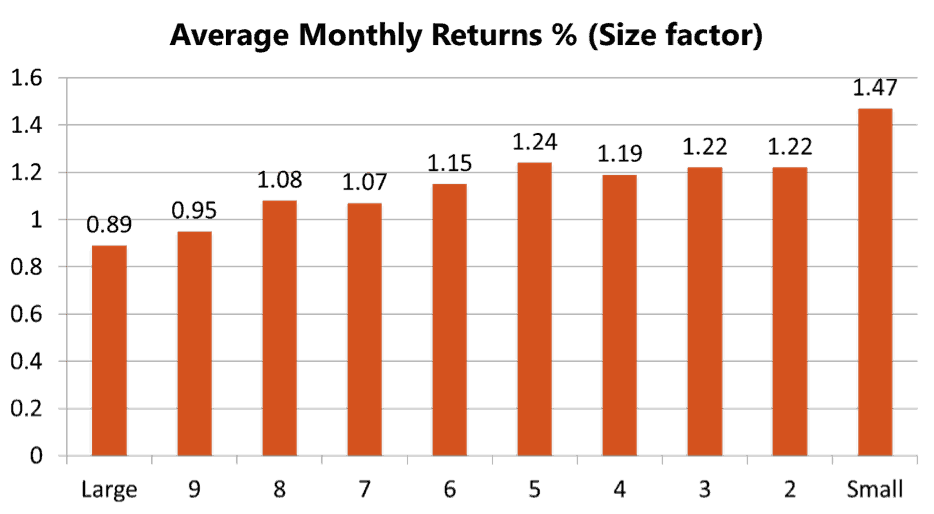

Точно так же акции с меньшей рыночной капитализацией с течением времени приносят большую доходность (1,47%) по сравнению с акциями с большей рыночной капитализацией. Это 17,64% в год!

Сочетание двух факторов: Ценность и Размер , означало, что Теренс, естественно, нацелился на акции, которые, хотя и имели меньшую рыночную капитализацию, принесли доход, намного превышающий то, что рынок был способен обеспечить большинству розничных инвесторов - точно так же, как Теренс сумел с 250% + прибылью .

Тем не менее, факторное инвестирование не ново. Ученые изучили методы Уоррена Баффета и обнаружили, что даже сам Оракул из Омахи естественным образом выбирал акции, которые отражали определенные факторы.

BlackRock, в настоящее время крупнейший в мире управляющий активами с активами под управлением более 6,5 триллионов долларов, также применяет факторное инвестирование. Он первым создал на его основе фонд в 1971 году.

Здесь вы можете прочитать больше о факторном инвестировании, написанном с точки зрения розничного инвестора.

Давайте перейдем к тому, как Теренс использовал нашу стратегию факторного инвестирования:консервативная оценка чистых активов ( CNAV ), чтобы оценить и выбрать сильно недооцененные акции: Nico Steel Holdings .

Консервативная стоимость чистых активов ( CNAV ) - это процесс, основанный на правилах мы используем факторы стоимости и размера в рамках факторного инвестирования.

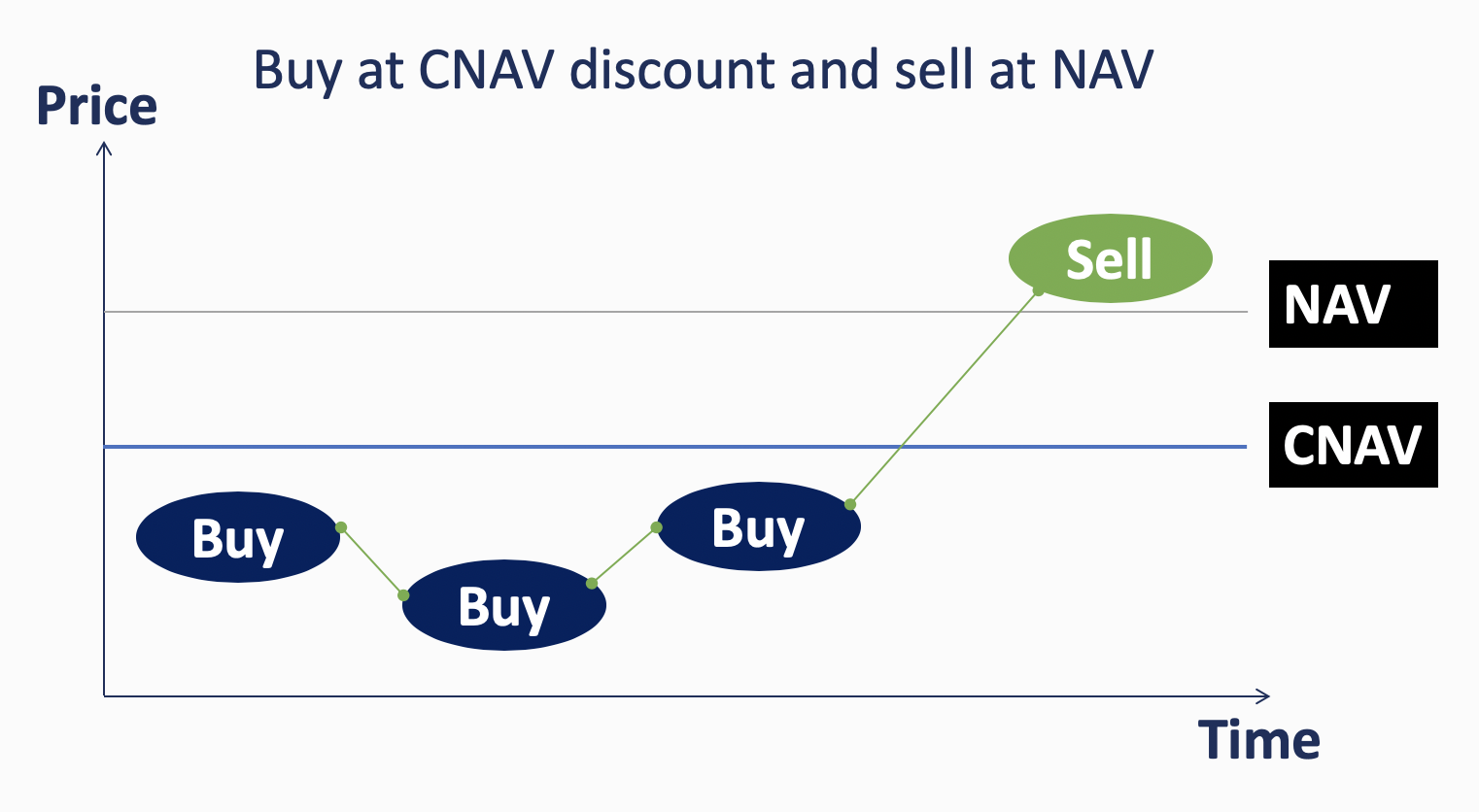

Мы ориентируемся на акции с небольшой рыночной капитализацией, которые торгуются ниже своей стоимости чистых активов.

Стратегия состоит из 3-х шагов.

И, наконец, мы хотим покупать акции ниже его CNAV . и продайте акции по цене N et А sset V оценка (всего активы минус общая сумма обязательств) .

Это первый и самый важный шаг. Вам важно понимать, что шаги изложены по порядку.

Если компания проваливает первый шаг, мы больше не продолжаем его проверять.

Переходим к следующей компании.

Давайте начнем.

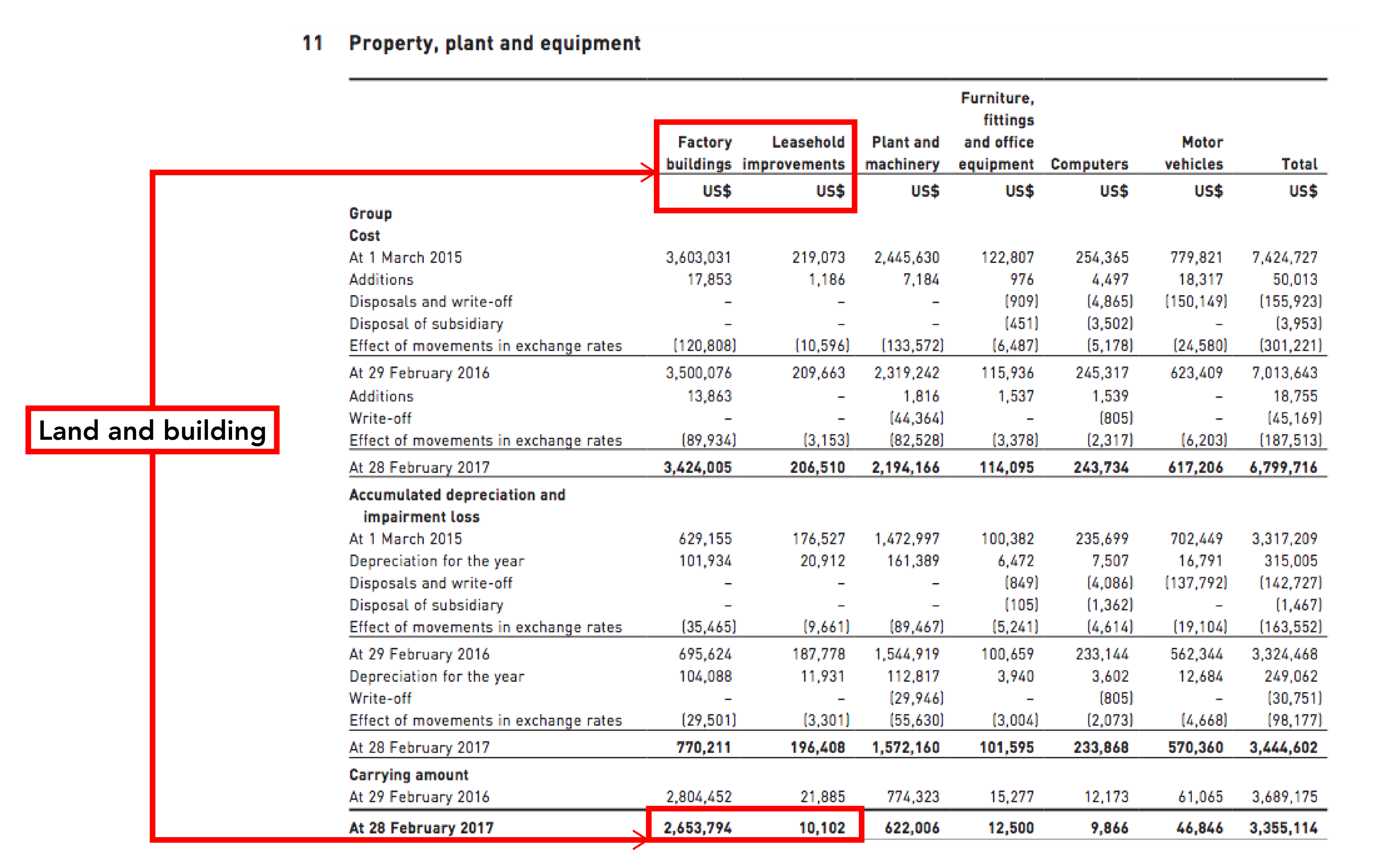

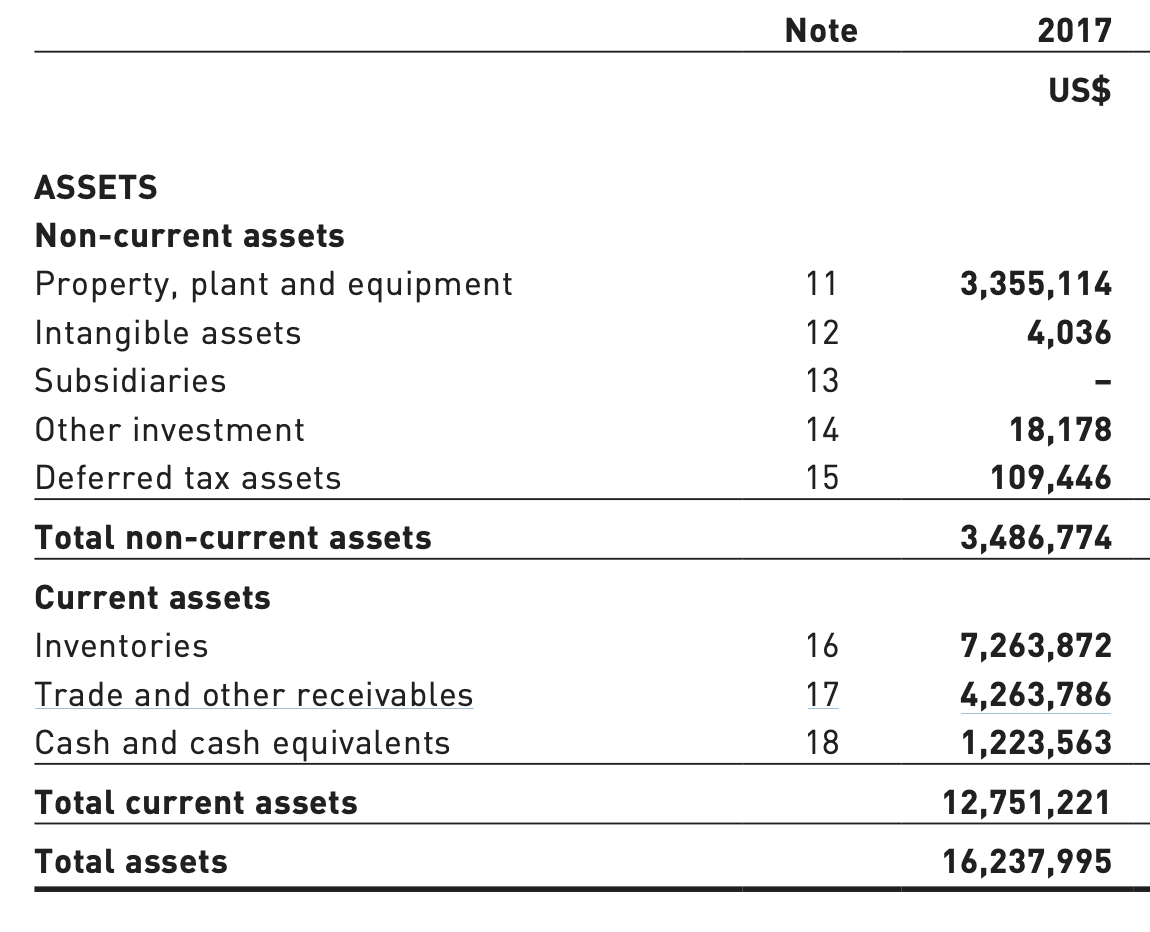

Это формула, которую мы используем для расчета консервативной стоимости чистых активов:

Хорошие активы определяются как Денежные средства, денежные эквиваленты, земли и здания.

Это основные активы, за которые мы хотим платить при покупке акций по стратегии CNAV.

IGA :Дебиторская задолженность, вложения, запасы, нематериальные активы.

Это активы, которые помогают бизнесу приносить доход, поэтому мы захотим их включить. Однако они менее надежны, чем Хорошие активы. Иногда клиенты могут по умолчанию платить вам, в результате чего страдает ваша дебиторская задолженность.

То же самое относится и к другим компонентам активов, приносящих доход. Помните, что прибыль компании может быстро меняться, но ее активы будут меняться гораздо медленнее.

Вот почему мы применяем скидку 50% на активы, приносящие доход.

Вы можете найти активы, приносящие доход, в разделе «Активы» Отчета о финансовом положении.

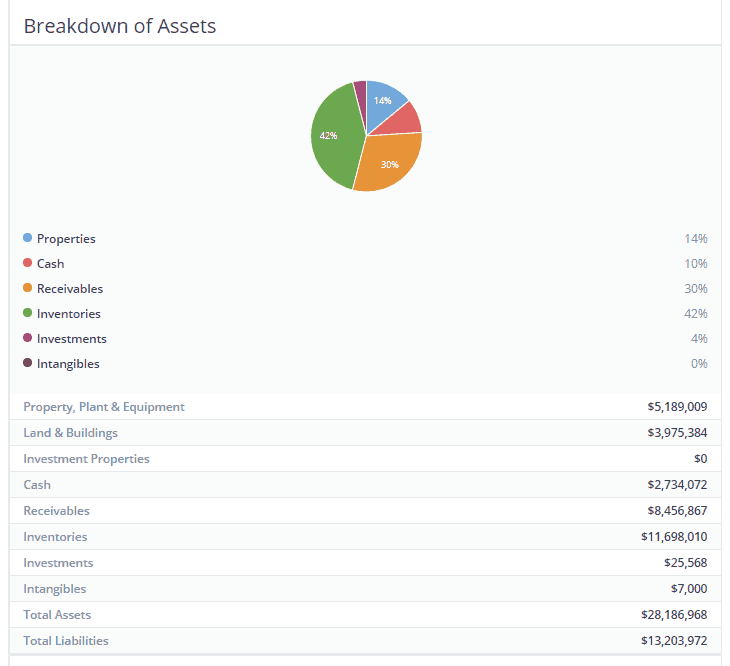

Это разбивка соответствующих финансовых показателей Nico Steel в 2017 году.

Наши расчеты показали, что значение CNAV составило 0,016 доллара. Цена за акцию Nico Steel составляла около 0,004 доллара.

Стоимость размещенных чистых активов в расчете на одну акцию по справедливой отраженной стоимости составляет около 0,034 доллара США.

Поскольку цена CNAV была ниже рыночной цены акции, Теренс принял решение продолжить расследование . этот запас CNAV.

Примечание.

Продолжайте расследование. Не покупать.

Пожалуйста, не бросайте пистолет.

Следующей задачей Теренсу было определить финансовое состояние компании или ее способность поддерживать свои активы.

Это очень важно, поскольку мы не хотим, чтобы активы компании (которые мы покупаем) подвергались риску роспуска или ликвидации, что снизило бы потенциал наших инвестиций.

Давайте покажем вам, как это проверить.

Хотя мы сосредоточены на покупке активов, мы также не обесцениваем прибыльность бизнеса. Основное правило бизнеса - он должен быть прибыльным. Ни одна компания не может поддерживать долгосрочную потерю прибыли без значительного истощения своих денежных средств и базы активов.

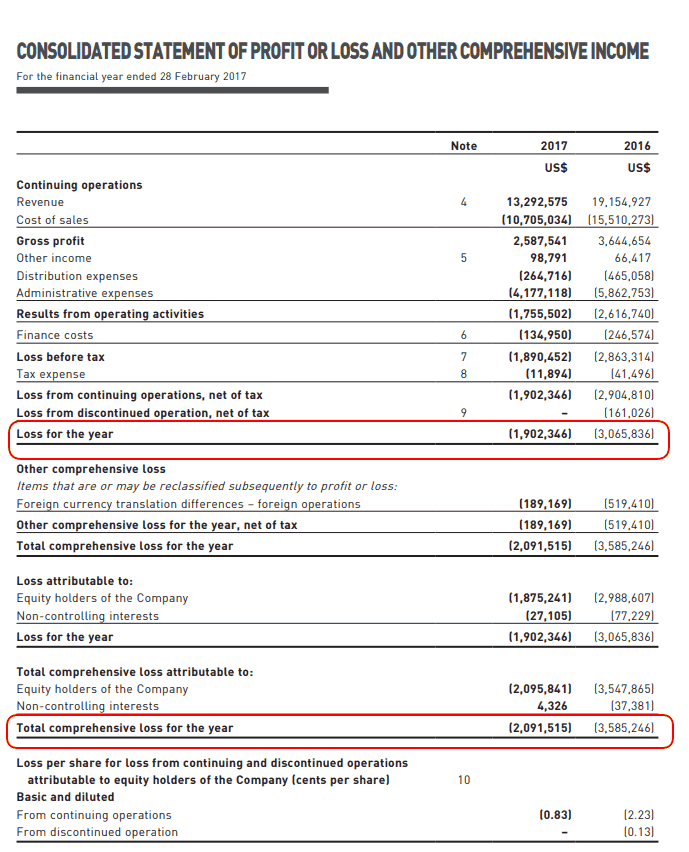

Мы можем проверить прибыльность компании по консолидированному отчету о прибылях и убытках.

Денежный поток - это король в бизнесе. Прилавок с рисом для курицы не может работать, если он не может платить своему поставщику за курицу, зарплату своему персоналу и PUB за электроэнергию. Это одинаково для всех предприятий.

Получите это в своей голове.

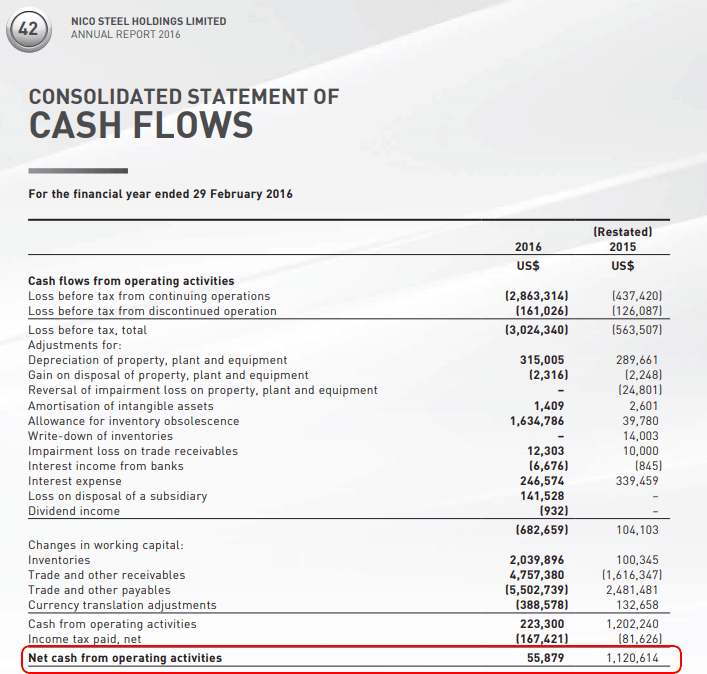

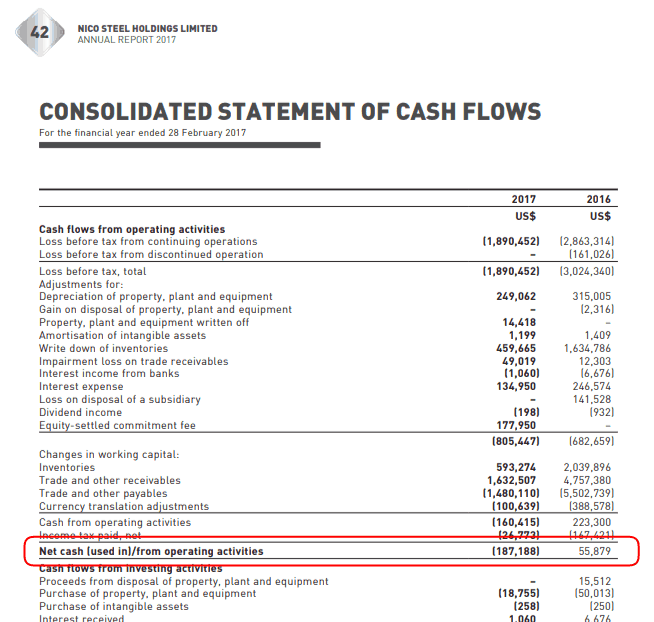

Мы можем проверить, что у компании был положительный денежный поток, по консолидированному отчету о движении денежных средств.

Помните, что он должен иметь положительный денежный поток в течение двух лет из трех.

Это ключевые критерии. Он не может не соответствовать этим критериям. Несоблюдение этого критерия лишает компанию возможности инвестировать в нее. Вот насколько важен этот критерий для фундаментального выживания бизнеса. Если бы кто-либо из инвесторов Hyflux видел и понимал финансовые показатели компании, они бы никогда не осмелились инвестировать в нее.

Помните, что один финансовый отчет представляет собой отчеты за 2 года. Заявление за 2017 год также будет отражать заявление за 2016 год. Вам нужно будет загрузить и посмотреть на долю до 2015 года, чтобы определить, что у нее 2/3 года положительного операционного денежного потока.

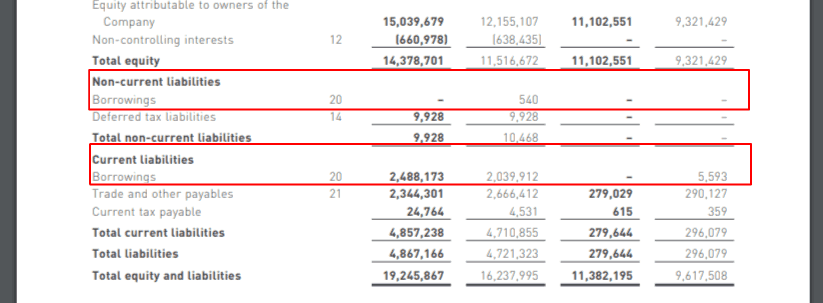

Наконец, мы рассмотрим заемные средства (долг) компании. Мы не хотим, чтобы компании приходилось возвращать гору долгов в будущем.

В случае повышения процентной ставки компании, возможно, придется снизить операционный денежный поток или даже истощить свои активы. Как инвестор, бремя долга в конечном итоге ляжет на ваши вложения. Следовательно, очень важно определить, не слишком ли ориентирована компания.

Вы можете посмотреть отчет о финансовом положении компании, чтобы определить размер ее долга. Также ознакомьтесь с любыми имеющимися у него облигациями или бессрочными ценными бумагами. Кроме того, вы можете просто погуглить отношение долга к собственному капиталу компании.

Как правило, мы хотим, чтобы он был как можно ниже. Для CNAV нашим приемлемым пределом является отношение заемного капитала менее единицы ( означает долг:собственный капитал составляет 100% и ниже ).

Рейтинг POF Nico Steel по состоянию на 2017 год:3/3

Nico Steel по состоянию на 2017 год набрал 2/3 баллов по шкале POF. Он не прошел часть прибыльности, поскольку имел чистый убыток за финансовый год, закончившийся 28 февраля 2017 года, но прошел часть операционного денежного потока и долга (менее 1).

У него был положительный денежный поток в течение 2 из 3 лет, и он не использовал чрезмерную долю заемных средств, поскольку его отношение заемного капитала к собственному капиталу составляло 0,83 (ниже 100%).

Пока что Nico Steel Holdings прошла испытание числовыми показателями.

Теперь давайте посмотрим на третий и последний шаг. Качественный взгляд на то, чем занимается бизнес.

Поскольку годовой отчет - это просто «снимок» финансовых показателей компании, ситуация может быстро измениться. Отчет Nico Steel был опубликован в июне. Бухгалтерский учет велся и точен до февраля. Вы могли наткнуться на него только в октябре.

Такая разница во времени может означать кардинальные изменения в бизнесе. Так что обратите внимание на корпоративные действия, которые компания должна будет раскрыть на Сингапурской бирже. Вы также можете использовать этот сайт.

В большинстве случаев не нужно будет принимать во внимание ничего серьезного.

Но вы должны быть готовы к действиям компании, которые могут изменить ваши расчеты. Например, обратный выкуп акций, разделение акций, выбытие активов и т. Д.

Когда вы смотрите на финансовую отчетность компании, вы должны оценить ее в отношении активов, которые вы покупаете. Как описано в разделе CNAV, мы принимаем во внимание активы, которые нам небезразличны.

Следующий шаг - убедиться, что они существуют, и проверить, сколько все они стоят. Как правило, мы дисконтируем 50% активов, приносящих доход, которые по стоимости не так надежны, как хорошие активы.

Обратите внимание, что в случае Nico Steel цена ее акций все еще была ниже, чем оценка CNAV, даже без учета имеющихся у нее запасов.

Мы также хотим следить за активами, которые могут очень быстро обесцениваться, такими как продукты питания и / или запасы, которые могут быть устаревшими по отраслевым стандартам.

Пример:Хотели бы вы владеть инвентарем компании, у которой есть дискеты на 2 миллиона долларов? В 2019?

Надеюсь, ваш ответ был отрицательным.

Наши расчеты чистой стоимости компании основаны на цифрах в годовом отчете.

Точность годового отчета компании основана на ее честности.

Соответственно, у нас есть несколько важных вопросов.

Была ли компания финансово спроектирована для своих бухгалтерских книг? Насколько открыто и честно руководство? Можно ли полагаться на то, что они не «готовят» свои книги?

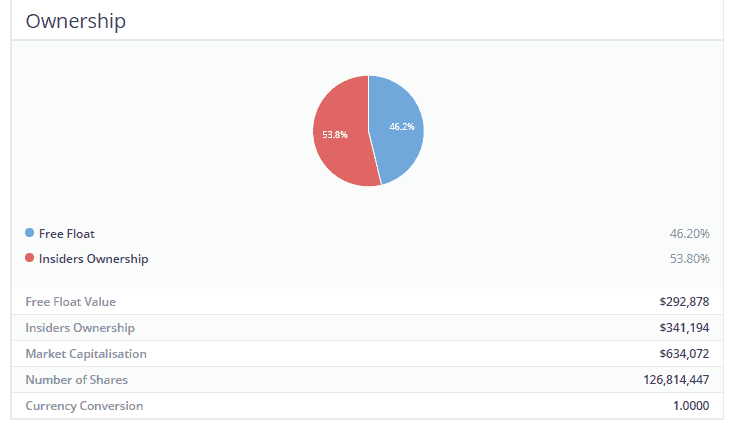

Легкий способ обойти такие субъективные вопросы - посмотреть, владеет ли менеджмент большей частью акций компании.

Если председатель или генеральный директор компании владеет более 50% акций компании, но не более 70% ( мы не хотим, чтобы они обладали слишком большой властью ), их интересы будут больше соответствовать интересам акционеров. Если им действительно принадлежит около 50% компании, они вряд ли предпримут действия, которые нанесут ущерб своему собственному богатству.

В случае Nico Steel право собственности, указанное в годовом отчете, выглядит следующим образом:

Как можно видеть, инсайдеры компании владели большинством акций. Нико Стил прошел тест нашего процесса, основанного на правилах CNAV.

Его недооценивали. Цена ее акций торговалась с низким коэффициентом, кратным оценке ее чистых активов. Была значительная потенциальная прибыль, которая стоила бы нашего времени.

Несмотря на то, что в течение короткого времени он был убыточным, у него были деньги для поддержки операций, и он не был погребен под гору долгов.

У руководства не было соответствующих красных флажков, и его принадлежность к акционерам свидетельствует о выравнивании интересов акционеров.

Теренс купил акции в 2017 году по цене 0,004 доллара США.

Теренс сделал тесты. Теренс проводил проверки.

Он знал, что это была хорошая покупка - даже отличная покупка.

После того, как Теренс нажал на курок и купил акции, цена акций Nico Steel упала на 50% до 0,002 доллара.

Как бы вы отреагировали? Будете продавать в панике? Будете ли вы молиться своему богу?

Логика - странная и забавная вещь в пейзаже эмоций.

В эмоциональном плане вашей первой реакцией как инвестора могло быть выход из акций.

Те, кто думают немного больше, могли бы за это ухватиться.

Кто из вас купил бы больше?

Теренс сделал. С эмоциональной точки зрения это безумный, даже суицидальный шаг. В конце концов, он только что потерял половину своих вложений.

Однако логически это была другая история.

Логично, что тесты проводил Теренс. По логике вещей, он знает, что это отличная покупка.

Поэтому, когда рынки еще больше снизили цены на Nicol Steel, Теренс увидел, что это было на самом деле.

Возможность получить еще большую прибыль.

Фактически, когда рыночные цены снизились на 50%, Теренс подсчитал и увидел, что фундаментальные показатели компании не сильно ухудшились. Его справедливая стоимость изменилась не так сильно, чтобы оправдать падение цены.

Все, что рынок сделал для того, чтобы продемонстрировать отсутствие уверенности, - это предоставить ему еще большую скидку на его первоначальные вложения!

Рынок преподнес ему подарок!

Если бы он отреагировал эмоционально, и если бы у него не было надлежащей основы, чтобы знать, почему и как он был инвестирован, он бы отказался от страховки, когда цена на Nico Steel упала и потеряла 50% своих инвестиций!

Следуя схеме, понимая основы, Теренс мог реагировать логикой, а не эмоциями - и получил аккуратный прирост в 250%!

Не знаю, что на это сказать. Всегда найдутся критики и скептики, которые заявят, что ему всем повезло.

Честно говоря, я не могу утверждать, что удача вовсе не играла роль.

Конечно, если бы движение акций можно было составить на карте, то в мире было бы больше богатых людей. Но это не тот случай.

Тем не менее, мы не можем согласиться с утверждением, что это было полностью основанный на удаче.

В конце концов, это не значит, что мы выстраивали акции на колесе рулетки и бросали в него дротики, чтобы определить наши инвестиции. Это действительно было бы удачей.

Мы не можем гарантировать, что все наши акции будут работать так же хорошо, как Nico Steel. Никто не может этого сделать.

Что мы делаем Знаем, что у нас есть статистическая вероятность превзойти рынок с течением времени, используя структуру факторного инвестирования. Как и Теренс. Приведенный выше пример - лишь один из многих примеров.

Если вы уверены, что инвестирование с помощью четкого и методичного процесса, вооруженного статистическим преимуществом, нажмите здесь, чтобы присоединиться к нашему предстоящему вводному курсу по факторному инвестированию.

Как сформировать мышление инвестора в акции?

Факторное инвестирование - как это работает? (Значение, идеи и многое другое)

[Пример использования] Как мы получили 48% прибыли от бытовой техники Hisense [и объяснение нашей стратегии роста]

Как контролировать свои эмоции при инвестировании в паевые инвестиционные фонды

Как начать инвестировать в фондовый рынок