В бюджете на 2018 год был введен налог на долгосрочный прирост капитала для паевых инвестиционных фондов. До этого изменения LTCG по продаже паевых инвестиционных фондов освобождались от налога. Это изменение принесло интересный налоговый арбитраж. Налогообложение поступлений по срокам погашения от единичных планов страхования (ULIP), предлагаемых страховыми компаниями, осталось нетронутым, а сумма погашения по ULIP осталась нетронутой.

Хотя я пытался решить эту проблему с помощью качественных аргументов в своем посте (после уплаты налогов на LTCG, после того, как ULIP лучше, чем паевые инвестиционные фонды?) В начале 2018 года, я продолжал получать запросы инвесторов на этот счет. Поэтому я решил провести количественный анализ и посмотреть, что показывают числа.

Я беру недорогой ULIP . HDFC Click 2 Invest в этом посте. Это онлайн-план. Он не требует выделения Премиум или административных сборов. Вы должны платить только сборы за смертность или сборы за управление фондом (FMC). Плата за смертность возмещается за счет списания единиц. FMC встроен в NAV.

HDFC Click 2 Invest является ULIP типа I . В ULIP типа I в случае смерти страхователя кандидат получает наивысшую из следующих сумм:Гарантированная сумма или Стоимость фонда. Таким образом, по мере роста стоимости фонда сумма риска (сумма, которую страховщик должен выплатить из своего кармана в случае смерти страхователя в течение срока действия полиса) продолжает снижаться.

Также существуют ULIP типа II. В таких ULIP в случае смерти страхователя кандидат получает гарантированную сумму + стоимость фонда. В этом случае сумма риска остается постоянной.

Поскольку сборы за смертность (сборы за предоставление вам пожизненного покрытия) взимаются по сумме риска, влияние сборов за смертность на чистую прибыль выше в ULIP типа II.

Стоимость имеет значение .

Следовательно, если вы хотите купить ULIP в качестве инвестиции, выберите

Я написал об этом в этом посте (Как выбрать лучший ULIP?)

В этом посте я также сравнил производительность сетевых и автономных ULIP типа I (Как различные сборы влияют на возврат ULIP?).

HDFC Click 2 Invest - не единственная недорогая ULIP типа I. Есть много других. Другие планы могут предоставлять такие функции, как льготы за лояльность, возврат платы за смертность и т. Д. Я бы не стал сравнивать такие планы. Как я вижу, бесплатно ничего не дается.

В паевых инвестиционных фондах вы получаете то, что видите. У вас есть NAV покупки и NAV продажи. Вы инвестируете 1000 рупий, когда NAV было 10. Вы получаете 100 единиц. На момент продажи NAV составляет 15. Вы получите 1500 рупий (100 единиц X 15). Все затраты (соотношение расходов) заложены в чистую стоимость активов.

ULIP работают по-другому. СЧА фонда отражает валовую доходность (скорректирована FMC). Плата за смертность возмещается за счет списания единиц. Например, вы инвестируете 1000 рупий при NAV 10. Вы получаете 100 единиц. Через несколько лет чистая стоимость активов вырастет до 16. Однако стоимость вашего фонда не будет составлять 1600 рупий (100 X 16). Количество единиц будет меньше из-за отмены единиц для взыскания платы за смертность. Возможно, у вас осталось всего 90 единиц. Таким образом, стоимость фонда составит 1440 рупий (90 единиц X 16).

Соотношение расходов во взаимном фонде и FMC встроено в чистую стоимость активов .

IRDA ограничивает комиссию за управление фондом в фонде ULIP на уровне 1,35% в год. На это распространяется GST. Мне еще предстоит увидеть ULIP, в котором страховая компания взимает менее 1,35% годовых. в паевой фонд ULIP. На этом страховые компании зарабатывают деньги. Следовательно, я предполагаю, что плата за управление фондом составляет 1,35% годовых. для паевого фонда ULIP.

В настоящее время в ULIP нет опционов на индексные фонды. Думаю, IRDA думает в этом направлении. Еще предстоит узнать, сколько страховые компании будут брать за управление этими средствами.

Паевые инвестиционные фонды сталкиваются с гораздо более высоким конкурентным давлением. Поскольку мы говорим о недорогом онлайн-ULIP, мы можем рассмотреть Прямой план схемы взаимных фондов . Прямой план активно управляемых паевых фондов стоит около 0,5-1% годовых. Индексный фонд будет стоить всего около 25-30 базисных пунктов (0,25–0,3%).

На мой взгляд, фонды акций предлагают гораздо более дешевую структуру затрат.

В этом анализе я предположил, что даже сборы за управление фондом (для ULIP) и коэффициент расходов (в паевых инвестиционных фондах) учитываются посредством списания паев. Это большое предположение и ошибочное. Но я не мог придумать более простого способа сделать этот анализ.

Я предполагаю, что инвестиции ULIP и MF начались в 2000 году, а инвестиции завершились в 2020 году. Опять ошибочно. Давай поиграем.

Для инвестора MF это просто ежемесячный SIP в размере 10 000 рупий в месяц в течение 20 лет. Я предполагаю, что и фонд ULIP, и схема MF будут копировать эффективность Nifty 50 TRI на валовом уровне.

Общие инвестиции в обоих случаях составят 24 лака (10 000 X 12 X 20).

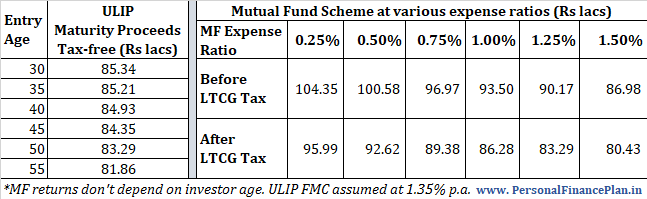

Я копирую значения срока погашения / окончания для разных возрастов входа в ULIP и разных уровней соотношений расходов для схемы взаимных фондов.

Разница в конечных значениях объясняется разной структурой затрат. ULIP имеет сборы за смертность и FMC. С другой стороны, у схемы взаимных фондов есть коэффициент расходов, который съедает валовую прибыль.

С данными, приведенными в таблице выше, MF выглядят лучше, чем ULIP, несмотря на 10% налог на LTCG .

Структура затрат ULIP значительно улучшилась за последние 10 лет. Однако 1,35% годовых поскольку плата за управление фондом все еще выше. Возможно, что если упадут сборы за управление фондами ULIP, мое мнение может измениться. Помните, что IRDA установило только верхний предел платы за управление фондом. Просто страховщики цепляются за верхний предел.

Тем не менее, между ULIP (с не облагаемыми налогами доходами до погашения) и взаимными фондами (с 10% LTCG) мой голос по-прежнему принадлежит паевым инвестиционным фондам. Откровенно говоря, это мало связано с цифрами, которые я привел выше, а во многом связано с отсутствием гибкости в ULIP.

Но это всего лишь я, пытаюсь все оптимизировать.

Как вы думаете?

Риск взаимных фондов:5 типов рисков, связанных с взаимными фондами

Какой взаимный фонд я могу использовать в качестве замены фиксированного депозита?

Какие взаимные фонды прямых инвестиций предпочитают инвесторы?

Какие взаимные фонды предпочли инвесторы в 2020 году?

Прочтите это, если вы найдете преимущества в ULIP и традиционных планах по сравнению с взаимными фондами.