Вопреки тому, во что вас уверяет Голливуд, торговля акциями — это не вопрос надевания вашего любимого делового костюма, поднятия телефона и крика «ПРОДАВАЙТЕ! ПРОДАВАТЬ! ПРОДАВАТЬ!»

Вместо того, чтобы пытаться покупать и продавать популярные акции в надежде разбогатеть, я предлагаю вам переосмыслить:инвестирование — это долгосрочная стратегия, которая поможет обеспечить ваше финансовое будущее.

На самом деле, это самая важная вещь, которую вы можете сделать сегодня, чтобы убедиться, что вы готовы к выходу на пенсию и к другим целям сбережений. Чем раньше вы начнете, тем легче будет ставить долгосрочные цели.

Но я понимаю. Нас заставили поверить во множество разных вещей об акциях. Некоторые из них положительные («вы можете разбогатеть, торгуя акциями!»), некоторые не очень («акции рискованны, ОСОБЕННО с рецессией/депрессией/финансовым кризисом недели не за горами). !").

К счастью, большая часть этого шума именно такова. Более чем 100-летний опыт свидетельствует о том, что, инвестируя в фондовый рынок, вы сможете постоянно увеличивать свое состояние с течением времени.

Однако для этого вам необходимо понять основы того, как торговать акциями. Продолжайте читать руководство для начинающих обо всем, что вам нужно знать о торговле акциями.

Готовы избавиться от долгов, сэкономить деньги и создать настоящее богатство? Загрузите наше БЕСПЛАТНОЕ полное руководство по личным финансам.Акции — это инвестиции в бизнес. Когда вы владеете акциями, вы владеете частью компании, из которой эти акции поступили.

По этой причине акции также называются «капиталом», поскольку вы владеете небольшой частью компании.

Цена акций колеблется в зависимости от того, как работает компания. Например, если компания А только что выпустила удивительный новый продукт, который продается как сумасшедший, цены на акции компании А вырастут.

С другой стороны, если компания А испытывает падение продаж, ее акции, скорее всего, также упадут.

Если ваши акции хороши и компания процветает, вы действительно можете заработать много денег. Деньги также ликвидны. Это означает, что вы можете получить его в любое время, продав свои акции.

Если дела компании идут плохо, то же самое происходит и с вашими акциями. Поскольку акции не диверсифицированы, это может означать для вас катастрофу (хотя вы можете легко уменьшить свой риск, выбрав более крупные и солидные компании). Кроме того, важно отметить, что обмануть рынок практически невозможно, поэтому непрофессиональному инвестору не стоит и пытаться.

Это основы того, что такое акции. Теперь давайте посмотрим, как на самом деле можно торговать акциями.

ПРИМЕЧАНИЕ. Вы должны торговать акциями только после того, как у вас будет в порядке остальная часть вашего финансового дома. Это означает автоматизацию вашей системы личных финансов, максимизацию ваших 401k и Roth IRA, а также создание резервного фонда.

Как только вы это сделаете, совершенно нормально инвестировать до 5% своего дохода в акции. Вы также можете рассмотреть вариант инвестирования в паевые инвестиционные фонды или ETF (биржевые фонды), которые представляют собой корзины, заполненные различными типами инвестиций (обычно акциями), которые помогают снизить общий риск.

Бонус: Хотите знать, как зарабатывать столько денег, сколько хотите, и жить на своих условиях? Загрузите наше БЕСПЛАТНОЕ полное руководство по зарабатыванию денег«Торговые» акции — это немного неправильное название. Все, к чему он на самом деле относится, — это покупка и продажа акций за деньги. Поэтому всякий раз, когда вы покупаете или продаете свои акции, это считается торговлей.

И есть два способа торговать акциями:

Для наших намерений и целей мы собираемся сосредоточиться на электронной торговле. Именно так Рамит Сетхи, наш основатель и мастер личных финансов, торгует акциями, и так должно поступать подавляющее большинство индивидуальных инвесторов. Онлайн-биржевой брокер прост, интуитивно понятен, и вы можете начать работу, выполнив несколько простых шагов, что приводит нас к…

Готовы начать? Но подождите… как вы на самом деле инвестируете в акции?

Торговля акциями может показаться сложной, но вот несколько простых шагов для начала.

Лучший способ торговать акциями для новичка — часто открывать брокерский счет онлайн. Этот тип счетов в последние несколько лет получил широкое распространение, что сделало покупку и продажу акций гораздо более доступной. Онлайн-брокерский счет — это то место, где вы будете торговать и инвестировать — и здесь есть из чего выбирать.

Наше предложение:заведите сайт самообслуживания, такой как E*Trade или TD Ameritrade. Они предложат вам интуитивно понятную платформу, с которой вы сможете начать торговать акциями. Зарегистрироваться тоже легко. Следуйте инструкциям ниже, чтобы открыть его сегодня.

Верно. Это шаги внутри шагов! ШАГ.

ПРИМЕЧАНИЕ. При регистрации убедитесь, что у вас есть номер социального страхования, адрес работодателя и банковская информация (номер счета и маршрутный номер), так как они пригодятся в процессе подачи заявки.

Процесс подачи заявки может занять всего 15 минут и откроет вам путь к богатой жизни.

Но работа еще не окончена. Есть еще несколько вещей, которые вам нужно прояснить и решить, прежде чем вкладывать деньги в акции.

Одна вещь, с которой вы должны начать торговать, — это четкое представление о вашем бюджете. Сколько вы готовы инвестировать единовременно или ежемесячно?

Первое, что нужно помнить, это то, что вы должны инвестировать только те деньги, которые вы можете позволить себе потерять. Помните, торговля акциями не похожа на азартные игры (или, по крайней мере, не должна быть). Вы должны быть очень осторожны, чтобы не забежать вперед и не выбросить больше денег, чем вы можете позволить себе потерять.

Помимо этого, вам нужно будет определить свой бюджет для акций, других инвестиций и сбережений.

Рамит рекомендует, чтобы любые более «забавные» инвестиции, такие как индивидуальная торговля акциями, не превышали 10% вашего портфеля. Это помогает сбалансировать риск, чтобы большая часть вашего портфеля не была связана с волатильными инвестициями.

Торговля в целом должна составлять лишь небольшую часть вашего портфеля. Большая часть ваших инвестиций должна быть направлена на ваши пенсионные счета. Если вы еще не вносите взносы на свои пенсионные счета, это должно быть вашим приоритетом, прежде чем вы начнете пытаться купить акции Apple.

Да, ваши 401k не так увлекательны, как инвестиции в Next Big Thing в мире технологий, но это ваше будущее, с которым вы играете. Не делайте выбор, о котором пожалеете через пару десятков лет!

Бонус: Готовы избавиться от долгов, сэкономить деньги и создать настоящее богатство? Загрузите наше БЕСПЛАТНОЕ полное руководство по личным финансам.Мы рассмотрели как, теперь давайте перейдем к чему? На что вы собираетесь вложить деньги?

Поскольку существует определенная степень риска, худшее, что вы можете сделать, — это бросить монету и выбрать любую случайную акцию с причудливым названием. Проведите тщательное исследование акций, фондов и компаний, чтобы лучше понять, куда уходят ваши деньги.

Некоторые вещи для исследования включают:

Это всего лишь базовые вещи, на которые стоит обратить внимание. Вы также захотите изучить историю компании и то, куда они, по-видимому, движутся в будущем. Есть ли у них какие-либо новые разработки или инвестиционные планы на горизонте?

Хотя вы никогда не сможете быть на 100% безопасными даже после множества исследований, вы находитесь в гораздо лучшем месте для принятия решения.

Торговля не так проста, как покупка или продажа. Существует множество различных типов сделок, о которых вам нужно знать. Есть большая вероятность, что вам не придется использовать все различные типы сделок, но вы должны иметь представление о различных вариантах и типах ордеров. Основные из них, о которых вам нужно знать, это рыночные ордера, лимитные ордера и стоп-ордера. Эти приказы определяют, как будет проходить ваша сделка.

Рыночный ордер означает, что вы покупаете или продаете акции немедленно по лучшей доступной цене. Это самый простой вид торговли и идеально подходит для тех, кто хочет купить или продать без промедления.

Одна вещь, которую нужно знать об этом, заключается в том, что цена последней сделки не обязательно будет той же ценой, по которой пройдет рыночный ордер. Акции, особенно на волатильных рынках, могут быстро колебаться.

Лимитный ордер покупает или продает акции только по определенной цене (или лучше), чем цена, которую вы установили. Ордер на покупку ограничивает цену, которую вы готовы заплатить, и ордер будет выполнен только в том случае, если цена акции упадет ниже этого предела.

Существует два типа стоп-приказов — стоп-лосс и стоп-лимит. Этот тип торговли используется для фиксации прибыли и защиты ваших инвестиций. Другими словами, они гарантируют, что вы не переборщите со своими инвестициями!

Ордер стоп-лосс автоматически преобразуется в рыночный ордер, когда акция достигает «стоп-цены». После этого он работает как обычный рыночный ордер.

Стоп-лимитный ордер, с другой стороны, преобразуется в лимитный ордер, когда достигается стоп-цена. Затем он работает как лимитный ордер, как обычно.

Другой тип заказа гарантирует, что вы получите либо все количество товара, которое вы запрашиваете, либо вообще ничего. Это важно для тех, кто торгует грошовыми акциями.

Этот тип торгового ордера означает, что для ордера существует ограничение по времени. Хороший ордер до отмены остается активным до тех пор, пока вы не решите его отменить. Большинство брокеров ограничивают максимальное время действия GTC, которое обычно составляет 90 дней.

В некоторых случаях ордер GTC будет работать как дневной ордер. Это просто означает, что срок действия ордера истекает в конце торгового дня.

Этот тип ордера закроет торговлю, как только вы достигнете определенного уровня прибыли.

Есть несколько других типов торговли, поэтому стоит потратить некоторое время на ознакомление со всеми ними. Многие из них могут к вам не относиться, но знать вашу терминологию не помешает.

Торговля акциями, как правило, сопряжена с комиссией. Многие брокеры взимают комиссию за торговлю, ежегодную плату за управление и многое другое. Есть также несколько бесплатных торговых счетов, но будьте осторожны со скрытыми комиссиями, например, при торговле иностранной валютой.

Помимо сборов, есть еще один вид затрат, о котором стоит подумать. Мы продолжим и обратимся к большому слону в комнате… что произойдет, если вы потеряете все свои деньги?

Это первое, что мешает людям инвестировать. Понятно, что идея потерять свои деньги не очень веселая. Таким образом, становится слишком страшно вкладывать свои деньги в фондовый рынок.

К сожалению, нет никакой гарантии, что вы не потеряете свои деньги. Но лучшее, что вы можете сделать, это подготовиться, изучить и попытаться выбрать разумные инвестиции.

Хотя инвестирование — это здорово, есть несколько вещей, которые вы должны освоить, прежде чем с головой окунуться в мир трейдинга на Уолл-Стрит.

Во-первых, вам нужен резервный фонд. Это должно быть одним из ваших приоритетов.

Просто представьте себе:вы инвестируете в какие-то акции, чувствуете себя прекрасно, но затем возникает неотложная медицинская помощь или ваша машина выбирает именно этот момент, чтобы умереть. Если у вас нет резервного фонда, на который можно было бы опереться, и других сбережений, вам придется совершить набег на свой инвестиционный счет.

Хотя это лучше, чем влезать в долги, вы не можете просто снять деньги, как с обычного сберегательного счета. Вам нужно продать свои акции, чтобы получить деньги, что может означать продажу их с убытком.

Наш лучший совет — сначала покрыть свой резервный фонд, прежде чем вы начнете инвестировать в фондовый рынок.

Помните, что торговля отдельными акциями хороша, ТОЛЬКО ЕСЛИ у вас в порядке все остальное в вашем финансовом доме. Это означает:

Только после того, как вы сделали все это, можно инвестировать от 5% до 10% своего дохода в отдельные акции. Это потому, что вы не разбогатеете, инвестируя в отдельные акции. Вместо этого лучший способ построить богатую жизнь — использовать недорогие диверсифицированные индексные фонды.

Индексные фонды распределяют ваш риск по нескольким предприятиям, поэтому вы никогда не кладете все яйца в одну корзину. Диверсифицированный портфель — это способ номер один снизить риск и обеспечить здоровую и стабильную прибыль в будущем. Давайте рассмотрим реальный пример.

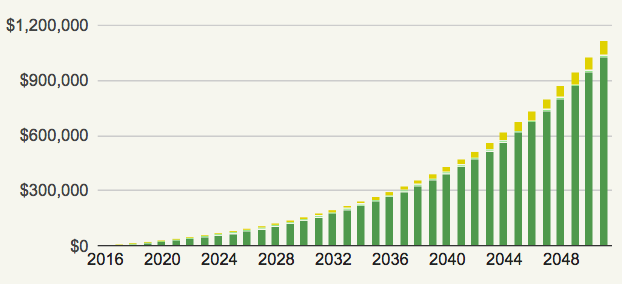

Допустим, вам 25 лет, и вы решили инвестировать 500 долларов в месяц в недорогой диверсифицированный индексный фонд. Если вы будете заниматься этим до 60 лет, как вы думаете, сколько у вас будет денег?

Взгляните:

1 116 612,89 долл. США

Верно. Вы станете миллионером, инвестируя 6 000 долларов США в год.

Умные инвестиции больше связаны с последовательностью, чем с погоней за горячими акциями или чем-то еще:

Если вы только начинаете, это так здорово, что вы здесь.

Для финансовой безопасности важнее всего начать как можно раньше. Вот почему команда IWT создала Полное руководство по личным финансам.

Бонус: Готовы избавиться от долгов, сэкономить деньги и создать настоящее богатство? Загрузите наше БЕСПЛАТНОЕ полное руководство по личным финансам.Это всеобъемлющее руководство, которое познакомит вас с основными концепциями инвестирования, которые обеспечат вам лучшую позицию для богатой жизни. От освоения формы 401k до автоматизации расходов — вы точно узнаете, что вам нужно сделать сегодня, чтобы получить самые большие финансовые выигрыши.

Укажите свое имя и адрес электронной почты ниже, и я отправлю руководство прямо на ваш почтовый ящик.