Объявления, сделанные в бюджете на 2021 год, заставили рынки облигаций немного нервничать. Они отреагировали, подтолкнув доходность G-sec немного выше. Как это повлияет на выбор заемных средств после бюджета?

Некоторые наблюдатели полагают, что, возможно, был сделан первый шаг к повышению процентных ставок. Но когда это действительно произойдет, остается вопросом.

Для инвестора такой сценарий вызывает вопросы. Какие долговые фонды выбрать для вложений сейчас?

2020 год уже преподал нам несколько хороших уроков. Вы уже знаете, что кредитное качество очень важно. Погоня за доходностью / отдачей - неправильный поступок.

Не инвестируйте на основании результатов последних лет

Это дает вам базовую основу для определения того, какие заемные средства НЕ следует выбирать.

Прочитать :Напоминание о заемных средствах - безопасность, налогообложение и возврат

Давайте добавим еще немного.

Как мы уже упоминали в прошлых примечаниях, все заемные средства имеют рыночную стоимость. Другими словами, они получают ежедневную цену, на которую обратно пропорционально влияют изменения процентных ставок. Таким образом, если процентные ставки растут, их стоимость / цена упадут, и наоборот.

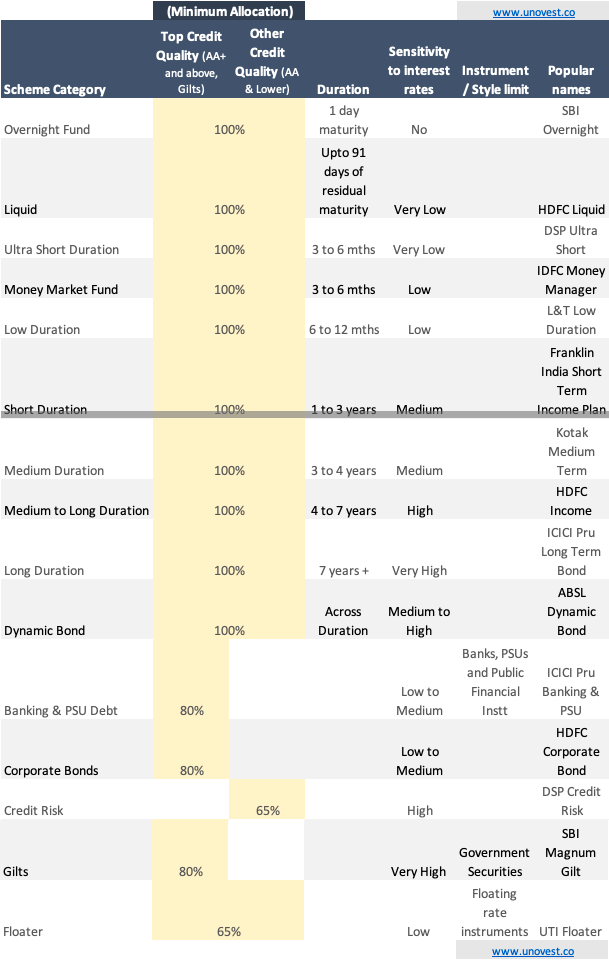

Говоря языком долговых фондов, фонды с более высокой дюрацией будут подвержены более высокому риску потери стоимости не из-за кредитного качества, а из-за соответствия рыночным нормам бухгалтерского учета. Мы имеем в виду фонды среднесрочной и долгосрочной дюрации. Ясно, что вы можете их избежать.

Теперь, если вы перевернете это, у вас будет выбор фондов, на которые мало влияет изменение процентных ставок. Фактически, они могут увидеть положительные изменения.

Итак, SEBI определяет 16 категорий заемных средств. Давайте сначала попробуем разобраться в них. См. Изображение ниже.

Примечание :Все названия фондов, упомянутые выше, являются примерами, а не рекомендациями.

Полезно ли это руководство при выборе подходящих для вас долговых фондов?

Поделитесь своими мыслями и вопросами.