Как инвестору узнать, работает ли ваш фонд на вас или нет? Это особенно актуально для активно управляемых фондов, когда управляющий фондом принимает инвестиционное решение о том, сколько вложить и куда.

Вы можете оценить эффективность своего паевого инвестиционного фонда, выяснив, превзошел ли ваш фонд заявленный эталонный показатель или нет.

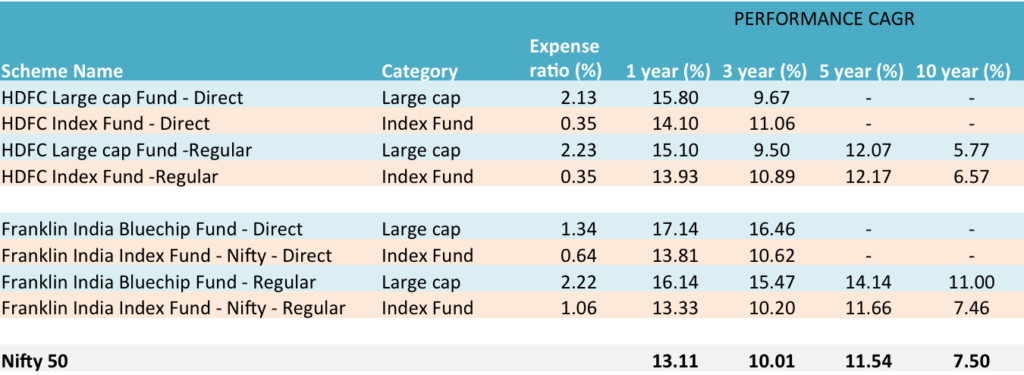

Возьмем, например , Фонд Франклина Индии Bluechip. и Фонд большой капитализации HDFC. Эталон для обоих - Nifty 50. Для более широкого фонда, такого как HDFC Equity Fund, эталонный показатель - Nifty 500.

Ожидается, что эти средства обеспечат лучшую производительность, чем Nifty 50 или Nifty 500 соответственно.

Если они этого не сделают, нет смысла платить управляющему фондом. Вы можете просто переключиться на недорогие пассивные фонды, такие как индексные фонды или ETF.

Индексные фонды или ETF называются пассивными фондами. Они просто имитируют результаты соответствующего эталонного теста, которые отслеживают, с целью обеспечить производительность, максимально приближенную к эталонной.

Возвращаясь к тому, как узнать, хорошо ли работал ваш фонд?

Популярный метод - проверить, побил ли фонд свои эталонные показатели эффективности. Если ваш активный фонд обеспечил доходность 15%, а доходность индекса только 14% после поправки на все расходы, то это явный плюс.

Однако у этого сравнения с индексом есть недостаток.

Дело в том, что большинство тестов, используемых активно управляемыми фондами, основаны только на цене. Они отражают изменение цен с более ранней даты на дату сравнения. Он не включает дивиденды, бонусы и т. Д., Которые могли быть объявлены компаниями, акции которых представлены в индексе.

Короче , они отражают только изменение цены и не учитывают общую прибыль включая дивиденды, бонусы и т. д.

Итак, какая альтернатива? Вы можете выбрать Индекс общей доходности значения, которые включают дивиденды и т. д. Проблема в том, что значения индекса общей доходности трудно найти, и в некоторых случаях они требуют высокой цены.

Лучше и практичнее использовать пассивно управляемый индексный фонд или ETF для сравнения с фондом, в который вы инвестировали.

В случае Franklin India Bluechip Fund соответствующим пассивным фондом является индексный фонд Franklin India NSE Nifty, а в случае HDFC Large Cap Fund это будет HDFC Index Fund - Nifty Plan.

Пассивный фонд обеспечивает два уровня значимого сравнения.

№1 На практике вы не инвестируете в индекс напрямую . Фактически, вы не можете. Вы инвестируете через индексный фонд или ETF, который выполняет свою работу по инвестированию. Индексный фонд или ETF является лучшим представителем эталона, чем сам эталон. Он учитывает расходы и другие затраты, которые могут возникнуть при реализации инвестиций.

# 2 Пассивный фонд, благодаря своим активам, также учитывает общую доходность индекса . . Поскольку он инвестирует в те же акции, он также получает выгоду от любых дивидендов или бонусов, которые производятся компаниями, акции которых он держит в качестве инвестиций.

Эти две причины делают пассивно управляемый индексный фонд или ETF более практичной альтернативой для сравнения ваших активно управляемых фондов с пассивно управляемыми фондами.

В таблице ниже сравниваются фонды с их эталонным индексом Nifty 50 и индексными фондами.

Данные Unovest на 17 января 2017 г.

Как видите, показатели индекса Nifty 50 и индексных фондов различаются.

Какие еще выводы? Делитесь с нами в комментариях.

<час />Заявление об ограничении ответственности :Названия фондов, упомянутые в этом посте, предназначены только для образовательных целей. Пожалуйста, не рассматривайте их как инвестиционные рекомендации.