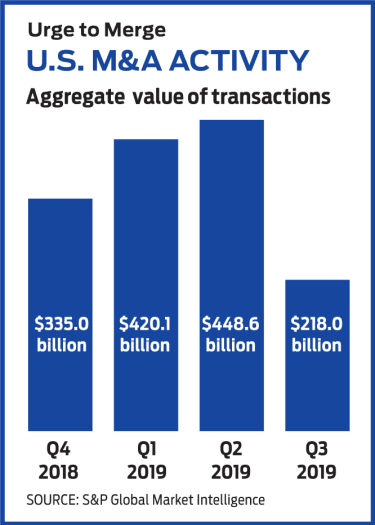

Уолл-стрит давно известна своей способностью заключать сделки. Но после оживленной первой половины этого года темпы и стоимость сделок значительно снизились. По данным исследовательской компании S&P Global Market Intelligence, слияния и поглощения, объявленные в третьем квартале 2019 года, составили 218 млрд долларов по сравнению с 449 млрд долларов во втором квартале. Несмотря на спад, за год до 30 сентября было объявлено о более 10 000 сделок, оцененных S&P Global почти в 1,1 триллиона долларов

Трудно было игнорировать драматические ухаживания Occidental Petroleum Corp. за Anadarko, закончившиеся в августе приобретением, которое S&P Global оценило в 57,2 миллиарда долларов. Другие крупные сделки, объявленные в этом году, включают предстоящее приобретение компанией Bristol-Myers Squibb компании Celgene, стоимость которой, по подсчетам S&P Global, составляет колоссальные 95 миллиардов долларов, и предлагаемое слияние United Technologies с Raytheon на сумму 91,1 миллиарда долларов. По мнению S&P, есть хорошие перспективы для большего числа слияний и поглощений. Более низкие процентные ставки снижают стоимость финансирования приобретения, и, хотя рост фондового рынка может сделать цели поглощения более дорогими, он также может повысить покупательную способность в сделках наличными и акциями.

Как инвестировать. Самый быстрый способ извлечь выгоду из горячего рынка слияний и поглощений - это владеть акциями объекта поглощения. По оценкам инвестиционной компании Fidelity, к моменту закрытия сделки акции цели обычно увеличиваются на 30%. Но пытаться предугадать покупку до ее совершения - все равно что искать сено в стоге иголок.

Вместо этого рассмотрите возможность создания арбитражного фонда для слияния. После того, как новости о продаже становятся общедоступными, эти фонды приобретают акции приобретаемой компании в надежде, что они получат прибыль от разницы между текущей ценой акций и ценой на момент закрытия сделки - если она закрывается.

Шансы на провал сделки невелики, но риск реален. К тому времени, когда в апреле 2016 года предполагаемое слияние Pfizer и Allergan развалилось, цена акций Allergan упала почти на 20% по сравнению с тем, что было на момент объявления о сделке, и более чем на 30% по сравнению с предложенной ценой поглощения. "У этой отрасли огромные недостатки", - говорит Рой Берен, управляющий Фондом слияний . (символ MERFX). «Когда дело доходит до доходности фонда, дело не в сделках, в которых вы участвуете, а в сделках, которых вы избегаете», - говорит он.

Берен и управляющий Майк Шеннон управляют фондом с активами более 3 миллиардов долларов с 2007 года и имеют солидный послужной список по заключению выигрышных сделок. За последние 10 лет доходность фонда составила 3,1% в годовом исчислении - выше среднего для нейтральных по отношению к рынку фондов - с волатильностью ниже среднего. «Люди инвестируют вместе с нами, потому что хотят получить абсолютную стабильную прибыль», - говорит Берен. Учтите, что Merger потерял в совокупности 5,0% на медвежьем рынке 2007–2009 годов по сравнению с 55,3% на широком рынке. Коэффициент расходов 2,01% кажется завышенным, но он выгодно отличается от других фондов, не зависящих от рынка.

Биржевые фонды слияний и арбитража следуют аналогичной схеме, но обычно имеют более низкие комиссии и более широкие критерии выбора акций, что может увеличить риск. IQ Merger Arbitrage ETF (MNA, 32 доллара США), с активами чуть менее 1 миллиарда долларов, затраты составляют 0,77%. Фонд инвестирует в цели поглощения со штаб-квартирами на развитых рынках, уделяя особое внимание фирмам, размер прибыли которых превышает определенный порог, и чьи акции являются высоколиквидными. По словам менеджера Сала Бруно, ETF не будет держать акции более 360 дней. С момента запуска в конце 2009 года доходность MNA в годовом исчислении составила 2,8%.

На компаниях, занимающихся эквайрингом, можно получить прибыль, если вы знаете, где искать. Фирма по производству медицинского оборудования Danaher (DHR, 144 долл. США) следует агрессивной стратегии роста за счет приобретения, но она сдерживает разрастание, сокращая расходы и пересматривая свои приобретения. «Сила Danaher заключается в том, чтобы нацелить на раздутую компанию в сильной отрасли и придать ей форму», - говорит Майк Бейли, директор по исследованиям в FBB Capital Partners. Акции компании вернулись на 34% за последний год и на 19% в годовом исчислении за последние 10 лет. В настоящее время он торгуется с соотношением цены и прибыли 27 по сравнению с 17 для рынка в целом, так что покупайте на спадах.