Вы знаете о преимуществах медицинского страхования для здоровья. Но знаете ли вы о налоговых льготах медицинского страхования? Знаете ли вы, что вы можете претендовать на налоговую льготу и при оплате профилактического медицинского осмотра?

Знаете ли вы, что существуют льготы/вычеты в отношении медицинских расходов, понесенных в определенных случаях?

В одном из предыдущих постов о том, как сэкономить на подоходном налоге, я сосредоточился на популярных инвестициях по Разделу 80C. В этом посте я сосредоточусь на налоговых льготах медицинского страхования и других налоговых послаблениях, доступных для конкретных понесенных медицинских расходов.

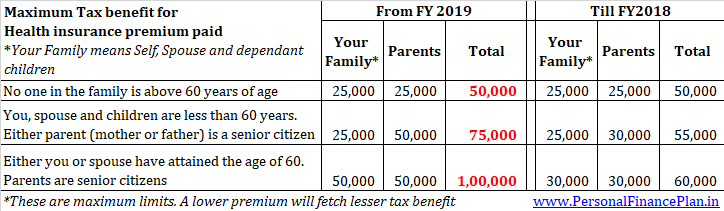

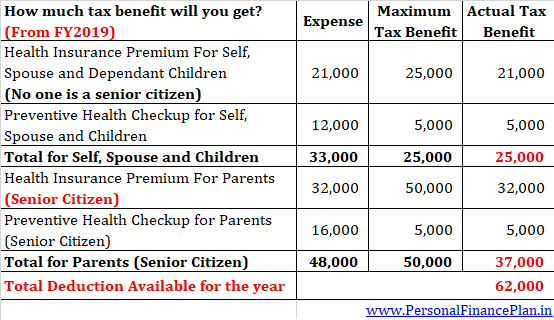

Вы можете требовать вычета до 25 000 рупий для взноса на медицинское страхование оплачивается (для себя, супруга и детей-иждивенцев) в течение финансового года.

Если вы или ваш супруг/супруга являетесь пожилым гражданином (>=60 лет), лимит вычета увеличивается до 50 000 рупий. (с 2019 финансового года) за финансовый год. До 2018 финансового года ограничение для пожилых людей составляло 30 000 рупий за финансовый год.

Вы также можете потребовать вычет до 5000 рупий за профилактический осмотр для себя, супруга и детей.

Однако общая налоговая льгота по страховым взносам и медицинскому осмотру ограничена 25 000 рупий (или 30 000 рупий) 25 000 или 50 000 рупий, в зависимости от обстоятельств.

Обязательно к прочтению:почему вы не можете полагаться на групповое медицинское страхование, предоставляемое вашим работодателем?

Если вы оплачиваете страховой взнос за своих родителей, вы можете получить дополнительное пособие в размере 25 000 рупий за финансовый год. Если один из родителей является пожилым гражданином, лимит увеличивается до 50 000 рупий в год. Это правило применяется с 2019 финансового года.

Старое правило (применимо до 2018 финансового года) : Премия по медицинскому страхованию, уплаченная за ваших родителей, также подлежит вычету в размере до 25 000 рупий за финансовый год. Если один из родителей является пожилым гражданином, лимит увеличивается до 30 000 рупий.

Лимит вычета включает любые платежи (до 5 000 рупий), сделанные за профилактический осмотр ваших родителей.

Примечания:

Если вам 35 лет и ваши родители пожилые люди, вы можете претендовать на максимальное пособие в размере 55 000 рупий. 75 000 индийских рупий на взносы по медицинскому страхованию и профилактические осмотры для себя, супруга, детей и родителей.

25 000 рупий 25 000 рупий на оплату медицинского страхования и медосмотр для себя, супруги и детей. И 30 000 рупий 50 000 рупий на страховой взнос и медицинский осмотр для родителей.

Вот еще один пример:

Что касается налоговых льгот для многолетнего полиса, давайте попробуем разобраться на примере.

Предположим, вы приобрели двухлетний полис медицинского страхования в апреле 2018 года и заплатили страховой взнос в размере 36 000 рупий.

Эта политика будет действовать до апреля 2020 года. Это означает, что политика будет действовать в течение 3 финансовых лет (2019, 2020 и 2021 ФГ).

В этом случае вы можете претендовать на налоговую льготу в размере 12 000 рупий (36 000 рупий/3) в каждый из соответствующих финансовых годов ((2019, 2020 и 2021 финансовые годы). Следовательно, даже если , вы оплатили 2-летний полис, налоговая льгота должна быть разделена на 3 года.

Конечно, при продлении полиса в апреле 2020 года вы получите налоговую льготу на страховой взнос в 2020 ФГ и в последующие годы.

Если вы пожилой гражданин (>=60 лет) и не приобрели медицинскую страховку, вы можете воспользоваться вычетом медицинских расходов в размере до 50 000 рупий за финансовый год. . Это правило применяется с 2019 финансового года.

Однако обратите внимание, что общий вычет, который может быть использован для оплаты медицинского страхования, профилактического осмотра и медицинских расходов, не должен превышать 50 000 рупий (с 2019 финансового года).

Обратите внимание, что вычет таких медицинских расходов можно получить только в том случае, если соответствующий пожилой гражданин не застрахован (сумма не выплачивалась для сохранения в силе плана медицинского страхования).

Кроме того, вы также можете воспользоваться этим пособием для оплаты медицинских расходов ваших родителей, если они являются пожилыми людьми и не приобрели медицинскую страховку.

Старое правило (применимо до 2018 финансового года) :Если вы очень пожилой гражданин (>=80 лет) и не приобрели медицинскую страховку, вы можете воспользоваться вычетом медицинских расходов, понесенных в размере до 30 000 рупий за финансовый год. Как видите, до 2018 финансового года льгота была только для очень пожилых людей (> =80 лет). С 2019 финансового года льгота была распространена на всех пожилых людей (>=60 лет).

Вы очень пожилой гражданин, но ваша жена нет. Вы покупаете медицинскую страховку не для себя, а для жены.

Вычет ваших медицинских расходов, медицинского страхования вашего супруга (или детей) и медицинского осмотра ограничен 30 000 рупий 50 000 рупий.

Если кто-то из ваших родителей очень пенсионеры и незастрахованные, вы можете воспользоваться вычетом медицинских расходов до 30 000 рупий 50 000 рупий за финансовый год.

Пожалуйста, поймите, что медицинские расходы подлежат вычету только для родителя, который очень пожилой гражданин. Как упоминалось выше, общая сумма вычета страховых взносов, медицинских осмотров и медицинских расходов ограничена 30 000 рупий . 50 000 рупий за финансовый год.

Вы можете потребовать вычет в размере 40 000 рупий за медицинские расходы, понесенные в связи с указанными заболеваниями для себя и своих родственников. Вы можете претендовать на супруга, родителей, детей и братьев и сестер.

Предел вычета увеличивается до 60 000 рупий 1 лак (с 2019 финансового года) в сумме потрачено на лечение пожилого гражданина (> =60 лет).

Вычет составляет 80 000 рупий 1 лак (с 2019 финансового года), если расходы на лечение понесены для очень пожилого человека (>=80 лет).

Вы не можете требовать вычета, если вы уже требовали возмещения стоимости лечения по какому-либо страховому полису.

При подаче налоговой декларации необходимо приложить справку от врача-специалиста. Достаточно сертификата от врачей-специалистов из частных и государственных больниц. Список указанных заболеваний приведен в Правиле 11DD. Покрываются основные заболевания, такие как рак, деменция, хроническая почечная недостаточность, болезнь Паркинсона, гемофилия.

Вы можете потребовать вычет до 75 000 рупий за расходы на лечение, уход, обучение и реабилитацию иждивенца с инвалидностью. Зависимыми могут быть супруг(а), родители, дети, братья и сестры.

Сумма также может включать оплату любой схемы содержания такого иждивенца. В случае иждивенца с тяжелой инвалидностью предел вычета составляет 1,25 лакса рупий. Вам необходимо предоставить подтверждающую медицинскую справку. Дополнительные сведения см. в разделе 80DD и правиле 11A Закона о подоходном налоге.

Если налогоплательщик является лицом с ограниченными возможностями, он/она может потребовать дополнительный вычет в размере 75 000 рупий в соответствии с разделом 80U. Нет никакой связи с затратами на лечение. В случае серьезной инвалидности предел вычета увеличивается до 1,25 лака рупий.

Это преимущество действовало только до 2018 финансового года. Это было заменено стандартным вычетом в размере 40 000 рупий в год с 2019 финансового года.

Сумма, выплачиваемая (возмещаемая) вашим работодателем в счет расходов на лечение вас и вашей семьи, освобождается от налога на прибыль в размере 15 000 рупий за отчетный год. Семья включает себя, супруга, детей, родителей-иждивенцев и братьев и сестер.

Это исключение недоступно для самозанятых .

Это исключение действует по факту т. е. вы должны предоставить своему работодателю медицинские счета.

Изображение предоставлено Кеном Тигардином, 2011 г. Исходное изображение и информацию о правах на использование можно загрузить с сайта Flickr/SeniorLiving.Org

Запись была впервые опубликована 24 декабря 2015 года. Регулярно обновляется.