Начиная с 20 марта 2020 года, большинству заемщиков федеральных студенческих ссуд был предоставлен перерыв в выплатах по студенческим ссудам, при этом процентная ставка была установлена на уровне 0% и никаких платежей не требовалось. Эта политика началась как административный указ, затем была включена в Закон о CARES и неоднократно продлевалась как администрацией Трампа, так и администрацией Байдена. Однако замораживание выплат и процентов планируется отменить 30 сентября 2021 года, и миллионы заемщиков снова будут обязаны вносить ежемесячные платежи по студенческим ссудам.

Возобновление выплат по студенческим ссудам станет значительным изменением для финансов многих заемщиков. Это не только влияет на денежный поток, но также может повлиять на их предпочтительный налоговый статус, где они предпочитают хранить свои пенсионные сбережения и т. Д. Кроме того, у многих заемщиков произошли значительные изменения, как положительные, так и отрицательные, в их финансовой жизни после замораживания платежей. началось, поэтому лучшая стратегия, которой следует придерживаться после окончания замораживания выплат, вполне могла измениться. А поскольку возобновление выплат для стольких заемщиков происходит одновременно, жизненно важно разработать план и внедрить его задолго до 30 сентября.

У заемщиков по планам погашения, ориентированного на доход (IDR), есть много возможностей для планирования. Как время подтверждения дохода, так и статус подачи налоговой декларации на 2021 год могут быть установлены стратегически, чтобы минимизировать выплаты по студенческим ссудам. Тем более, что популярная стратегия раздельной подачи документов в браке для минимизации выплат может больше не быть такой привлекательной для семей с маленькими детьми из-за изменений Американского плана спасения в налоге на детей и кредитах на уход за иждивенцами на 2021 год (которые уменьшены или полностью потеряны для пар. которые подают отдельно и подлежат полному возмещению).

Кроме того, заемщики, которые, возможно, ранее применяли стратегии прощения (например, намеренно минимизировали платежи, чтобы максимизировать остаток по ссуде в ожидании прощения ссуды на госуслуги или прощения IDR) теперь могут выплатить свои ссуды до $ 0, в то время как у других, возможно, произошла смена карьеры, которая дает им право на программы прощения, к которым они раньше не имели доступа. Заемщикам не следует полагать, что планы студенческих ссуд, которые у них были до пандемии, все еще применимы, а консультанты могут сыграть ключевую роль, помогая им подумать о движущихся элементах и о том, как лучше всего управлять соответствующими компромиссами.

Широкая отмена студенческой ссуды на некоторую сумму также превратилась из «несбыточной мечты» в реальные шансы на успех в ближайшие месяцы. Хотя это далеко не уверенно и многие детали политики все еще не решены, многие заемщики, которые точно не хотят ускорять погашение долга, думают об этом только для того, чтобы узнать, что это можно было бы простить, если бы подождать всего несколько месяцев. . Для некоторых заемщиков это может означать, по крайней мере, небольшую ставку на прощение, решение выплатить некоторую процентную ставку сейчас в надежде на прощение, даже если у них есть деньги, чтобы выплатить свои ссуды единовременно сегодня. Другие заемщики могут решить просто погасить свои ссуды на деньги, которые они сэкономили во время пандемии, просто для того, чтобы погасить долг (и его будущие обязательства по процентам и платежам).

В конечном счете, однако, ключевым моментом является просто то, что с десятками миллионов заемщиков студенческих ссуд из-за «внезапного» начала погашения в октябре, скорее всего, скоро к обслуживающим ссудам будет поступать поток запросов на обслуживание. Это означает, что тем, кто рассматривает возможные изменения в своих стратегиях по студенческим займам, от изменения статуса налоговой декларации до ускорения (или отказа) переаттестации дохода, необходимо сейчас оценить свои планы, включая рассмотрение того, как эти планы могут быть скорректированы, если по крайней мере, хоть какой-то уровень прощения ссуды на образование действительно осуществится!

Райан Фрайлич - CFP, основатель компании Deliberate Finances, занимающейся платным финансовым планированием и специализирующейся на работе с парами в возрасте от 30 до 30 лет, а также с педагогами и некоммерческими работниками. До того, как стать планировщиком, Райан сам был учителем, а затем работал над развитием организации чартерной школы в качестве директора по талантам и кадрам. Учитывая их возраст и род занятий, студенческие ссуды являются приоритетом для большинства его клиентов, поэтому он потратил много часов, пытаясь найти правильные способы предоставить клиентам информацию об их вариантах студенческой ссуды. Вы можете найти его в Twitter, написать ему по адресу [email protected] или практически на любом фестивале в Новом Орлеане, где подают вкусные блюда и напитки.

*** Примечание редактора:на момент написания замораживание выплат по студенческому кредиту истекло 30 сентября 2021 года. 8 августа 2021 года Департамент образования продлил замораживание выплат по студенческому кредиту до 31 января 2022 года. Заемщики должны будут произвести платежи в феврале 2022 года. Примечательно, что Департамент образования называет это «окончательным продлением» замораживания выплат по студенческому кредиту. Сроки, указанные в примерах ниже, могут быть неточными из-за этого продления.

В то время как пандемия коронавируса привела к финансовым трудностям для миллионов американцев, ее последствия ощущались на совершенно разных уровнях теми, кто был затронутый. К счастью для некоторых заемщиков федеральных студенческих ссуд, пандемия не повлияла на их финансовое положение. Фактически, некоторые заемщики остались с даже лучшими финансовые обстоятельства с учетом замораживания выплат по студенческому кредиту, полученных стимулирующих денег и сокращения дискреционных расходов (поскольку ограниченные общественные собрания и поездки, а также условия работы на дому привели к меньшим дискреционным расходам).

Американцам даже удалось погасить задолженность по кредитным картам на 83 миллиарда долларов в течение 2020 года, а к концу 2020 года чистая стоимость домашних хозяйств достигла рекордно высокого уровня. Для некоторых заемщиков, ранее выбиравших путь прощения ссуд, эти благоприятные условия теперь могут повлиять на их выплату. задолженность по студенческому кредиту снизится до $ 0, так как это приведет к удалению этого долга из их баланса раньше, чем его можно будет простить за счет участия в плане погашения, ориентированного на доход (IDR) в течение 20 или 25 лет, что потенциально может в конечном итоге обойтись им меньше, чем оставшаяся сумма о своем плане на полный срок погашения.

Конечно, многим другим заемщикам повезло меньше, и они, возможно, понесли существенные потери дохода из-за пандемии, в результате чего они оказались в гораздо худшем финансовом положении, чем раньше. Это может затруднить управление возобновлением платежей или вообще потребовать изменения стратегии.

С другой стороны, некоторые заемщики могли сменить работу, пожениться (или развелись) или переехать через границу штата в течение 18 месяцев, пока выплаты заморожены. Учитывая варианты прощения ссуды, такие как те, которые предлагаются программами вроде прощения ссуды на государственные услуги (PSLF), которые могут быть связаны с работой заемщика, теперь право на прощение ссуды может получить кто-то, кто, возможно, не был раньше (или наоборот). Соответственно, лица, которые воспользовались и полагались на помощь, предусмотренную Законом о CARES, должны подготовиться к возвращению к «нормальному» режиму, поскольку действие положений о временной помощи планируется постепенно прекратить.

Традиционно заемщики студенческих ссуд в Соединенных Штатах обязаны производить ежемесячные платежи в течение срока их ссуд, которые часто длятся не менее десяти лет, если не дольше. В целях облегчения воздействия COVID на этих заемщиков, особенно с учетом того, что многие из них являются недавними выпускниками колледжей, начинающими свою карьеру и еще не получающими стабильного дохода, 13 марта 2020 года администрация Трампа выпустила исполнительный приказ. временная приостановка выплат по студенческим займам, которые обычно выплачиваются многими заемщиками по студенческим займам.

В то время как первоначальный исполнительный указ оставил без ответа вопросы, Закон о помощи в связи с коронавирусом, чрезвычайной помощи и экономической безопасности (CARES), принятый 25 марта 2020 года, прояснил несколько важных деталей:

Впоследствии администрация Трампа продлила приостановку платежей сначала до 31 декабря 2020 года, а затем до января 2021 года. И когда в январе 2021 года вступил в должность президент Байден, одним из его первых действий было издание нового указа, который продлил все предыдущие приостановления. положения до 30 сентября 2021 г.

Когда эта статья была впервые написана, о дальнейшем продлении замораживания выплат и процентов не могло быть и речи, но это было крайне маловероятно с учетом восстановления экономики. Но 8 июля 2021 г. Fedloan, некоммерческий сервисный центр, нанятый Министерством образования для обслуживания ссуд 8,5 млн заемщиков, объявил, что не добиваться или соглашаться на продление своего контракта после истечения текущего срока в декабре 2021 года. Это означает, что Департаменту образования необходимо будет найти новых обслуживающих лиц, готовых взять на себя эти миллионы заемщиков, передать займы новым обслуживающим организациям и обеспечить точную передачу данных ( что было серьезной проблемой в прошлом). Важно отметить, что Fedloan - это только обслуживающий персонал, который в настоящее время управляет программой прощения ссуд для государственных служб, поэтому любой новый обслуживающий персонал, взявший на себя эту работу, будет новичком в управлении заведомо сложной программой. Все это необходимо будет сделать точно в то же время, когда обслуживающие компании готовятся снова начать прием платежей по всем кредитам, которые были заморожены с марта 2020 года. Эта отставка Fedloan, вероятно, приведет к далее продление срока замораживания процентов и выплат до начала 2022 года, но на момент написания этой статьи такого объявления не было, и выплаты по-прежнему планируется возобновить после 30 сентября 2021 года.

Для заемщиков со стандартным планом погашения с фиксированными ежемесячными платежами выплаты возобновятся с октября 2021 года с точно такой же суммы до пандемии. Как правило, заемщики со стандартными планами погашения работают над тем, чтобы полностью выплатить свой долг, что многие могут сделать гораздо раньше, чем предполагалось, если их финансы будут в более сильном положении, чем они были до пандемии. Некоторые могут иметь возможность производить более высокие ежемесячные выплаты по студенческим ссудам, потому что их бюджеты в лучшем состоянии, чем 18 месяцев назад (либо из-за увеличения дохода, либо из-за других долгов, которые были выплачены, что привело к свободному денежному потоку). Другие, как и несколько моих собственных клиентов, скопили достаточно денег за последние 18 месяцев на сберегательном счете с пометкой «для студенческих ссуд», чтобы выплатить их немедленно, если они решат сделать это в любой момент до снятия замораживания платежей.

Однако для заемщиков по плану погашения, ориентированного на доход (IDR), который связывает требуемый платеж заемщика с фиксированным процентом от их дискреционного дохода, выплата долга до 0 долларов может не быть лучшим курсом действий. Многие заемщики, которые участвуют в плане IDR, могут придерживаться стратегии прощения, при которой общая сумма их выплат по плану IDR будет обходиться им меньше, чем полное погашение долга.

Для заемщиков, у которых задолженность по студенческим ссудам значительно превышает их годовой доход, планы IDR часто предлагают как более низкий ежемесячный платеж, так и более низкие общие затраты на погашение. А для заемщиков, стремящихся к PSLF, всегда следует стремиться к минимально возможному ежемесячному платежу, потому что каждый дополнительный доллар, выплачиваемый по их ссудам, просто на один доллар меньше, который в конечном итоге будет прощен, и, следовательно, будет потрачен впустую. Заемщики, использующие план IDR, обычно должны повторно подтверждать свой доход каждые 12 месяцев, что позволяет обслуживающей организации пересчитывать требуемый платеж.

Однако требование о ежегодной переаттестации не применялось в течение последних 18 месяцев, и на данный момент немного неясно, когда оно возобновится. По данным studentaid.gov,

Таким образом, хотя заемщикам с РДЭ разрешено повторно подтверждать свой доход до конца льготного периода (т. Е. 30 сентября 2021 г.), они не будут обязательными так и поступать, пока они не услышат обратное. Кроме того, учитывая, что, по оценкам Бюджетного управления Конгресса, около 45% всех прямых ссуд в 2017 году выплачивались по планам, ориентированным на доход, и что этот процент неуклонно рос за последнее десятилетие, почти 50% всех непогашенных прямых ссуд относятся к планам РДЭ. .

Следовательно, с учетом того, что 45 миллионов американцев имеют студенческие ссуды, миллионы заемщиков с РДЭ должны принять решение о том, будет ли переаттестация своего дохода на раннем этапе (до окончания периода льготного финансирования) наиболее выгодной для них.

Планирование задолженности по студенческим займам, даже до замораживания выплат, всегда было намного сложнее, чем другие формы планирования долга. На него влияют работодатель, семейное положение, задолженность по студенческой ссуде супруги заемщика и даже государство проживания заемщика. И не только все эти факторы являются драйвером, но и изменения в любом из этих факторов также может быть очень существенным; в результате любой, у кого в жизни произошли серьезные изменения, должен оценить, повлияло ли это изменение на его стратегию планирования студенческой ссуды.

При оценке оптимальной стратегии планирования студенческой ссуды первый вопрос, на который все заемщики должны ответить:«Требует ли моя стратегия, чтобы я выплатил этот долг до 0 долларов, или у меня есть план, который предлагает либо долгосрочное прощение по плану IDR, либо через PSLF? »

У всех заемщиков, независимо от того, используют ли они стандартный план погашения (т. Е. Выплачивают до $ 0) или план погашения, ориентированного на доход (IDR), перед возобновлением платежей необходимо ответить на три больших вопроса, чтобы решить, следует ли им вносить изменения в планы погашения в ближайшие месяцы:

Поскольку, хотя тем, кто стремится к прощению, возможно, больше не нужно добиваться прощения (или иметь право на него), другие, кто планировал полностью выплатить свой долг, теперь могут иметь право на PSLF (например, из-за смены работы) или, возможно, их доход снизился настолько, что подход, основанный на прощении, имеет больше смысла.

Тем, кто знает, что они планируют придерживаться плана IDR и добиваться прощения, они должны убедиться, что их текущий план по-прежнему верен в свете того, как пандемия могла повлиять на их обстоятельства. Хотя большинству людей, использующих план, ориентированный на доход, вероятно, не потребуется переходить на другой план, в некоторых обстоятельствах это имеет смысл.

Вот несколько примеров жизненных изменений, которые могут повлиять на то, какой план IDR использовать:

Брак. Поскольку планы IDR обычно рассчитывают требуемый платеж на основе общего дохода семьи, брак может увеличить требуемый платеж заемщика. Заемщик, который ранее был на пересмотренном плане оплаты по мере поступления (REPAYE), может выбрать вместо этого план погашения на основе дохода (IBR), поскольку IBR позволяет заемщикам подавать налоги отдельно, чтобы получить более низкий требуемый платеж, а REPAYE этого не делает.

Развод. Заемщик, который ранее избегал использования REPAYE из-за высокооплачиваемого супруга, теперь может найти REPAYE лучшим вариантом в качестве подателя единой налоговой декларации.

Состояние студенческой ссуды для супруга . Если у супруга сейчас есть задолженность по студенческой ссуде и она не была до пандемии, это может изменить их требуемую сумму платежа. И наоборот, если у обоих супругов была задолженность по студенческим ссудам до пандемии, но один из супругов больше не должен иметь федеральные студенческие ссуды, это изменило бы сумму выплаты IDR для супруга, у которого все еще есть задолженность.

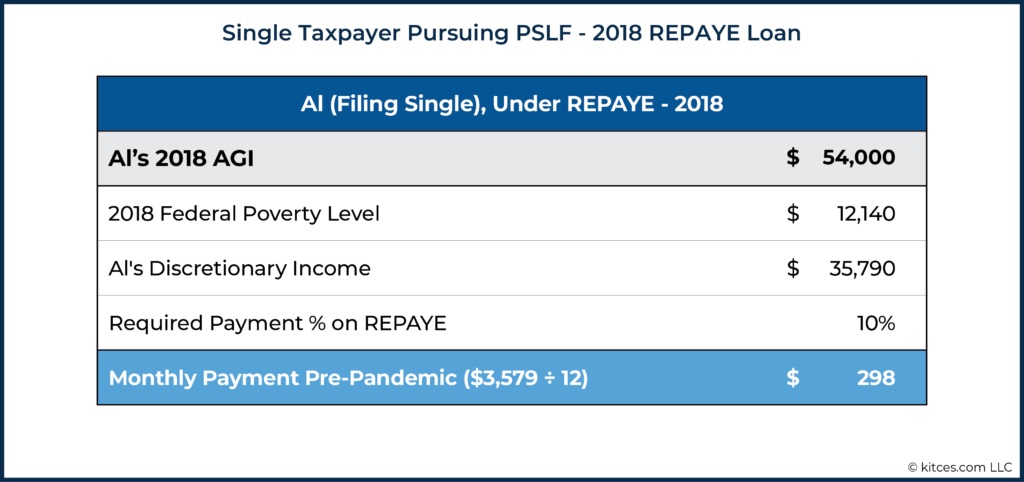

Ал - одинокий социальный работник, который в 2018 году зарабатывал 60 000 долларов в год, при этом показатель AGI составлял 54 000 долларов. Ал занимается PSLF и выплачивает 10% своего дохода по плану REPAYE. У него есть 90 из необходимых 120 платежей, и осталось всего 30 месяцев, пока его долг по студенческому кредиту в размере 115 000 долларов будет списан.

Судя по его декларации за 2018 год (последняя поданная декларация до замораживания платежей), ежемесячный платеж Ала составлял 298 долларов в месяц.

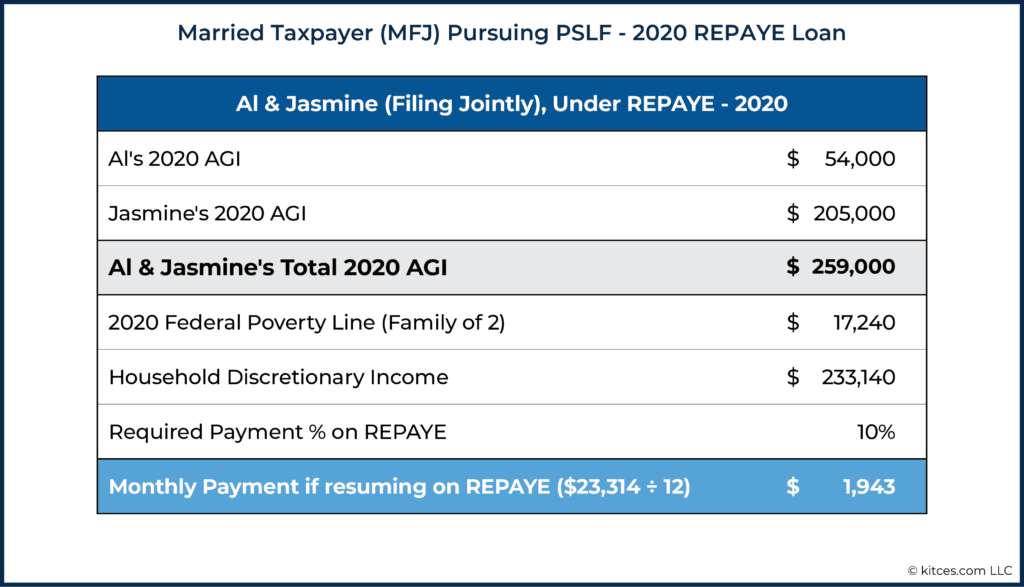

Ал женился в 2020 году на Жасмин. У Жасмин нет задолженности по студенческим займам, и она зарабатывает 225 000 долларов в год, работая инженером-программистом. Новый платеж Ала, основанный на значительно более высоком семейном доходе в 2020 году, будет рассчитан следующим образом:

Его оплата выросла более чем на 1600 долларов в месяц! И менее чем через 3 года после прощения ссуд через PSLF все эти лишние доллары были потрачены впустую. Для заемщиков с сопоставимыми совокупными доходами, которые намного дальше от получения прощения через PSLF, они могут решить выплатить долг вместо того, чтобы следовать 10-летнему пути прощения. Но в этом случае, когда осталось всего 30 месяцев, общая стоимость полного погашения непогашенной задолженности намного превышает стоимость еще 30 месяцев платежей.

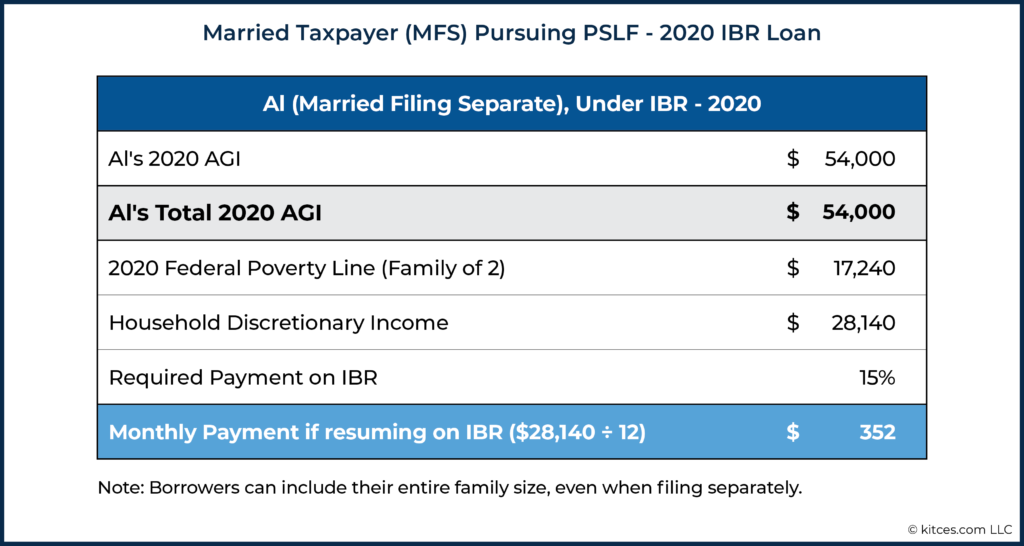

Советник Al &Jasmine указывает, что у них есть другой вариант. Эл имеет право на участие в плане погашения на основе дохода (IBR). Хотя план IBR требует выплаты более высокого процента дискреционного дохода (15% вместо требования 10% в плане REPAYE), он позволяет заемщику, состоящему в браке, рассчитывать платеж только на основе его дохода, а не общего дохода семьи. . Используя статус женатых / женатых на раздельной подаче документов, состоящий в браке заемщик с существенно более низким доходом, чем его супруг (а), позволит рассчитывать погашение ссуды исключительно на основе их собственного дохода, как показано ниже:

Таким образом, для Ала и Жасмин переход с REPAYE на IBR позволяет паре сэкономить 1943–352 доллара =1591 доллар в месяц, что намного больше, чем увеличение налогов, которые они могут платить, подавая налоги отдельно!

У большинства заемщиков с планом IDR выплаты основаны на их последней поданной налоговой декларации. Однако, поскольку платежи были заморожены в марте 2020 года, еще до того, как были поданы многие налоговые декларации за 2019 год, платежи многих заемщиков все еще рассчитываются на основе их скорректированного валового дохода за 2018 год.

Если с тех пор доход значительно вырос, рекомендуется дождаться подтверждения вашего дохода до самого последнего момента. Чем больше платежей заемщик сможет произвести с учетом более низкого дохода в 2018 году, тем лучше. По сути, это означает ожидание до тех пор, пока федеральное правительство не начнет ежегодный процесс повторной сертификации после окончания замораживания платежей.

И наоборот, если заемщик столкнулся со значительным падением Что касается доходов, для них, вероятно, будет иметь смысл проактивно переаттестировать свой доход как можно скорее. Если доход будет переаттестован в течение замораживание платежей (предположительно до октября 2021 г.), заемщик может использовать более свежую налоговую декларацию (или квитанцию о выплате), чтобы показать более низкий доход, тем самым уменьшив размер своих платежей.

Опять же, хотя сейчас разрешена переаттестация дохода, это не необходимо сделать выбор и принять решение о планировании того, делать это или нет (хотя в любом случае для этого не потребуются сами платежи раньше, чем когда они будут разблокированы в октябре 2021 года).

Потенциальные изменения в доходах и жизненных обстоятельствах заемщика - не единственные факторы, которые могут повлиять на то, должен ли заемщик повторно подтверждать доход раньше или нет (и даже следует ли полностью погасить ссуды, перейти на другой план погашения или остаться с текущим планом). Изменения в налоговой политике также могут быть важной причиной для заемщиков пересмотреть свою прежнюю стратегию.

Например, недавние изменения налоговой политики, осуществленные в соответствии с Законом об американском плане спасения (ARP), принятым в марте 2021 года, значительно увеличили как налоговый кредит на ребенка, так и кредит на уход за детьми и иждивенцами, доступный для большинства налогоплательщиков с иждивенцами. Тем не менее, для заемщиков, которые используют налоговый статус «женат на раздельную подачу» (MFS), чтобы уменьшить свои рассчитанные ежемесячные платежи, выгода, которую они получают от этих кредитов, может быть значительно уменьшена по сравнению с тем, что могут использовать податели MFJ. Кредит на уход за детьми и иждивенцами полностью закрыт для тех, кто подает отдельную заявку, а поэтапное прекращение AGI для налогового кредита на ребенка ниже для налогоплательщиков MFS (75 000 долларов по сравнению с постепенным отказом от MFJ на уровне 150 000 долларов). И оба кредита были полностью возвращены, поэтому стоимость этих более крупных кредитов теперь может привести к значительному возмещению налогов, а не просто к снижению налоговых обязательств до 0 долларов.

Таким образом, заемщикам, у которых есть маленькие дети (или другие иждивенцы, на которых они претендуют на налоговые льготы), необходимо переоценить, достаточно ли преимущества более низких ежемесячных платежей по кредиту на основе их дохода, указанного в отчетности MFS, чтобы перевесить увеличение налогов, которое может быть связанным с использованием MFS и потерей части или всех своих налоговых льгот на детей и / или иждивенцев!

Часто говорят, что если у малооплачиваемого супруга есть студенческие ссуды и он хочет получить PSLF, отдельная подача документов - правильный шаг. Хотя это могло быть хорошим советом до принятия Закона ARP, это может быть не лучшее решение в 2021 году, учитывая влияние изменений в налоговой льготе на ребенка, а также в кредитах на уход за детьми и иждивенцами.

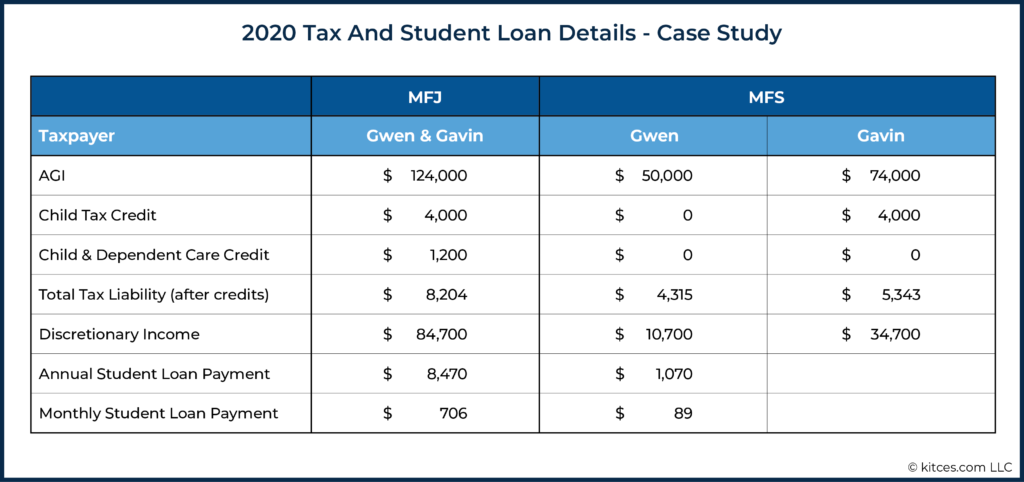

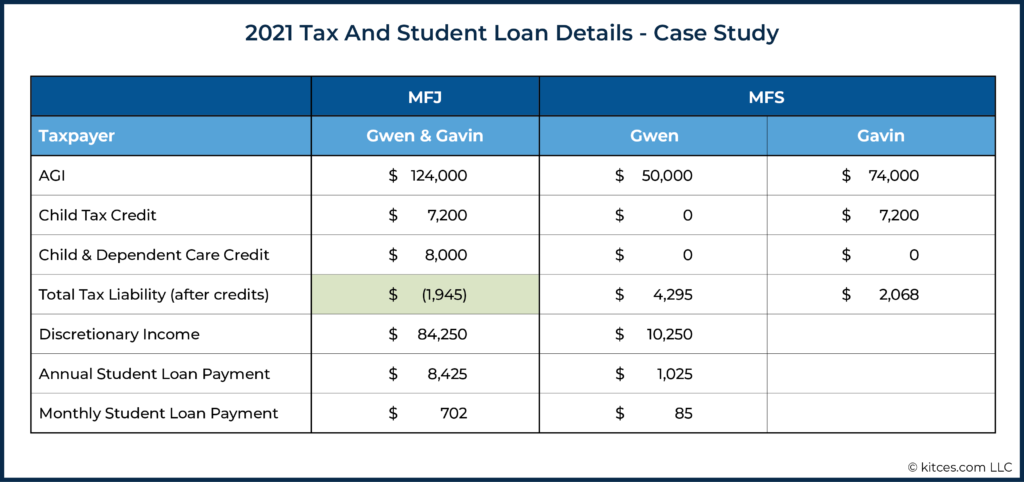

Предположим, что для клиента существуют следующие обстоятельства:

Влияние раздельной подачи заявок Гвен и Гэвином (MFS) по сравнению с совместной (MFJ) на выплаты Гвен по студенческим ссудам и их общие обязательства по подоходному налогу в 2020 году можно резюмировать следующим образом:

While filing separately cost them (4,315 + 5,343) [MFS] – $8,204 [MFJ] =$1,454 in taxes, it lowered Gwen’s student loan payment by $8,470 [MFJ] - $1,070 [MFS] =$7,400, a significant increase over the higher tax liability. In a year in which they made all 12 payments (i.e., there was no payment freeze), it would be well worth the $1,454 increase in taxes to lower the student loan payment by $7,400/year. This had been their plan since 2016 when they married. But it will likely not make sense for them in 2021!

Let’s now assume their 2021 tax return is identical to 2020's. Gwen’s student loan payment would again be reduced by about $7,400 per year by using the MFS tax status. However, the tax impact for the couple would be much greater because of the tax credits impacted by the American Rescue Plan (ARP) Act.

The expanded Child &Dependent Care Credit would be $8,000 if Gwen and Gavin filed jointly (since they have more than $16,000 of childcare costs and make under the $125,000/year point where the phaseout starts). By filing separately, though, they lose that $8,000 credit entirely !

Thus, in 2021, Gwen and Gavin would end out with a tax refund of $1,945 by filing jointly, whereas in 2020, they had a tax liability of $8,204 using the same filing status. And, more importantly for 2021, the lost tax credits from filing separately would increase their Federal tax bill by $8,308, more than eliminating the benefit from the reduction in Gwen’s student loan payment! Accordingly, it is clear that Gwen and Gavin would benefit from filing jointly in 2021.

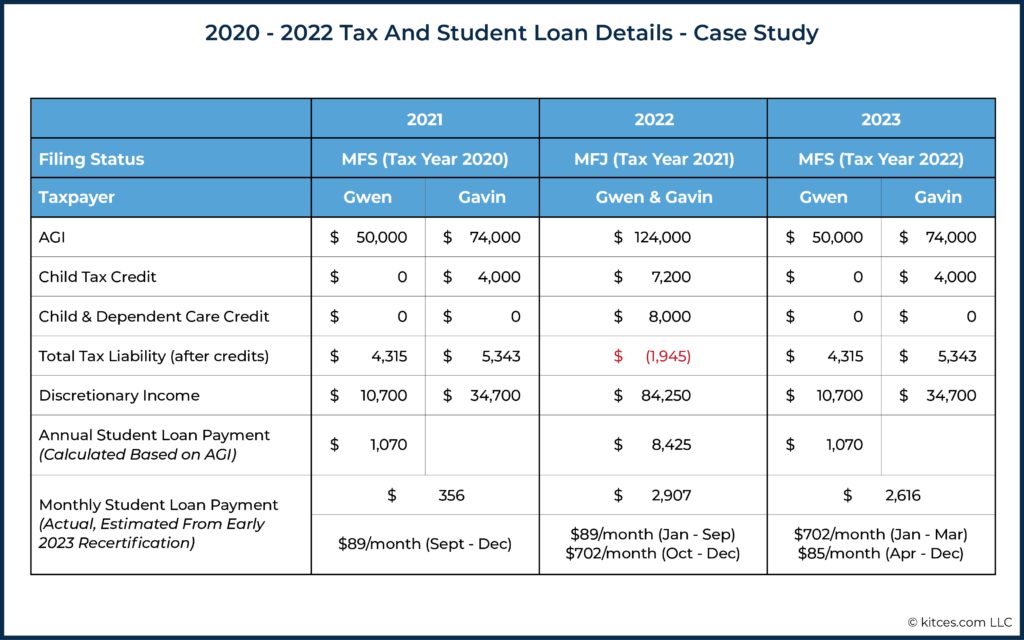

What’s trickier, though, is that the ARP only expanded the Child Tax Credit and the Child &Dependent Care Credit for 2021. Thus, while there is a bill that proposes an extension of the larger credits beyond 2021, as of now, they are scheduled to go back to their 2020 levels… which means the old strategy of using MFS may once again make sense for future years after 2021!

Putting it all together, this couple has an admittedly complicated strategy:

TAX PLANNING:

STUDENT LOAN REPAYMENT PLANNING:

Under Gwen and Gavin’s strategy outlined above, the couple gets the benefit of 2021’s expanded and refundable tax credits, for a total tax benefit due to filing jointly of ($4,295 + $2,068) [MFS tax due] – (–$1,945) [MFJ refund] =$8,308.

In addition, Gwen will only pay up to 6 months of a higher student loan payment, from October 2022 to March 2023, based on her 2021 MFJ AGI. Which means that, in 2022, her student loan payments will only increase to $89 × 9 (January – September) + $702 x 3 (October – December) =$2,907. By recertifying in March of 2023, she will only have to continue making the higher $702 monthly payments through March 2023, and then go back to her lower payments beginning in April 2023.

This is an admittedly dramatized example to show just how much the ARP Act changed this couple’s initial strategy. The calculation may not be the same for someone whose income changes dramatically in one direction or another, who has only 1 child (or 4 children!), or who does not have childcare expenses.

It’s also important to consider families that may be considering filing separately to get the third round of Economic Impact Payments, which could make sense if they did not get the payments yet, but one spouse could qualify if filing separately. Filing as MFS in 2021 will impact their student loan payments if they are on an IDR plan and they had always filed jointly. This is all to say that every married student loan borrower should be doing the math in 2021 of whether filing separately makes sense for them!

On the other hand, if the American Families Plan (the follow-up to Biden’s earlier American Rescue Plan) does pass as written, it would extend both the Child Tax Credit expansion and Child &Dependent Care Tax Credit expansion/refundability, likely making the old strategy of using MFS far less attractive to student loan borrowers who have young children in future years as well.

Student loan forgiveness has been a policy proposal from many Democratic politicians for years. Yet while loan forgiveness proposals may have seemed extremely unlikely 2 years ago, they now appear to have increased chances of passing given the current political backdrop. With Democrats currently in control of the White House and both houses of Congress, momentum has been building.

In fact, the American Rescue Plan (ARP) Act included a clause that would remove income taxes on forgiven student loan debt between now and 2025. This clause is widely considered to have been laying a foundation for the possibility of some amount of student loan forgiveness, either via legislation or an executive action, for many or all Federal student loan borrowers in the near future, since it means borrowers would no longer need to worry about the tax bill that would come with student loan forgiveness.

In addition to that policy change, the Biden administration recently named Richard Cordray to oversee Federal Student Aid. Cordray was the first director of the Consumer Financial Protection Bureau (CFPB) and has long been a political ally of Elizabeth Warren, who has been a leading advocate for student loan cancellation. Subsequently, on April 1, President Biden directed the U.S. Department of Education and the Department of Justice to conduct a formal legal review of whether he has the power to cancel student debt through executive action.

There have been competing proposals for how loan forgiveness plans might be formalized, ranging from $10,000 of forgiveness up through $50,000 of forgiveness per borrower. Some proposals include an income phaseout provision, whereas others would offer the same level of forgiveness across the board to all Federal loan borrowers regardless of income.

Understandably, loan forgiveness is very present on many borrowers’ minds as the payment freeze winds to an end. Not only because the potential for across-the-board student loan forgiveness would substantively change the appeal of common repayment strategies, but also because the potential for Federal student loan forgiveness could also be substantively impacted by the decision of whether to refinance student loans in the coming months.

After all, for many borrowers, privately refinancing their loans as the payment freeze ends may make sense. Borrowers planning to pay loans down to $0 can potentially reduce interest rates by privately refinancing, shaving thousands of dollars off their total repayment costs.

However, borrowers who do opt to privately refinance need to be aware that they will almost certainly miss out on any student loan forgiveness legislation that passes , as Federal student loan benefits (e.g., various income-driven forgiveness programs) have a long history of only being available to those with Federal loans (and not those who took out private loans, nor importantly for those who refinance out of Federal loans into private loan programs).

Thus, while it is always best to plan based on current law and not based solely on speculation, borrowers are still considering it. Should they skip refinancing and forego an interest rate reduction and pay more in total interest to keep the widespread forgiveness door open?

On the other hand, some borrowers have FFEL loans that are not owned by the Federal government. These loans can be recognized as non-Federally owned loans if borrowers have been required to make payments on them throughout the payment freeze, as they did not qualify for any of the provisions that have benefitted Federal student loan borrowers over the past 18 months. If these borrowers are inclined to believe student loan forgiveness will happen, they may want to consolidate their FFEL loans into Direct Federal Loans, which would likely make them eligible for forgiveness if the loan forgiveness plan does indeed occur.

However, loan consolidation does carry risk; namely, it will wipe out the loan history attached to the original loans, so it should not be done without careful consideration. If a borrower is pursuing forgiveness on an IDR plan over a 20- or 25-year timeframe, that record of payments is erased by a consolidation. In effect, most borrowers who had planned on getting their FFEL loans forgiven on an IDR plan should not consolidate since there is a significant cost to setting their loan forgiveness clock back to the start.

To say the least, though, borrowers who have been accumulating cash in a dedicated savings account to pay off their Federal loans (e.g., while not making payments during the freeze) will want to carefully weigh the benefits of paying off the loans in full, versus waiting a little longer – even at the ‘risk’ of having some payments come due – to see if broad loan forgiveness is passed. As in the end, even if they believe broad forgiveness will be the unlikely scenario, it would be unfortunate to lose out on forgiveness benefits just a few months after paying off their student loans!

Reasonable advisors could disagree on whether it is worth continuing to make monthly payments in hopes of future widespread forgiveness, but the reality is that there is no reason to make any decisions now anyway, since payments are not yet required. The decision point comes if it is October, no forgiveness has materialized, and that borrower must decide whether to knock their loans out with the savings they have accumulated or keep the loans and resume monthly payments with the hope that, sometime in the future, there will be a legislative action that forgives part of the debt.

I personally have some clients who have decided they will pay their loans off in full in October 2021, and others who have told me they are willing to pay extra interest over the next year or two because the regret they’d feel if broad forgiveness does happen is worth the interest cost to keep the loans on their balance sheet.

The time for advisors to be making plans with their clients who hold student loans is now. For borrowers who experienced significant drops in income over the past year+ of the pandemic, recertifying their income as soon as possible can save them money by reducing the payment they will eventually be required to start making again. Yet, other clients may need their advisors to create an entirely new plan based on life changes in the past year.

At the same time, student loan servicers are unfortunately notoriously poor at customer service. Which is important as in October, 40+ million borrowers will all be resuming payments at once. Accordingly, expect the hold times to be long and paperwork processing to be delayed.

Which means it’s all the more important to determine a strategy now, to help clients implement their plans well ahead of the inevitable backlog that will start in September and October.

Another key question to ask borrowers is a seemingly simple one:

Borrowers who have not been carving that money out of their monthly budget for 18 months (e.g., re-routing their not-required student loan payments into a separate savings account in the interim) may need to sit down and figure out exactly where those dollars are going to be pulled from. I have one client who moved from medical residency to being an attending doctor in the past year and has now grown accustomed to his much larger monthly income… without having to make any student loan payments. His payment amount will be around $2,400/month, which, even for a high-earning doctor, is a large amount of money that he will need to have available to resume payments every month beginning in October.

Accordingly, advisors can add tremendous value by helping borrowers prepare for the lifting of the student loan payment freeze in October of 2021. Like all other aspects of financial planning, student loan plans require regular review to ensure they are still appropriate as life events happen. By engaging clients now, advisors have several months to help clients implement the right student loan strategy ahead of the resumption of interest accrual and required monthly payments.

<час />The looming forgiveness discussion has added complexity to the decisions facing many student loan borrowers. While widespread student loan forgiveness is far from certain, the political outcomes of the past year have kept momentum building towards some form of debt cancellation. Advisors can help their clients with student loan debt by staying aware of potential outcomes and how they could impact their clients’ decisions about their student loans.

While we are still months away from the payment freeze being lifted, advisors should help clients look down the line and plan for the changes to come. By doing so, advisors can help their clients prepare for the resumption of payments and strategically help those who need to recertify their income to do so, such that their total loan payment amounts are minimized over the next 12 months of payments.

Все, что вам нужно знать о Законе CARES и ваших вариантах оказания помощи

Все, что вам нужно знать о студенческих ссудах и истечении срока действия закона CARES

Как складываются планы погашения студенческой ссуды с истечением срока действия закона о студенческой забот…

Плюсы и минусы студенческих ссуд

Плюсы и минусы оформления студенческой ссуды