Возраст может быть просто цифрой. Но то же самое можно сказать и об остатке на вашем пенсионном счете — и это число, которое действительно может иметь значение, когда вы выходите на финишную прямую своей карьеры.

Если вам 25 и вы думаете о выходе на пенсию, то вы впереди планеты всей. Если вам 30, вы все еще в игре, но, вероятно, понимаете, что вам нужно начать думать о своей посткарьерной жизни.

Но что, если вам 40 лет или больше? Если вы никогда серьезно не задумывались о пенсионном планировании или до вас дошло, что вы должны были откладывать деньги последние десять или два десятилетия, вы можете ощутить приступ паники.

Хотя вам не следует паниковать, ваш естественный инстинкт «бей или беги» может направить вас в правильном направлении. Пришло время действовать.

Ваш первый шаг должен состоять в том, чтобы изучить всю вашу финансовую картину. Это означает, что нужно внимательно посмотреть на то, что вы зарабатываете и на что тратите деньги. А затем составьте бюджет с одной целью:максимизировать свои пенсионные сбережения.

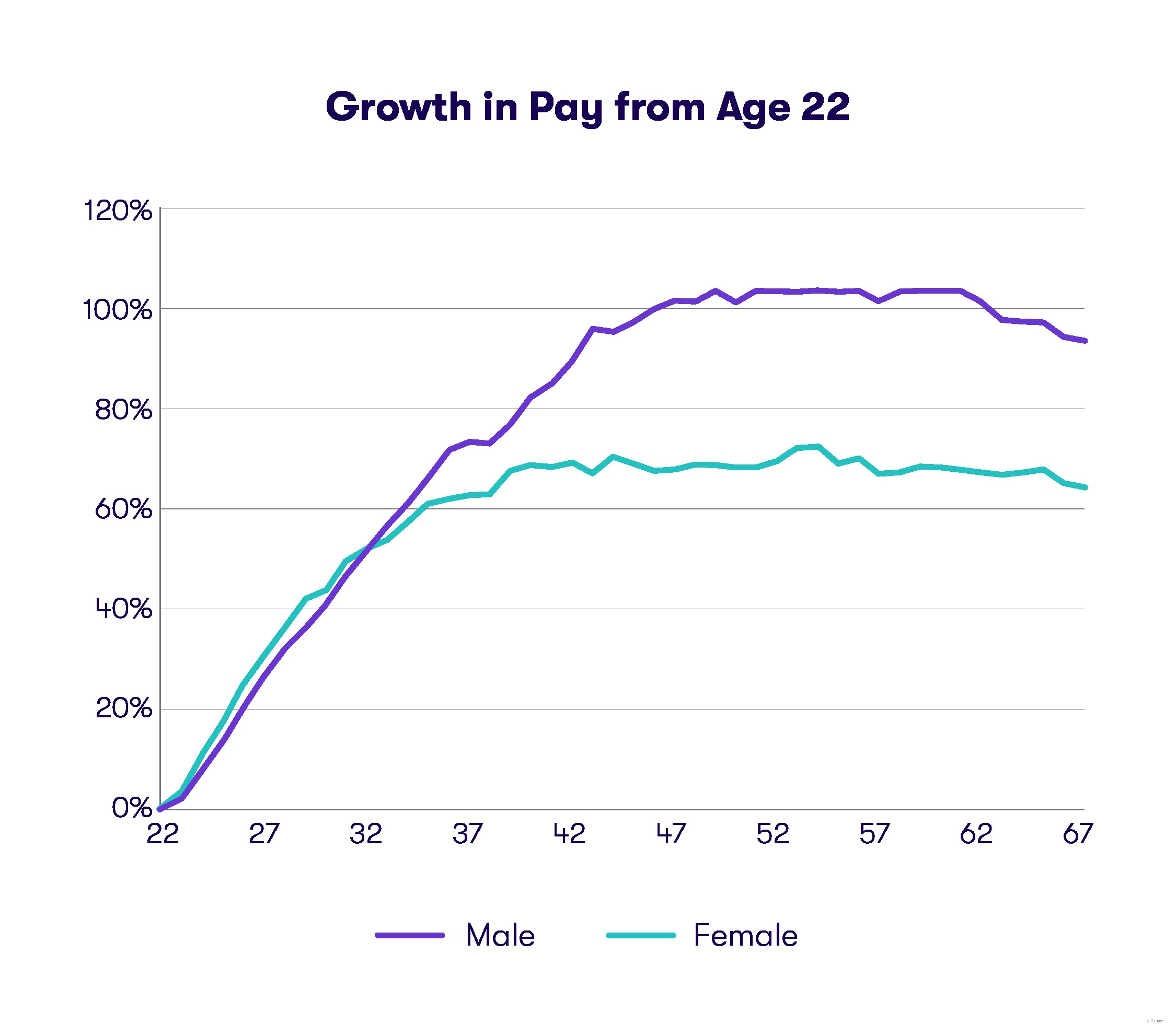

Если вам за 40, вам, возможно, придется бороться с некоторыми переменными, которых нет у молодых людей, такими как дети, ипотека и платежи за машину. Но с другой стороны, вы находитесь в том возрасте, когда ваш максимальный потенциальный заработок в течение жизни или близок к нему, так что, надеюсь, ваши зарплаты больше, чем они были в ваши 20 или 30 лет.

Ваш бюджет говорит вам, сколько вы можете накопить на пенсию. Следующим шагом должно стать откладывание этих сбережений на пенсионный счет.

Однако сначала создайте резервный фонд или фонд на черный день, если у вас его нет. Этот фонд должен включать расходы на сумму от трех до шести месяцев и быть легкодоступным (например, храниться на сберегательном счете). Если у вас есть резервный фонд в качестве финансового буфера, вы можете приступить к достижению пенсионных целей.

Двумя основными типами счетов являются счета 401(k) и индивидуальные пенсионные счета, или IRA.

Подробнее:Различия между IRA и 401(k)

Форма 401(k) обычно предоставляется работодателем и может иметь выгоду от соответствия работодателю, в то время как любой может открыть IRA в банке или другом финансовом учреждении. Если вам меньше 50 лет, вы можете внести до 18 500 долларов США до вычета налогов в счет 401(k) до применения штрафных санкций, а по достижении 50 лет – до 24 500 долларов США.

Для IRA лимит взноса составляет 6000 долларов (и 7000 долларов после 50 лет). Вы также можете иметь обе учетные записи одновременно, и может быть выгодно открыть Roth IRA или 401 (k), которые могут предложить больше преимуществ, в зависимости от вашей ситуации.

Одним из ключевых моментов здесь является определение суммы, которую вы можете вносить на эти счета в год, и максимальное приближение к лимиту пожертвований.

Хотите узнать больше о том, что вы ожидаете сэкономить к выходу на пенсию? Посмотрите наш пенсионный калькулятор.

Если вам за 40, еще не поздно начать планировать выход на пенсию.