По мере приближения к последним годам нашей карьеры мысли о том, как будет выглядеть выход на пенсию, могут вызывать смешанные эмоции. Для многих это будет время помечтать о том, чтобы сделать то, что они ждали в своем списке желаний. Это может быть поездка за границу, изучение увлекательного хобби, воспоминания с внуками или создание нового бизнес-предприятия. Для других это также может быть время стресса и неуверенности, учитывая, насколько наша личность была связана с нашим карьерным успехом и продвижением по службе.

У нас есть распорядки и структуры, которым мы следуем годами, и теперь мы сталкиваемся с реальностью, которая вот-вот изменится.

Для тех, кто приближается к следующему этапу жизни, есть четыре вопроса, которые заставят людей не спать по ночам в поисках ответов. За прошедшие годы я обнаружил, что эти четыре вопроса могут охватывать то, что многие предпенсионеры чувствуют необходимость знать и к чему быть готовыми. Знание ответов на эти вопросы может дать уверенность в том, что люди готовы сделать этот переход хорошим.

Это кажется одним из самых универсальных вопросов, которые каждый задаст себе в какой-то момент, но как мы на самом деле узнаем, когда нам следует начать следующий этап жизни? Обращаемся ли мы за помощью к друзьям, семье и коллегам? Возможно, наше решение диктует наше здоровье.

Во времена наших родителей (или бабушек и дедушек) жизнь казалась намного проще, и на этот вопрос, возможно, было легче ответить. Работайте 40-50 лет (много раз в одной и той же компании), выбирайте пенсию, если имеете на это право, подайте заявление в социальное страхование и уезжайте навстречу закату. Однако, поскольку традиционные пенсии уходят в прошлое, ответ сегодня может быть не столь очевиден. Кроме того, не упускайте из виду эмоциональную составляющую выхода на пенсию. Исследования показывают, что самые счастливые пенсионеры будут уходить на пенсию « в "Что-то против выхода на пенсию" из " что-то. В среднем три-четыре занятия на пенсии могут внести смысл и смысл в повседневную жизнь. По мере приближения вашего пенсионного окна каждую неделю проводите мозговой штурм о том, чем вы можете заниматься, и позволяйте себе с нетерпением ждать начала работы. Позвольте своему разуму помечтать о многом и не бойтесь попробовать то, о чем вы никогда не думали. Сделай это !!

Что это за « магическое число» что позволяет уйти на пенсию? Что еще более важно, каково ВАШЕ « магическое число ? . » На эмоциональном уровне это может быть связано с вашим видением, которое вы преследовали на протяжении всей своей карьеры, например, с накоплением 1 миллиона долларов или выплатой ипотеки. Может быть, это продажа бизнеса, над созданием которого вы работали годами, или получение в наследство крупной единовременной выплаты.

Однако однозначного ответа на этот вопрос, безусловно, не существует. Начните с бюджета, специально предназначенного для выхода на пенсию, и поймите, какой процент ваших ежемесячных расходов может быть покрыт за счет фиксированных источников дохода, таких как социальное обеспечение, пенсия, аннуитеты и т. Д. Чем ближе этот процент к 100, тем лучше.

Кроме того, не забудьте разделить цель своих денег и выделить их на такие вещи, как создание ежемесячного дохода, покрытие будущих расходов на здравоохранение и рост, чтобы опередить инфляцию. Разделяя цели своего «вложенного яйца», вы сможете лучше распределить свой портфель между различными инструментами, такими как сбережения, инвестиции, аннуитеты и страхование жизни, и это лишь некоторые из них.

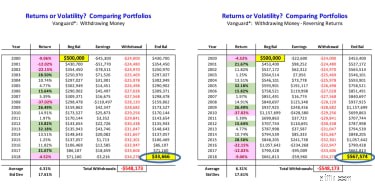

Прослужит ли мое "гнездовое яйцо" до выхода на пенсию? Один из наиболее значительных рисков для пенсионеров - отрицательная доходность их инвестиционного портфеля в первые годы выхода на пенсию. В отличие от ваших рабочих лет, когда вы, возможно, регулярно вносили деньги в свой пенсионный план, теперь может произойти обратное, когда ежемесячное снятие средств может потребоваться для получения необходимого дохода. Это называется риском последовательности доходности, где порядок, в котором годовая доходность влияет на портфель, имеет большое значение. Вы можете увидеть разницу в результатах из приведенного ниже примера, когда среднегодовая норма доходности одинакова для каждого портфеля, но порядок, в котором происходит возврат, является обратным.

Лучший способ управлять этим риском - избегать систематического распределения с изменяющегося счета. Выделите часть своего портфеля для создания ежемесячного дохода, необходимого для покрытия фиксированных расходов, превышающих те, которые обеспечивают ваше социальное обеспечение и пенсия. Как только вы узнаете это число, вы будете готовы определить, какая комбинация инструментов для инвестиций и страхования подходит вам.

Это особенно актуально для большинства пар. Мы все хотим знать, что, если мы умрем, с нашим супругом все будет в порядке и он сможет жить дальше. Еще более важно знать ответ на этот вопрос, если супруг, который проходит первым, был тем, кто следил за всеми семейными финансами. Чаще всего эту ответственность берет на себя один человек в отношениях, что может обеспечить организацию и порядок в домашнем хозяйстве. Однако важно убедиться, что оба супруга чувствуют себя комфортно с советником по семейным вопросам и должны знать, куда обращаться, когда в жизни случается. На формирование доверия могут уйти годы, поэтому сделайте это своим приоритетом, пока вы здоровы и способны. Встречайтесь достаточно часто, чтобы у обоих партнеров возникло доверие, чтобы они чувствовали себя комфортно.

Знание ответов на эти четыре вопроса может стать основой для потрясающей пенсии.