Предыдущая статья о создании пенсионного портфеля из двух ETF вызвала отклик у читателей этого блога.

Подводя итог подходу, используя дешевого недорогого брокера с доступом к торгам на рынках США, вы можете выбрать крупный ETF, покрывающий глобальные акции, и аналогичный глобальный ETF по облигациям в равных пропорциях. Вы можете создать пенсионный портфель, который может иметь более 90% шансов на выживание в течение 40 лет при разумной ставке 4%. Шансы на успех увеличатся, если вы выйдете на пенсию после 65 лет и сможете пополнить свои расходы с помощью выплат CPF Life.

В предыдущих тестах, проведенных ранее, глобальный фондовый ETF заменяется ETF Vanguard Total World Stock Index Fund («VT»), а глобальные облигации замещаются ETF Vanguard Total World Bond («BNDW»).

Одним из моментов, вызывающих неудовлетворенность моделью, является конкретное распределение активов 50:50.

Можно ли улучшить эффективность портфеля? с новейшими и наиболее значимыми инвестиционными подходами лучшего управляющего хедж-фондом в мире?

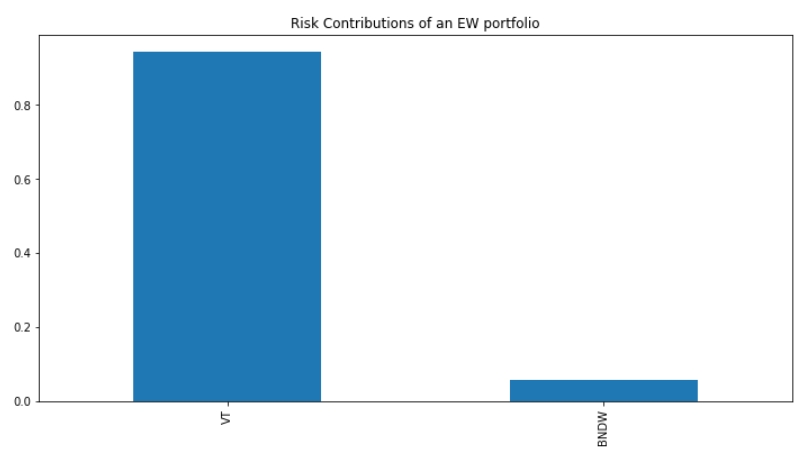

Один вывод, который у нас есть в отношении ETF акций и облигаций, заключается в том, что большая часть риска, который вы принимаете на себя как инвестор, сосредоточена на ETF акций. После недельного посещения курсов по количественному инвестированию на Coursera я наконец-то смог создать диаграмму, которая может разбить риски по ETF, и я могу показать ее здесь.

Это ключевой принцип подхода паритета риска, популяризированного хедж-фондом Bridgewater Associate Рэя Далио.

Вопрос заключается в том, сможем ли мы улучшить показатели нашего пенсионного портфеля, если мы сможем уравнять вклад риска как фондовых, так и облигационных ETF. Не вдаваясь в математику и не вникая в запутанный процесс квадратичной оптимизации, читатель должен знать, что это должно интуитивно означать увеличение доли в ETF Bond.

Именно на это я потратил свои выходные:

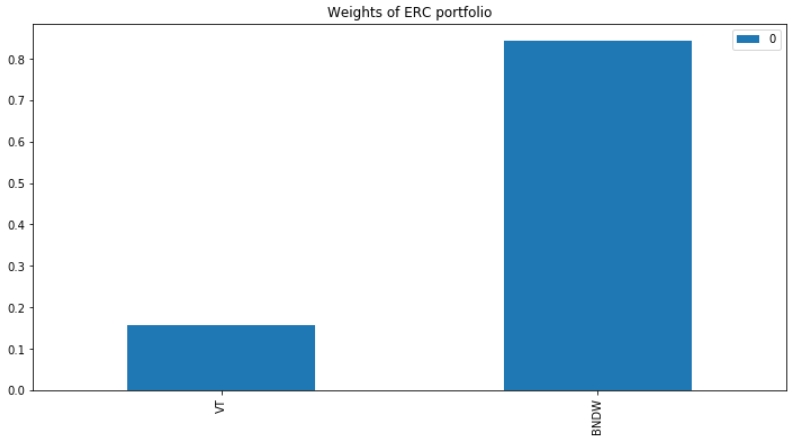

Если мы выберем распределение активов, которое уравновешивает вклад риска, распределение активов резко изменится:

Чтобы принять такой подход к инвестированию, более 80 % придется выделить на облигации.

Следующим шагом будет тестирование такой стратегии и сравнение ее с подходом 50:50. Будет ли система, уравнивающая риск (ERC), лучше простой стратегии с равным весом 50:50 (EW)?

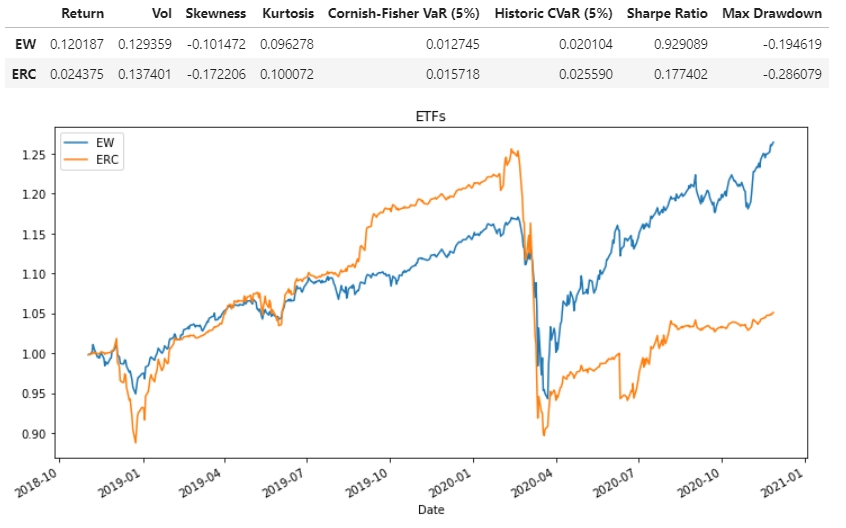

К сожалению, к моему разочарованию, эта стратегия недостаточно эффективна не только с точки зрения доходности, но и с точки зрения эффективности с поправкой на риск (коэффициент Шарпа).

Вы даже можете стать свидетелем точного момента времени, когда стратегия паритета риска умирает — она была лучше до краха Covid-19 в марте, а затем стала хуже, после чего более низкое распределение по акциям не позволяет портфелю когда-либо догнать 50 :50 портфолио. Возможно, это отражает недавние проблемы с портфелем Bridgewater Associates.

Результаты меня сильно разочаровали, поскольку большую часть недели я потратил на разработку инструмента для студентов, изучающих ERM, чтобы уточнить распределение своих акций с использованием этого подхода паритета риска. Я был свидетелем аналогичной неэффективности, наблюдая за портфелями с паритетом риска, состоящими из местных банков и голубых фишек REIT.

Хотя это сложное и математическое упражнение, каков важный урок для розничного инвестора?

Что еще более важно, рука инвестора DIY никогда не была более фантастической. Выбор дисконтного брокера может означать оплату всего около 0,08% за сделку, и вы можете сохранить 2-3% годовых расходов, которые вы бы заплатили профессионалу в области инвестиций.

Я попытаюсь добавить в свой инструмент распределения активов другие функции, например глобальный портфель с минимальной дисперсией.

Также, возможно, пришло время подумать о том, как должна выглядеть «противоположность» портфеля с паритетом риска.