Если долг разжигает огонь каждого финансового кризиса, как однажды заметил писатель Эндрю Росс Соркин, то у нас может назревать проблема. В последние годы компании накопили рекордную сумму долга, отчасти благодаря самым низким процентным ставкам. Большинство наблюдателей за рынком не ожидают, что накопление спровоцирует неизбежную кредитную катастрофу. Тем не менее, инвесторы должны осознавать возникающие риски и тщательно выбирать при инвестировании в облигации или акции.

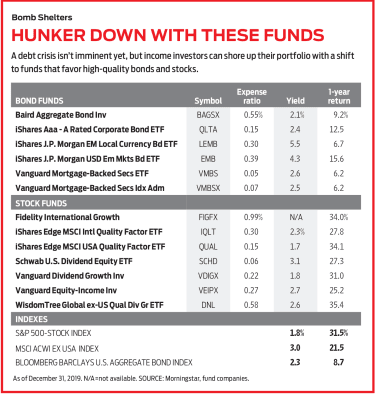

Создайте ядро. Хорошо сбалансированный портфель нуждается в основном фонде облигаций в качестве балласта. Настоящий основной фонд облигаций держит в основном долговые обязательства с рейтингом А и не более 5% активов в высокодоходных облигациях. Менеджеры Baird Aggregate Bond Fund (символ BAGSX, коэффициент расходов 0,55%) покупайте только облигации инвестиционного уровня. Более половины активов фонда находятся в долговых обязательствах с рейтингом ААА, включая казначейские облигации и ипотечные ценные бумаги, обеспеченные государством. Остальные активы фонда включают высококачественные корпоративные долговые обязательства (40%) и другие ценные бумаги, обеспеченные активами (8%). Доходность фонда составляет 2,09%, что может не впечатлить соискателей доходов, но основная его роль — выстоять в трудные времена. Считайте это страховкой от рецессии.

Укрепите свои убежища с помощью других государственных облигаций. Агентские ценные бумаги с ипотечным покрытием имеют ту же гарантию, что и казначейские обязательства, и чуть более высокую доходность. Стабильные процентные ставки должны сдерживать досрочные платежи — риск, связанный с ипотечным долгом. Ипотечные ценные бумаги Vanguard относится к классу акций биржевых фондов (VMBS, 0,05%, цена акции $53) и классу взаимных фондов (VMBSX, 0,07%). Оба владеют ипотечными облигациями только с рейтингом «ААА». Доходность ETF составляет 2,55 %, а доходность паевого фонда — 2,53 %, что чуть больше, чем у типичного основного фонда облигаций.

Повышение корпоративного качества. В прошлом году на рынках с фиксированным доходом все работало. Получите некоторую прибыль от более дешевых долгов и укрепите свои позиции на более качественных облигациях. ETF корпоративных облигаций IShares с рейтингом AAA-A (QLTA, 0,15%, 55 долл. США) предлагает доступ к корпоративным долговым распискам с самым высоким рейтингом и доходностью 2,42%.

Попробуйте облигации развивающихся рынков для получения дополнительного дохода. Это уже не тот рискованный сектор, каким он был раньше. Сегодня более половины всех облигаций развивающихся рынков имеют инвестиционный уровень. Доллар уже не так силен, как в конце 2017 и начале 2018 года. Фактически, в 2019 году он был относительно стабилен по отношению к корзине иностранных валют. И многие аналитики ожидают его ослабления в этом году. «Слабость доллара положительна для активов развивающихся рынков, потому что правительства и компании имеют большой долг, номинированный в долларах. Когда доллар растет, это похоже на налог», — говорит Алек Янг, управляющий директор FTSE Russell по исследованиям мировых рынков. А когда он ослабевает, это как скидка.

Будьте готовы к волатильности. Поездка с облигациями развивающихся рынков в два раза более ухабистая, чем с типичным основным фондом облигаций. Но бумаги этого сектора в среднем приносят вдвое большую доходность. ETF iShares J.P. Morgan USD для облигаций развивающихся рынков (EMB, 0,39%, $115) дает 4,31%. Этот ETF обходит влияние колебаний валютных курсов, покупая облигации, деноминированные в долларах. Для увеличения дохода вы можете соединить свой долларовый ETF с версией, которая инвестирует в долговые расписки в местной валюте, ETF iShares J.P. Morgan EM Local Currency Bond. (LEMB, 0,30%, 44 доллара США), что дает 5,50%.

Узнайте, что поддерживает ваши дивиденды. Избегайте компаний с большим количеством долгов. Профессиональные сборщики акций (и облигаций) внимательно изучают балансовые отчеты и отчеты о прибылях и убытках, чтобы понять, есть ли у компании средства для выплаты долгов, потому что, если встает вопрос о выборе между выплатой долга или выплатой дивидендов, первое всегда предпочтительнее. выиграть. «Понимание того, что компания намерена делать со своим долгом и как она намерена его погасить, имеет первостепенное значение для нашей деятельности, — говорит Дэвид Брейдин из Capital Group, специалист по инвестициям в American Funds.

Рассмотрим двух автопроизводителей, Ford Motor и Daimler AG. Оба предлагают одинаковую дивидендную доходность:Ford — 6,37%; Даймлер, 6,46%. Но у Ford кредитный рейтинг три B, а у Daimler — одинарный A. Кроме того, Daimler получает достаточно годового операционного дохода, чтобы в 13 раз погасить свои ежегодные процентные расходы. Форд сбрасывает достаточно, чтобы выплатить процентные платежи за три года. «Инвесторы могут сделать поспешный вывод, что две компании в одной отрасли с одинаковой доходностью — это одно и то же», — говорит Хэнкс из Capital Group. «Но у одного больше риска, чем у другого, и его дивиденды могут быть урезаны. Возможно, вы захотите спросить себя:Платят ли мне за риск, на который я иду?»

Выберите дивидендного специалиста. В Vanguard Equity-Income (VEIPX, 0,27%), две фирмы управляют фондом, но работают по отдельности, ориентируясь на крупные, высококачественные фирмы с доходностью выше среднего. Доходность фонда 2,70%. Шваб U.S. Dividend Equity ETF (SCHD, 0,06%, $58) активно не управляется, но компании в индексе, который он отслеживает, должны соответствовать нескольким критериям. Для начала фирмы должны выплачивать дивиденды не менее 10 лет подряд. И только фирмы с наилучшей относительной финансовой устойчивостью, отмеченной их отношением денежного потока к общему долгу и их рентабельности собственного капитала (показатель прибыльности), получают окончательный результат. ETF дает 3,11%. Авангардный рост дивидендов (VDIGX, 0,22%) дает всего 1,84%, но менеджер Дональд Килбрайд фокусируется на богатых денежными средствами фирмах с низким уровнем долга, которые со временем могут увеличить дивиденды. Аналитик Morningstar Алек Лукас говорит, что этот фонд «выдающийся, когда рынки дрожат».

Добавьте черты высокого качества. Сильный баланс с низким уровнем долга — ключевая характеристика качественной компании. У руля — умные руководители, а в отрасли — солидная бизнес-ниша.

Удвойте высокое качество с помощью ETF iShares Edge MSCI USA Quality Factor (КАЧЕСТВО, 0,15%, 101 доллар США). ETF инвестирует в диверсифицированную группу из 125 крупных и средних фирм, которые имеют низкий долг, стабильный годовой рост прибыли и высокую рентабельность собственного капитала. Johnson &Johnson, Pepsico и Facebook входят в число ее крупнейших активов. BlackRock имеет международную версию этого ETF, iShares Edge MSCI International Quality Factor ETF. (IQLT, 0,30%, 32 доллара США), который удержался лучше, чем индекс MSCI ACWI ex USA Foreign-Stock во время коррекции 2018 года. Доходность ETF составляет 2,31%, а крупнейшие активы включают Nestlé и фармацевтическую компанию Roche Holding.

Поезжайте за границу. Компании в остальном мире в среднем имеют меньшую задолженность, чем фирмы в США. Более того, если вы сосредоточитесь на лучших зарубежных игроках, вы можете превзойти фондовый рынок США, говорит Роберт Лавлейс из Capital Group. "Большинство наиболее прибыльных акций за последние 10 лет принадлежали компаниям, зарегистрированным за пределами США".

В Fidelity International Growth (FIGFX, 0,99%), менеджер Джед Вайс фокусируется на фирмах с конкурентным преимуществом. Если компания может поднять цены на свои товары без падения спроса, Вайс счастлив. Эта черта может поддержать бизнес в трудные времена.

Компания WisdomTree Global, ранее работавшая в США. Рост дивидендов за качество (DNL, 0,58%, $66) инвестирует в 300 компаний, выплачивающих дивиденды, в развитых и развивающихся зарубежных странах. Доходность фонда составляет 2,6%. Фирмы должны соответствовать определенным показателям качества и роста, включая рентабельность капитала и рентабельность активов (еще один показатель прибыльности), чтобы быть включенными в фонд. В результате портфель имеет среднее отношение долга к капиталу, равное 29, что меньше, чем отношение 34 индекса MSCI ACWI ex USA (и 44 для S&P 500). Великобритания, Япония и Дания — самые крупные ставки на страны.