Фонды с низкой и минимальной волатильностью становятся популярными всякий раз, когда нервы начинают дергаться, например, во время почти медвежьего рынка в 2018 году. Учитывая потенциально взрывоопасный избирательный цикл в США, 2020 год казался вероятным кандидатом на возрождение низкой волатильности, и вспышка коронавируса затихла. это, в результате чего обеспокоенные инвесторы устремились в эти фонды.

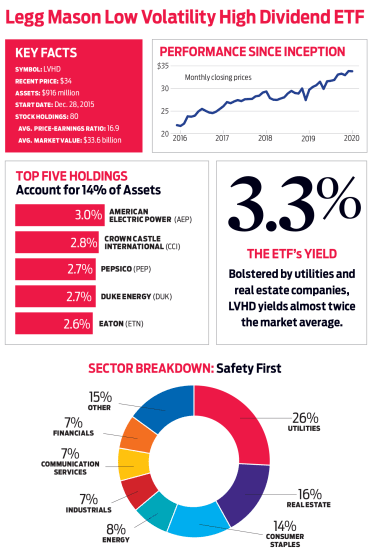

Низковолатильный ETF с высокими дивидендами Legg Mason (символ LVHD) - один из немногих фондов с низким объемом, которые нацелены на холдинги, которые не только более стабильны, чем рынок в целом, но и распределяют доход выше среднего. Фонд начинает с экрана 3000 акций США, ориентированных на прибыльные компании с устойчивой дивидендной доходностью. Затем акции оцениваются на основе волатильности цены и прибыли. Ни одна акция не может превышать 2,5% активов во время ежеквартальной ребалансировки ETF; ни один сектор не может превышать 25% активов.

80 текущих авуаров ETF включают в себя коммунальные услуги, недвижимость и товары первой необходимости, которые вместе составляют 56% активов. Лучшие холдинги с щедрыми дивидендами, такие как Duke Energy (DUK), дают ETF доходность 3,3%, что намного выше доходности 1,9% индекса Standard &Poor's 500 и доходности большинства традиционных американских низковольтных фондов. P>

ETF отстал от рынка с момента своего создания в 2015 году, что неудивительно, учитывая его предпочтение более спокойным холдингам, особенно во время бурного бычьего рынка. Но ETF не предназначен для того, чтобы превзойти рынок на длительных «бычьих» отрезках - он гораздо лучше подходит для спадов, например, в четвертом квартале 2018 года, когда он превзошел индекс на 8,1 процентных пункта.