Каждый инвестор ищет преимущества, вкладывая свои деньги в работу на финансовых рынках. Большинство полагается на информацию о компании, такую как прибыль и продажи, чтобы решить, находится ли компания в хорошей форме и ее акции, вероятно, вырастут в цене. Многие показатели, такие как соотношение цены и прибыли (P / E), широко используются.

Но все видят эту информацию, так что преимущества у нее невелики. Еще более проблематично:большая часть данных, на которые полагаются инвесторы, получена аналитиками Уолл-стрит, отфильтрованными на основе их собственного опыта и предвзятости. Как можно узнать наверняка, сколько заработает компания в следующем году, не говоря уже о пятилетнем сроке?

Инвесторам следует учитывать еще несколько незнакомых рыночных индикаторов . Они не полагаются на обоснованные предположения о том, что произойдет в будущем; скорее, они поступают прямо с самого рынка. Они отражают перспективы рынка в отношении прироста капитала. И они могут дать нам представление о том, как рынок думает о вещах.

Другими словами:они могут помочь нам понять настроение рынка.

Нет ничего плохого в том, чтобы разобраться в деловых и экономических перспективах на следующий год. Также неплохо было бы узнать мнение эксперта о том, как новое налоговое законодательство и геополитические события могут повлиять на состояние компании. Но эти пять индикаторов рынка позволяют вам знать не только то, что думает Уолл-стрит, но и то, что думает рынок, давая вам полную картину, на основе которой вы строите свою стратегию.

Мы называем это фондовым рынком, но на самом деле это рынок акций. У каждой акции есть своя история, и не все из них хороши. Однако, когда значительный процент из них действительно положителен, мы считаем, что рынок в целом находится в хорошем состоянии и с большей вероятностью останется сильным.

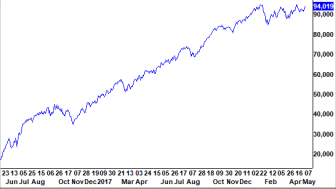

Каждый день хранители данных подсчитывают, сколько акций растут в цене и сколько падают на каждой фондовой бирже, при этом основное внимание уделяется Нью-Йоркской фондовой бирже. Затем они просто вычитают снижение из числа подорожавших, чтобы получить чистое значение повышения / понижения за день.

Данные за один день не так важны, но когда мы смотрим на данные с течением времени, добавляя каждый день к текущему (или кумулятивному) итогу, мы можем увидеть, постоянно ли растет больше акций, чем падает. Очевидно, мы хотим, чтобы эта совокупная стоимость увеличивалась, чтобы показать здоровый рынок.

Восходящая линия роста-падения говорит нам о том, что «солдаты» (большинство акций) следуют за «генералами» (лидерами) в битву. Когда основные фондовые индексы движутся вверх, а линия роста-падения движется вниз, это говорит нам о том, что солдаты не следуют. В этой ситуации рынок обычно не может долго поддерживать свой рост.

Сейчас, когда все внимание уделяется крупным технологическим акциям и насколько они доминируют, весьма обнадеживает тот факт, что линия роста и падения Нью-Йоркской фондовой биржи остается в восходящем тренде и приближается к историческим максимумам.

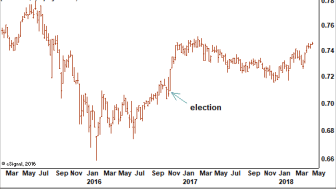

Подобно линии роста-падения, на здоровом фондовом рынке обычно активно участвуют более мелкие акции. Здесь мы можем применить ту же аналогию с генералами и солдатами. Генералами в данном случае будут крупные акции, входящие в фондовый индекс Standard &Poor’s 500. Солдаты - это меньшие по размеру акции в индексе Russell 2000.

Растущее соотношение мелких и крупных запасов также означает, что рынок более агрессивно относится к рискам. Падение коэффициента может означать, что инвесторы хотят избежать риска и искать убежища в более безопасных "голубых фишках".

Это соотношение также обеспечивает поддержку, поскольку широкий спектр акций движется вверх, даже несмотря на то, что акции таких гигантов, как Amazon.com (AMZN), получают все заголовки - и заслуги - за удержание рынка на плаву. Соотношение малых и больших капиталовложений говорит об обратном, и это положительный сигнал.

Это соотношение основано на фундаментальных концепциях, таких как производственные цены и денежные резервы. Медь - это промышленный металл, который используется в различных сферах экономики. Это критично для жилья как медных труб, так и проводки. Это критично в электронике. В сочетании с другими металлами из него получается латунь и бронза.

На самом деле так важно, что ученые мужи присвоили металлу почетную степень доктора экономических наук:«Dr. Медь ».

С другой стороны, золото больше всего ценится как средство сбережения и защита от инфляции и слабой валюты. Другими словами, инвесторы держат золото, когда хотят сохранить свое богатство, а не приумножить его.

Растущее соотношение меди к золоту предполагает, что экономика требует больше меди и меньше озабочена хеджированием. Другой термин для всего этого - уверенность. А уверенная экономика означает, что есть бизнес - и прибыль - для распространения среди большего числа компаний. Это, в свою очередь, хорошо для акций.

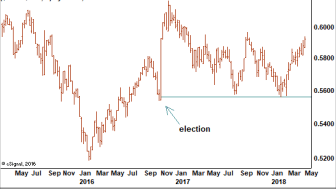

Корпоративные облигации с низким кредитным рейтингом называются высокодоходными облигациями, потому что они имеют более высокую доходность, чем облигации инвестиционного уровня. И они называются мусорными облигациями, потому что они часто настолько спекулятивны, что риск пропустить выплату процентов или даже выплатить основную сумму велик.

Нежелательные облигации - это последняя мера того, как инвесторы относятся к риску. Поэтому, когда соотношение индексов бросовых облигаций к индексам более качественных корпоративных облигаций растет, мы знаем, что инвесторы агрессивны. У них есть деньги, чтобы заставить их работать, и им нужны места для этого.

Когда коэффициент падает, это говорит нам о том, что инвесторы менее заинтересованы в чрезмерных рисках. Настроение на финансовых рынках мрачное, что обычно не предвещает ничего хорошего как для акций, так и для облигаций.

Сейчас это соотношение растет. Интересно, что это соотношение сильно выросло после выборов в 2016 году, но большую часть 2017 года снизилось. Мы можем предположить, что во многом с этим во многом был связан политический климат, но теперь он снова возвращается на круги своя. Это говорит об уверенности.

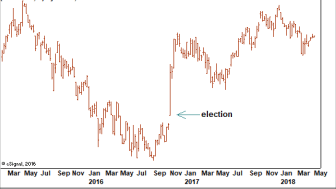

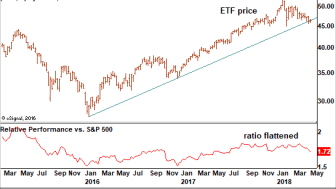

Показатели развивающихся рынков, которые являются более спекулятивными, также дают нам представление о том, как себя чувствует глобальный фондовый рынок. Мы полагаем, что, когда деньги уходят за границу на развивающиеся рынки, инвесторы чувствуют себя уверенно, берут на себя более высокий риск.

Следовательно, рост коэффициента означает, что инвесторы думают, что на более рискованных рынках есть больший потенциал. Они готовы стремиться к более высокой доходности, и общее настроение становится более позитивным.

В то время как долгосрочная тенденция индексов развивающихся рынков остается восходящей с момента глобального ралли в начале 2016 года, ее краткосрочное состояние не так оптимистично, как сам индекс S&P 500. И соотношение этих двух факторов, которое резко увеличилось после выборов, стабилизировалось.

Это говорит нам о том, что сейчас не все выглядит радужно для мировых акций. Недостаточно сказать, что ралли на фондовом рынке закончилось, но это служит предупреждением, чтобы обратить более пристальное внимание на изменения в других показателях.