Насколько рискованна ваша схема взаимных фондов?

Как вы ответите на поставленный выше вопрос?

Если вы спросите инвестора, ответ будет варьироваться в зависимости, среди прочего, от профиля риска инвестора, настроения инвестора, настроений рынка и прогнозов рынка.

Если вы спросите взаимный фонд, недооценка риска инвестиций гарантирована.

Как инвестор, что вы должны делать? Какой должна быть ваша точка отсчета?

SEBI, см. циркуляр от 5 октября 2020 г., попытался ответить на этот вопрос. SEBI выпустил методологию для количественной оценки уровня риска в схеме MF. Для простоты визуального понимания для каждой схемы должен быть выпущен простой Измеритель риска.

Пожалуйста, поймите, что SEBI не предоставляет рейтинги риска для схем многостороннего финансирования . SEBI просто определил методологию расчета рейтингов риска. КУА должны выпускать оценки риска для каждой схемы в соответствии с методологией.

Система Risk-o-Meter вступает в силу 1 января 2021 г.

Измерители риска для взаимных фондов существуют уже много лет. Однако, насколько я понимаю, КУА имели достаточно свободы действий при выборе рейтинга риска своих фондов. Теперь SEBI пошел дальше и попытался количественно оценить процесс оценки риска и лишить взаимные фонды такой свободы действий.

Измеритель риска должен иметь следующие уровни риска для схем МФ.

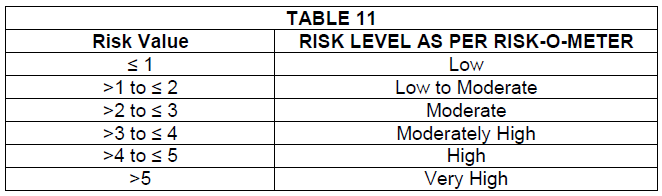

Вот сопоставление между значением риска схем и уровнями риска согласно измерителю риска.

Позже мы обсудим, как рассчитываются значения риска для различных типов схем. Как и ожидалось, метод расчета величины риска отличается для акционерных и долговых фондов.

Существует 3 типа риска, которые SEBI пытался количественно оценить:

Каждая облигация в портфеле долговых взаимных фондов будет оцениваться по этим параметрам.

Чтобы узнать больше о рисках в схемах долговых взаимных фондов или о том, как эти риски влияют на вас, обратитесь к этому сообщению.

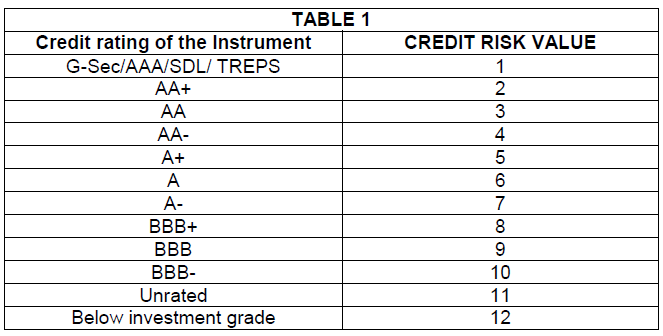

Ниже указано значение, присвоенное каждому кредитному рейтингу.

Кредитный рейтинг портфеля взаимных фондов должен быть средневзвешенным рейтингом (веса должны основываться на AUM) портфеля.

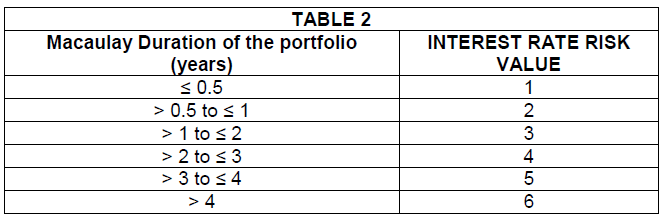

Ниже приведено значение процентного риска для дюрации Маколея портфеля.

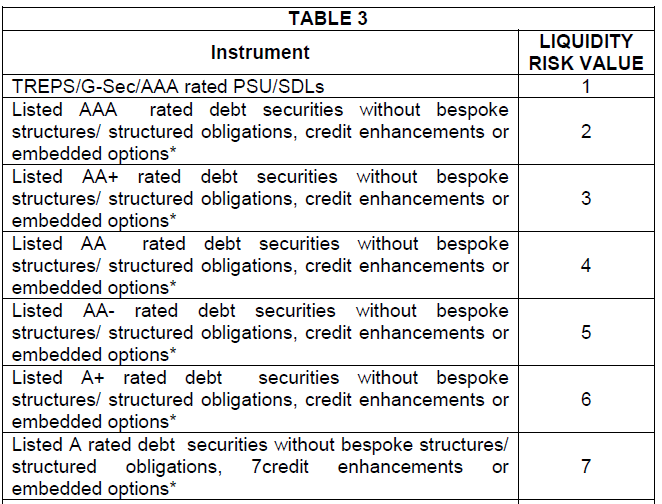

Для измерения риска ликвидности необходимо учитывать статус листинга, кредитный рейтинг и структуру долговых инвестиций. Классификация риска ликвидности представляет собой длинную таблицу. Я воспроизведу небольшую часть.

Значение риска ликвидности портфеля будет средневзвешенным (веса на основе AUM) значений риска ликвидности базовых портфелей.

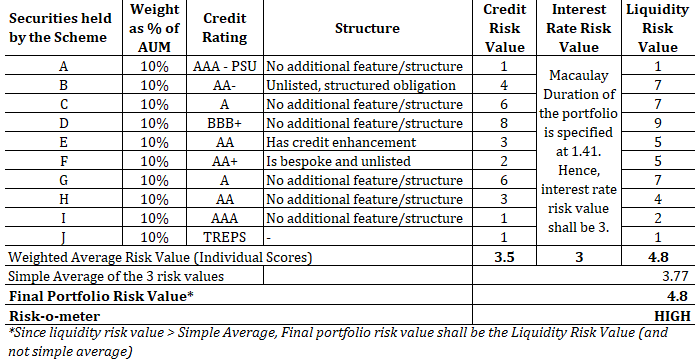

Значение риска портфеля должно быть простым средним значением кредитного риска, значения риска процентной ставки и значения риска ликвидности для портфеля. Однако, если значение риска ликвидности портфеля выше среднего рейтинга (рассчитанного выше), значение риска ликвидности считается значением риска портфеля. Это хороший ход, так как управляющие фондами не смогут прятаться за средними значениями в случае неликвидных портфелей.

Давайте разберемся в этом с помощью иллюстрации. Я воспроизвожу иллюстрацию из циркуляра SEBI. Портфель долгового фонда состоит из 10 ценных бумаг. На данный момент все имеют равное распределение (по 10%). Дюрация Маколея портфеля указана как 1,41.

На мой взгляд, это не так полезно. Независимо от того, что предлагает Risko-Meter, все схемы фондов акций сопряжены с высоким риском. Поэтому я кратко расскажу об этом.

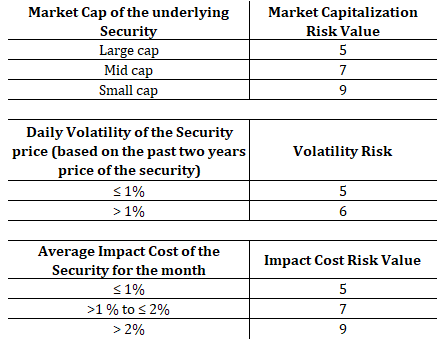

Величина риска портфелей акций MF зависит от следующих 3 параметров.

При такой структуре рейтинга почти все фонды акций попадают в категорию очень высокого риска , что является хорошей классификацией. Фонды акций очень рискованны.

Расчет риск-метра Equity MF точно такой же, как и для заемных средств. Сначала вы находите средневзвешенную оценку риска для каждого параметра, а затем получаете простое среднее из трех оценок.

Фонды акций представлены в нескольких вариантах, в которых есть некоторая подверженность риску и за пределами акций. Гибридные фонды также могут иметь доступ к долговым ценным бумагам. На самом деле, большинство фондов акций имеют денежные позиции. Некоторые фонды также хеджируют свои ставки с помощью деривативов.

Фонд акций также может инвестировать в международные акции. Затем существуют мультиактивные фонды. Есть золотые фонды.

В мультиактивном портфеле рейтинг риска по каждому активу определяется отдельно. Например, предположим, что фонд с несколькими активами имеет 40 % внутренних акций, 30 % долговых ценных бумаг, 15 % золота и 15 % международных акций.

Стоимость риска портфеля =40% * Риск стоимости портфеля акций + 30% * Риск стоимости портфеля долговых обязательств + 15% * Риск стоимости золота (4) + 15% * Риск стоимости международных акций (7)

Подробные примеры приведены в циркуляре SEBI.

Любое изменение рейтинга риска должно быть сообщено инвесторам по электронной почте.

Измеритель риска для каждой схемы должен оцениваться ежемесячно и раскрываться вместе с раскрытием информации о портфеле каждый месяц. Вы можете найти информацию о портфолио на соответствующих веб-сайтах AMC. Информация о риск-метре также должна быть доступна на веб-сайте AMFI.

Кроме того, КУА должны предоставлять следующую информацию в своих годовых отчетах и сокращенном резюме.

В случае фондов акций, независимо от рейтинга, который выдает процесс, инвесторы должны понимать, что фонды акций очень рискованны. В любом случае значение риска фонда акций, вероятно, будет очень высоким. Таким образом, риск-метр не представляет большой ценности для инвесторов в акционерный капитал MF.

Однако, на мой взгляд, эти рейтинги чрезвычайно полезны для долговых взаимных фондов.

Раньше вам приходилось смотреть на категорию схемы долгового фонда, кредитное качество базовых портфелей и продолжительность портфеля, прежде чем сделать свой выбор. Как выбрать правильный долговой фонд для вашего портфеля? Хотя вы все равно должны учитывать эти аспекты (мы знаем, что кредитные рейтинги от рейтинговых агентств ненадежны), оценка Risko-Meter будет служить первым фильтром.

Кроме того, если ваша схема долговых взаимных фондов имеет высокую оценку стоимости , вам нужно копнуть глубже, особенно если вы думали о долговых паевых инвестиционных фондах как о замене банковского фиксированного депозита. Понять и оценить источник риска. И решите, должны ли вы продолжать держать фонд в своем портфеле.

Если вы купили долговой фонд с низким уровнем риска, а значение его индикатора риска выросло (риск вырос), выясните причины.

Как уже говорилось, AMC также должны уведомлять об изменении значений индикаторов риска по электронной почте. Следите за такими сообщениями.

В долговых фондах избыточная доходность обычно сопряжена с более высоким риском. Например, долговой фонд А может инвестировать в кредитные бумаги низкого качества и получать дополнительную прибыль (в хорошие времена). Если вы посмотрите только на доходность, вы поставите этот фонд выше долгового фонда B, который инвестирует исключительно в бумаги с рейтингом AAA. Хотя вы могли бы заметить эту разницу даже раньше, просто взглянув на портфель, значение риск-метра обеспечивает удобную точку отсчета. Если фонд А с более высокой доходностью имеет высокое значение измерителя риска, вы знаете, что бесплатного обеда не будет.

В долговых фондах я, скорее всего, выберу фонды с низким или средним риском.

Хороший ход со стороны SEBI.

Циркуляр SEBI по маркировке продуктов в паевых инвестиционных фондах:Измеритель риска