Даже с тех пор, как Franklin AMC закрыла свои 6 схем, фонды кредитного риска столкнулись с очень серьезным давлением выкупа.

Копирую активы в фонды управления кредитным риском на разные даты.

31 декабря 2019 г. :Rs. 62 704 крор

31 марта 2020 г. :55 380 крор

23 апреля 2020 г. :Rs. 48 576 крор (день, когда Франклин реализовал свои 6 схем)

30 апреля 2020 г. :Rs. 35 222 крор

20 мая 2020 г. :Rs. 30 917 крор

Как видите, с начала года категория потеряла более половины своих активов. С конца марта он потерял около 25 000 крор рупий. Теперь у фондов кредитного риска и индийских рынков облигаций есть особая проблема. По определению, фонды кредитного риска должны инвестировать не менее 65% своих активов в облигации с рейтингом AA или ниже (SEBI снизил этот порог на 3 месяца до 50%). И эти облигации продать непросто. Совершенно очевидно, что фонды кредитного риска не оборудованы для обработки таких массовых выплат.

Следовательно, возможно, что для финансирования этих погашений КУА может передать / продать эти облигации другой схеме в рамках КУА и получить средства для погашения. Это называется переносом между схемами .

Межсхемный перевод корпоративных облигаций не является незаконным. Это тоже не новое явление. Это происходит постоянно между различными схемами АМКУ. На веб-сайте SEBI есть данные о передаче корпоративных облигаций между схемами с августа 2009 года. Однако SEBI предоставляет данные только на агрегированном уровне отрасли, а не на уровне КУА или схемы. Все, чего хочет SEBI, - это то, что эти транзакции проводятся по справедливой стоимости.

Насколько я понимаю, такие переводы должны быть довольно обычным делом в схемах долговых паевых инвестиционных фондов. Однако было указано, что в течение апреля некоторые из этих корпоративных облигаций были переведены из фонда кредитного риска в гибридные фонды КУА. Теперь это может стать проблемой для инвесторов в такие гибридные схемы.

Принимали ли вы кредитный риск в своих гибридных фондах?

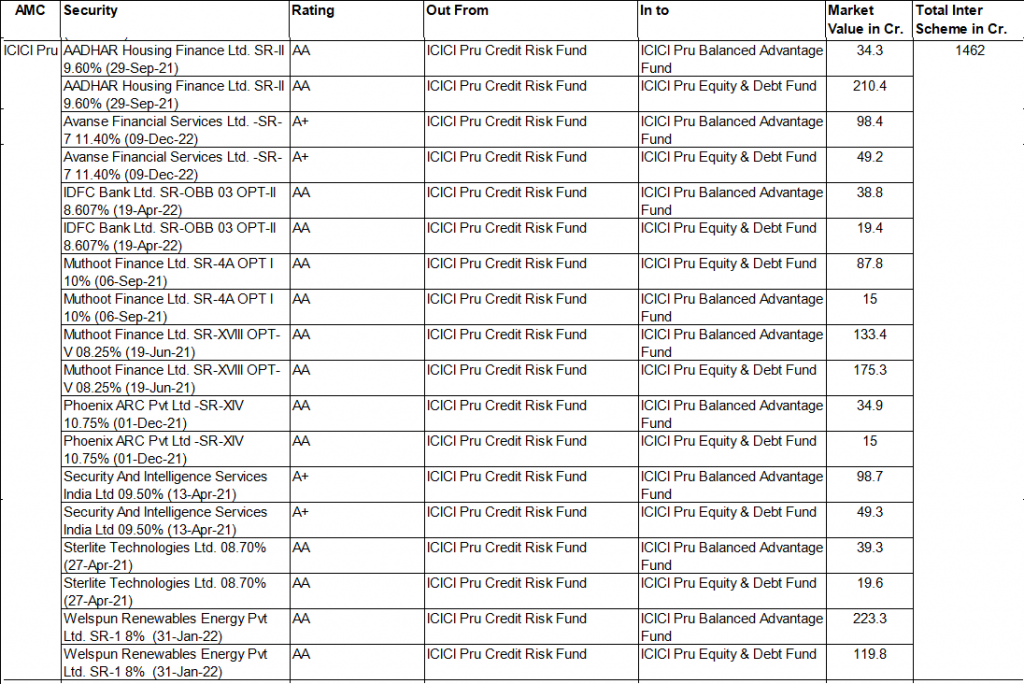

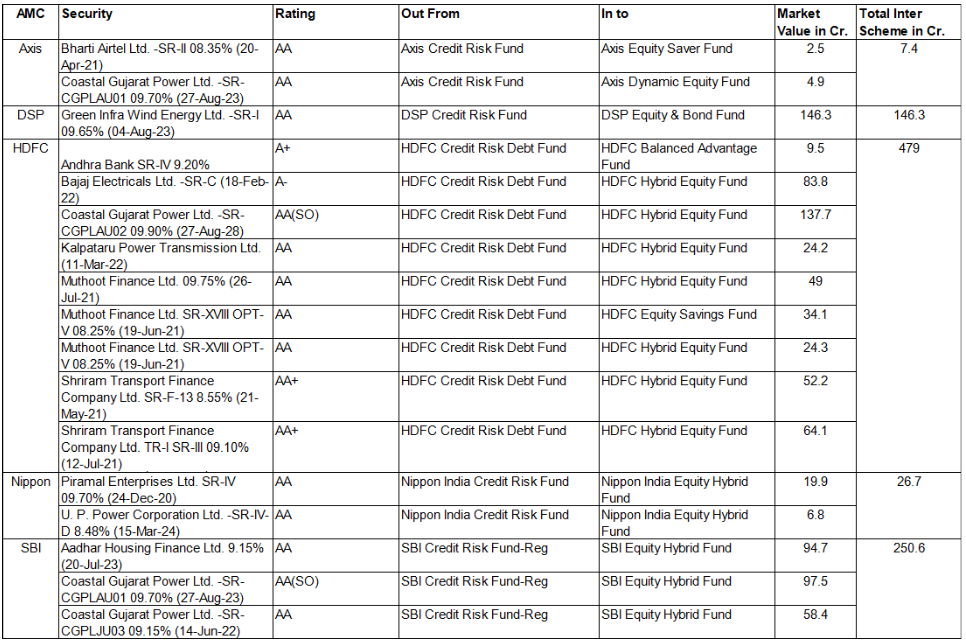

Взгляните на AMC, которые сделали это. Сбор этой информации - это большая работа. В конце сообщения я указал, как вы можете собрать эту информацию самостоятельно. К счастью, для меня другой блоггер сделал работу для своего сообщения и дал мне разрешение на использование данных.

Вот ссылка на статью, откуда взяты эти данные.

Фонды кредитного риска столкнулись с серьезным давлением выкупа в апреле, особенно после того, как Франклин свернул свои 6 схем. Передавая корпоративные облигации с более низким рейтингом в гибридный фонд, AMC достигает следующего:

С точки зрения инвесторов в эти гибридные фонды это вызывает беспокойство. Интересы AMC превалируют над интересами инвестора (или мне так кажется). КУА всегда может обосновать, что переданная корпоративная облигация идеально вписывается в портфель гибридного фонда. Они тоже ничего противозаконного не сделали. Однако, на мой взгляд, не все так. Такая передача корпоративных облигаций между схемами может быть правильной по букве закона, но не по духу.

Я писал о кредитном риске в портфеле гибридных фондов с фиксированной доходностью. Большинство инвесторов склонны игнорировать это (я не сильно отличаюсь).

Как инвестор, вы должны следить за портфелями с фиксированным доходом своих гибридных схем, так же как вы должны делать это для долговых паевых инвестиционных фондов. КУА обязаны раскрывать ежемесячные портфели. Вы также получите электронное письмо со ссылкой на страницу портфолио. Все, что вам нужно сделать, это скачать и быстро взглянуть. Экспозиция AAA, SOV и A1 в порядке. Чем ниже рейтинг AA и ниже значение выдержки, тем лучше. Имея рейтинг AA, мне комфортно работать с банками (но это мое мнение). Высокий уровень AA и ниже для небанковских организаций может быть источником беспокойства, и вам, возможно, захочется копнуть глубже.

В связи с этим недавним эпизодом перевода корпоративных облигаций с более низким рейтингом из фондов кредитного риска в гибридные фонды необходимо помнить о портфеле с фиксированным доходом вашего гибридного фонда. Вам нужно следить за портфелями. Если вас не устраивает кредитный риск в портфеле с фиксированным доходом гибридного фонда, вы можете выйти из фонда. В то же время не нужно впадать в панику или параноик. Рейтинг AA не означает, что дефолт неизбежен.

Некоторые паевые инвестиционные фонды передают кредитный риск гибридным паевым фондам (TheMFGuy)

Для получения подробной информации о межсхемных переводах вы должны перейти либо на сайт AMC, либо на сайт AMFI. Данные о сделках (включая переводы между схемами) доступны с 30-дневным лагом. На веб-сайте AMC перейдите в раздел «Раскрытие информации» -> «Раскрытие информации о сделках с долговыми ценными бумагами и ценными бумагами денежного рынка». Я даю ссылки на HDFC MF и ICICI Prudential MF. Однако для расшифровки всех данных требуется много работы. Данные для ежедневных сделок. Следовательно, вам, возможно, придется компилировать за весь месяц. Впоследствии даже не уточняется, кто купил, а кто продал. Например, схема A могла продать Облигацию X схеме B. Однако в файле показано только то, что схемы A и B совершали сделки с Облигацией X. Вы должны посмотреть ежемесячные портфели, чтобы определить, кто на самом деле купил и продал. Довольно беспорядок.

SEBI выкачивает мультикаповые фонды - чего не следует делать?

Что такое фонд кредитных рисков?

Как измерить риски паевых инвестиционных фондов?

Знаете ли вы об этих невидимых рисках взаимных фондов?

Не полагайтесь на дивиденды из капитала или сбалансированных фондов для получения регулярного дохода.