В одном из моих предыдущих постов я обсуждал, как вы можете избежать затрат на распределение, инвестируя в прямые планы схем взаимных фондов. Я также установил сумму долгосрочных сбережений, которую вы могли бы получить, инвестируя в прямые планы схем MF. Чтобы узнать больше о прямых планах, прочитайте мою статью в Business Standard о прямых планах взаимных фондов здесь.

В этом посте я расскажу о некоторых распространенных сомнениях инвесторов в отношении прямых планов схем взаимных фондов.

Читать :Сравнение эффективности:прямые взаимные фонды и взаимные фонды. Обычные взаимные фонды

Да, вы получаете меньшее количество единиц прямых планов, потому что NAV выше.

А СЧА прямых планов выше, чем СЧА обычных планов, потому что прямые планы обеспечивают более высокую прибыль.

Некоторые инвесторы могут подумать, что они получают более выгодную сделку с обычными планами, потому что они получают больше единиц . Ничто не может быть дальше от истины.

Такой подход схож с инвестированием в новые предложения фондов (NFO) из-за низкой чистой стоимости активов или в акции из-за низкой рыночной цены <сильный>. Низкая СЧА не означает, что фонд дешевле или лучше. На самом деле, это может означать как раз обратное. Многие инвесторы предпочитали вкладывать средства в НФО по той же причине. К счастью, благодаря вмешательству регулирующих органов и осведомленности инвесторов, большинство инвесторов избегают этого подхода.

При сравнении двух инвестиционных продуктов необходимо сравнить соответствующие уровни риска и доходности.

Поскольку риск тот же в прямом и обычном планах необходимо сравнить уровни возврата.

Пока 2+2=4, прямые планы будут эффективнее обычных планов.

Все (портфель, управляющий фондом и т. д.) одинаково в прямом и обычном планах, за исключением стоимости распределения. Поскольку в прямых планах нет посредников, расходы на распространение избегаются, что отражается на более высоких доходах.

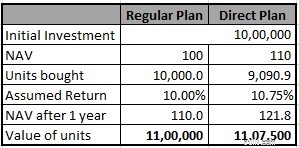

Рассмотрим пример. Мы рассмотрим инвестиции в размере 10 лаков рупий каждый в прямом и обычном планах той же схемы. Мы исходили из того, что годовой доход составляет 10 % при обычном плане и 10,75 % при прямом плане.

Вы можете видеть, что, несмотря на то, что вы получили меньшее количество единиц в прямых планах, вы все равно получили больший корпус в конце года. Это связано с тем, что разница между NAV выросла.

Ранее она составляла 10 рупий. Через год – 11,8 рупий. Разница в NAV будет увеличиваться.

Следовательно, прямые планы принесут вам больше прибыли, чем обычные планы. Это ФАКТ.

Да, ты можешь. Если вы инвестировали через дистрибьютора и у вас уже есть фолио с домом MF, ваши инвестиции в прямые планы схемы могут храниться в том же фолио.

Таким образом, под одним фолиантом вы можете иметь прямые и обычные планы схем MF. Номер фолио — это уникальный идентификатор ваших инвестиций в определенный дом взаимных фондов. Все ваши инвестиции в фонд могут быть идентифицированы с помощью уникального номера фолио.

Есть много способов инвестировать онлайн в прямые планы схем взаимных фондов. Просмотрите этот пост, чтобы просмотреть список веб-сайтов прямых взаимных фондов.

Если вам неудобно инвестировать в паевые инвестиционные фонды онлайн. Вы также можете инвестировать в прямые взаимные фонды в автономном режиме. Вам нужно будет посетить филиал AMC и филиал RTA (CAMS, Карви, Франклин).

Чтобы избежать путаницы, напишите «Прямой план» перед названием схемы (в случае физической или офлайн-покупки). Или, если вы инвестируете через Интернет, перед названием схемы будет добавлено слово «Прямой».

Несколько человек жаловались, что они обратились в банк, чтобы инвестировать в прямые планы, но вложили в обычный план. Вы должны понимать, что банки действуют как дистрибьюторы/посредники компаний взаимных фондов и получают комиссионные точно так же, как и другие дистрибьюторы. Если вы обратитесь в банк для инвестирования в паевые инвестиционные фонды, вы всегда будете инвестировать в обычный план схем взаимных фондов.

Таким образом, если вы пойдете в Axis Bank и инвестируете в любую схему MF Axis MF, вы всегда будете инвестировать в обычный план. Посетите ближайшее местное отделение взаимных фондов, если вы хотите инвестировать в прямые планы.

Для меня онлайн всегда удобнее.

Прямые взаимные фонды всегда будут превосходить обычный план той же схемы MF. Однако, прежде чем инвестировать в прямой план схемы MF, вам нужно найти хороший (правильный) взаимный фонд для инвестиций.

Прямые планы лучше всего подходят для инвесторов-самоучек, которые готовы посвятить время и энергию самостоятельному исследованию взаимных фондов. Такие инвесторы могут сократить расходы, инвестируя в прямые планы.

Если вы не можете выбрать нужные средства самостоятельно, вы можете обратиться к зарегистрированному SEBI консультанту по инвестициям или платному специалисту по финансовому планированию. и обратитесь к нему/ней за советом по инвестициям. Такие советники помогают вам в построении вашего портфеля. Впоследствии вы можете инвестировать в прямые взаимные фонды.

Ваш консультант также может помочь вам перевести существующие инвестиции в паевые инвестиционные фонды из обычных планов в прямые планы.

Если вы не можете выбрать подходящие средства самостоятельно и не хотите платить сборы SEBI RIA, вы можете обратиться за советом к дистрибьютору MF. Хотя дистрибьюторы помогут вам инвестировать в обычные планы, они могут помочь вам с вашими инвестициями в MF. Я предпочел бы инвестировать в обычный план отличного (правильного) фонда, чем в прямой план посредственного (неподходящего) фонда.

Во что бы вы инвестировали? Прямые взаимные фонды или обычные взаимные фонды?

Изображение предоставлено Саймоном Каннингемом/LendingMemo[dot]com, 2013 г. Исходное изображение и информацию о правах на использование можно загрузить с Flickr.

Запись была впервые опубликована 13 августа 2015 года и с тех пор обновлялась.