Фонды акций рискованны, но долговые фонды безопасны. Разве не так думает большинство из нас?

Это явно не так.

Долговые средства также сопряжены с риском, что многие инвесторы игнорируют.

Многие выступают за долговые взаимные фонды как замену банковским срочным депозитам. На самом деле, я написал пост, в котором сравниваю долговые взаимные фонды и срочные депозиты и то, как долговые взаимные фонды могут обеспечить более эффективную с точки зрения налогообложения доходность в конкретных случаях.

Однако это никогда не бывает так просто. Вам также необходимо выбрать правильные заемные средства.

Постоянный читатель инвестировал в долгосрочный долговой фонд на основании сообщения в начале февраля 2017 года. По состоянию на 20 апреля 2017 года он сидел на убытке в размере 2,5% в долговом взаимном фонде. Он сделал это, потому что я выступал за долговые фонды (а не срочные депозиты). Он не только потерял процентный доход по срочным депозитам, но и потерял капитал.

Я сам зафиксировал убытки в долгосрочном долговом паевом фонде в 2013 году.

Это далеко от гарантированной доходности банковских срочных депозитов. Между прочим, я никогда не выступал за инвестиции в долгосрочные заемные средства (как замену банковским срочным депозитам).

Да, существуют определенные варианты заемных средств, профиль риска и доходности которых может напоминать банковские срочные депозиты. Однако это не означает, что долговые взаимные фонды так же безопасны, как банковские срочные депозиты. Очевидно, что в случае долговых взаимных фондов существует более высокий риск. За последние несколько лет было довольно много дефолтов по корпоративным облигациям (самый последний из них — дефолт IL&FS). Несмотря на то, что долговые МФ инвестируют в облигации нескольких компаний, такие дефолты влияют на эффективность вашего фонда.

Что ж, банки тоже могут объявить дефолт, но сколько раз мы слышали об этом в Индии?

Взаимные фонды долговых обязательств обеспечивают прибыль, привязанную к рынку. Таким образом, доходы от долговых взаимных фондов могут быть гораздо более неустойчивыми.

Я думаю, я должен внести ясность.

Когда мы сравниваем продукты, основное внимание уделяется только доходности, в то время как мы полностью игнорируем связанный с этим риск. В этом посте я расскажу о рисках, связанных с инвестициями в долговые взаимные фонды.

Читать :Как выбрать долговой взаимный фонд для своего портфеля?

Ваши инвестиции объединяются вместе с другими инвесторами и инвестируются в долговые ценные бумаги (облигации, долговые обязательства) в соответствии с мандатом фонда. Заемные средства также диверсифицируются и не помещают весь корпус в одну ценную бумагу.

Очевидно, что СЧА долгового МФ будет зависеть от цены базовых ценных бумаг.

Таким образом, факторы, вызывающие риск для цен на облигации, также вызывают риск долговых взаимных фондов.

Если вы инвестируете в долговой взаимный фонд, вам следует быть готовым к четырем типам рисков.

И разные типы долговых взаимных фондов принимают на себя разные уровни этих рисков.

Читать :Различные типы долговых взаимных фондов

У вас есть 1000 рупий.

10 твоим друзьям нужны деньги. Вы даете им по 100 рупий каждому. Есть понимание, что деньги вернут. Предположим, проценты не выплачиваются.

Что, если один из ваших друзей не вернет деньги и не вернет деньги?

Вы получаете обратно только 900 рупий. Вы несете убыток в размере 100 рупий.

То же самое может произойти и с долговыми взаимными фондами. Если они одолжат корпорацию, которая не вернет деньги, взаимный фонд NAV понесет удар.

Это называется кредитным риском. Это риск того, что одолженные деньги могут не вернуться.

Теперь давайте добавим интерес к картинке.

Почему вы берете проценты?

У вас есть два друга по имени Ответственный и Безответственный.

Ответственный имеет хорошее финансовое положение и имеет хороший опыт возврата заемных денег.

Безответственный находится не в очень хорошем финансовом положении и имеет неоднородную репутацию, когда дело доходит до своевременных выплат.

Вы предложите им деньги по той же процентной ставке?

Ясно, что нет. Вам потребуется премия от Безответственности, потому что вы берете на себя больший риск.

Теперь распространим этот пример на долговые взаимные фонды. Взаимный фонд долговых обязательств (Фонд А) может приносить более высокую прибыль, предоставляя кредиты компаниям, которые находятся в не очень хорошем финансовом положении.

Если все в порядке, такой фонд будет генерировать более высокую доходность, чем фонд Б, который инвестировал только в ценные бумаги с высоким кредитным качеством (хорошее финансовое положение).

Если вы сосредоточены только на доходах , фонд А будет выглядеть более привлекательно, чем фонд Б.

Однако не игнорируйте риск. Дополнительная прибыль пришла за счет дополнительного риска. Просто риск не проявился до сих пор.

Вы должны прочитать две блестящие статьи о недавнем дефолте корпорации Дипака Шеноя, основателя CapitalMind. Ссылки на статьи находятся в разделе «Дополнительная литература».

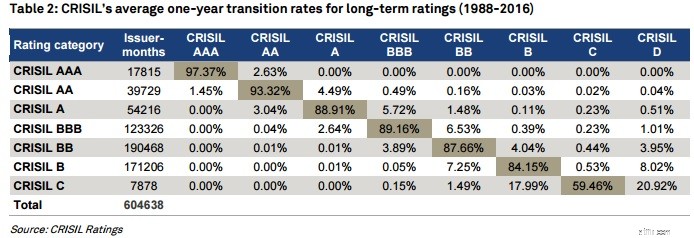

Для вас невозможно исследовать каждую ценную бумагу в долговом фонде перед инвестированием. Вы полагаетесь на кредитные рейтинги, предоставленные рейтинговыми агентствами, такими как Crisil, Care и т. д.

Обратите внимание, что вы не можете принимать эти оценки за чистую монету. Было множество примеров, когда рейтинговые агентства были пойманы не с той ноги. Ярким примером является ипотечный кризис 2008 года. Ближе к дому тоже ошиблись кредитные рейтинговые агентства. У IL&FS был самый высокий кредитный рейтинг в августе 2018 года, но несколько недель спустя компания объявила дефолт по платежу.

Кроме того, тот факт, что заемщик платит за рейтинги, может скомпрометировать оценку рейтинговых агентств. Рейтинговое агентство дважды подумает, прежде чем поставить плохой рейтинг компании. Выплаты, скорее всего, вскоре прекратятся.

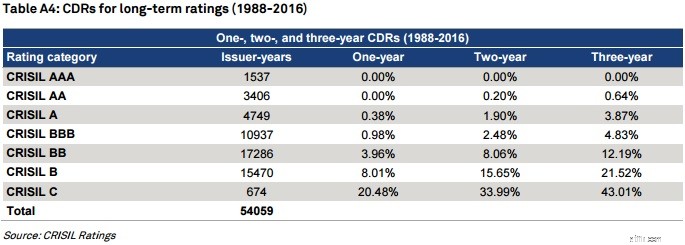

У заемщика с кредитным рейтингом AAA меньше вероятность дефолта по сравнению с заемщиком с рейтингом, скажем, A. CDR означает сравнительный уровень дефолта.

Ни одна из компаний, получивших рейтинг AAA от CRISIL, не объявила дефолт в течение следующих 3 лет. Только в 0,04% случаев, когда выпуску был присвоен рейтинг AA, произошел дефолт (рейтинг переместился на D) в течение следующего 1 года.

Рейтинги не являются постоянными. Рейтинги могут меняться в зависимости от деловых и финансовых показателей заемщика. Таким образом, даже если на момент инвестирования рейтинг был ААА, позже он может понизиться.

Чтобы затронуть СЧА вашего фонда, заемщику не нужно совершать полный дефолт (не выплачивать проценты или основную сумму долга). СЧА вашего фонда также может быть затронута повышением или понижением кредитного рейтинга.

Очевидно, что повышение кредитного рейтинга положительно повлияет на СЧА, в то время как понижение кредитного рейтинга отрицательно повлияет на СЧА фонда.

Это происходит потому, что кредитный спрэд (премия по государственным ценным бумагам) увеличивается в случае понижения кредитного рейтинга. Причина та же. Вы хотите получить более высокую прибыль за больший риск. Чтобы вы могли получить более высокий доход, цена облигации должна снизиться (обсуждается в следующем разделе).

Кстати, кредитные спреды могут увеличиваться или уменьшаться без каких-либо кредитных событий. Спреды могут увеличиваться или уменьшаться в связи с изменением восприятия риска для различных рейтингов облигаций.

Цены на облигации и процентные ставки обратно пропорциональны.

Когда процентные ставки растут, цены на облигации падают.

Когда процентные ставки снижаются, цены на облигации растут.

Почему? Давайте узнаем.

У вас есть 10 000 рупий для инвестирования.

Вы инвестируете в облигацию (долговую ценную бумагу) компании X, которая дает вам 8% годовых. возвращение. Предположим, срок действия ценной бумаги составляет 1 год.

Через 1 год вы получите обратно 10 800 рупий (основная сумма в размере 10 000 рупий и проценты в размере 800 рупий).

Допустим, процентная ставка внезапно поднимется до 9% годовых, т. е. тот же заемщик (компания X) готов дать 9% годовых. на 1-летнюю облигацию.

Теперь предположим, что инвестор М хочет инвестировать в облигации компании Х.

Вы готовы продать его за 1000 рупий.

Но M не купит ее у вас, потому что он заработает только 8%, в то время как он может легко заработать 9%, купив новые облигации.

Не только M, никто не купит его у вас, если вы не достигнете доходности (доходности) 9% годовых.

И как вы это делаете?

Вы не можете увеличить процентную ставку (купон), поскольку она установлена на уровне 8 % для вашей облигации.

Чтобы соответствовать возврату 9%, вам придется снизить цену продажи. Вам придется продать по 9 909 рупий.

Если М покупает вашу облигацию по цене 9 909 рупий и через год получает 10 800 рупий (купон 800 рупий и основной платеж 10 000 рупий), его доход составляет 9% годовых.

Процентная ставка выросла, а цена облигации снизилась.

Я оставляю вам решать, как вырастет цена облигации, если процентные ставки снизятся.

В приведенном выше примере процентная ставка выросла на 1%, а цена облигации снизилась на 0,9%.

Это не будет работать одинаково со всеми облигациями.

Степень изменения цен на облигации из-за изменения процентных ставок будет различаться по облигациям. Модифицированная дюрация является таким показателем чувствительности облигаций к процентной ставке. Вы можете прочитать о точных расчетах в Интернете.

Облигация со сроком погашения в 1 год будет иметь более низкую модифицированную дюрацию, чем облигация со сроком погашения в 10 лет.

Чем больше срок погашения облигаций, тем выше модифицированная дюрация.

Если измененная дюрация облигации составляет 10 лет, цена облигации будет расти (или падать) на 10% на каждый 1% снижения (или увеличения) процентных ставок. Страшно, не так ли?

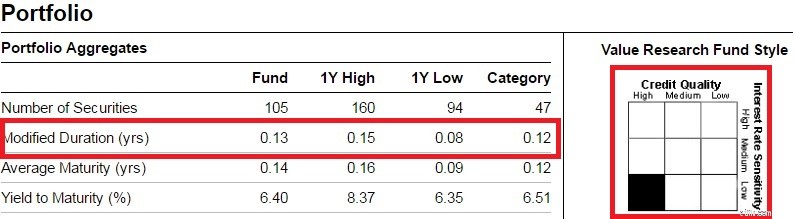

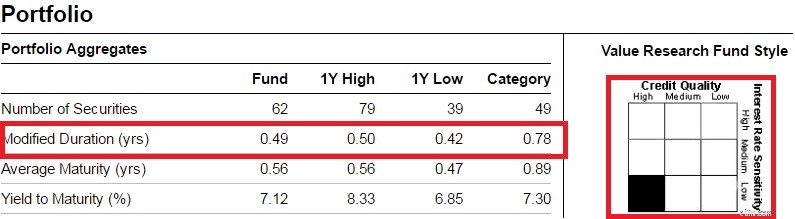

Поскольку долговой взаимный фонд инвестирует в несколько облигаций, модифицированная дюрация для взаимных фондов представляет собой средневзвешенное значение дюрации базовых облигаций.

Ликвидные фонды инвестируют в очень краткосрочные ценные бумаги и, следовательно, имеют низкую модифицированную продолжительность. Таким образом, ликвидные фонды наименее подвержены изменениям процентных ставок.

С другой стороны, долгосрочные заемные средства имеют наибольшую продолжительность. (поскольку такие фонды инвестируют в облигации с более высоким сроком погашения) и являются наиболее волатильными. Долгосрочные заемные средства вырастут больше всего (если ставка будет снижена) и больше всего упадут (если ставка будет повышена). В случае с долгосрочными заемными средствами управляющий фондом принимает активные запросы по процентной ставке.

Обратите внимание, что рынки капитала работают на основе ожиданий. Цены на облигации могут измениться задолго до фактического события (в ожидании снижения или повышения ставок). Например, цены на облигации могут вырасти в ожидании снижения процентной ставки. Если ожидаемого тренда не происходит, ценовой тренд может развернуться.

Нечто подобное произошло в феврале 2017 года, когда RBI не снизил ставки, как ожидалось, а рост цен на облигации (чистая стоимость долгового фонда) прекратился.

Лучшее место — документ с информацией о схеме. Пройдите инвестиционную цель. Посмотрите, где конкретная схема может инвестировать. Вы также можете просмотреть ежемесячные информационные бюллетени, чтобы узнать, как развивалось портфолио.

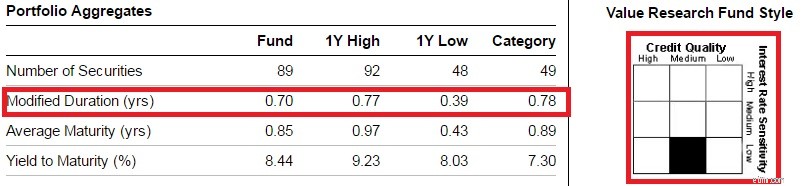

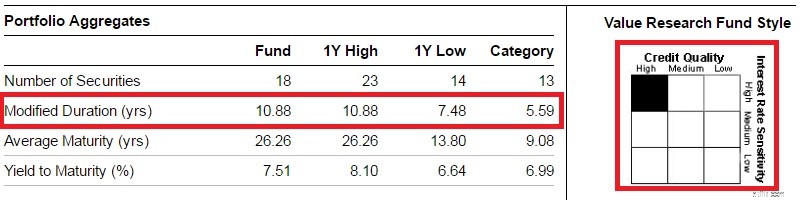

Чтобы составить короткий список, вы можете перейти на ValueResearchOnline или MorningStar. Я вставил информацию ниже для ликвидного фонда, двух ультракраткосрочных долговых фондов и долгосрочного долгового фонда.

Просто взглянув на эту информацию, вы получите хорошее представление о продолжительности существования фонда и кредитном качестве ценных бумаг, в которые инвестирует фонд.

Это всего лишь отправная точка. Вы не можете просто полагаться на рейтинги и информацию ValueResearchOnline или Morning Star при выборе долгового фонда.

Более того, это снимок на дату. В будущем управляющий фондом может сделать другой выбор.

Поэтому вы также должны ознакомиться с информационным документом схемы. , который содержит информацию о том, куда управляющий фондом может инвестировать, и о том, какие полномочия управляющий фондом имеет.

Обратите внимание, как дюрация увеличилась от ликвидных до сверхкраткосрочных и до долгосрочных заемных средств. Долгосрочные заемные средства очень чувствительны к колебаниям ставок.

Кроме того, обратите внимание на то, где фонд находится в поле стиля.

Риск ликвидности — это риск того, что вы не сможете получить доступ к своим деньгам, когда захотите.

Вы приобрели долю. Объемы торгов скриптом низкие. В один прекрасный день вы хотите продать акцию, но не можете ее продать, потому что нет покупателей или никто не хочет покупать по вашей цене (большой спред между спросом и предложением).

Рынки облигаций не так глубоки в Индии. Это может произойти и с взаимными фондами, т. е. когда фонд хочет продать ценную бумагу, он не может продать ее по той цене, по которой хочет, или не может продать ее вообще. Крупный фонд столкнулся с аналогичной проблемой при продаже облигаций компании по финансированию жилищного строительства в сентябре 2018 года (и вместе с этим обрушил фондовый рынок).

Если ему не нужны деньги, он может позволить себе подождать.

Однако, когда существует огромное давление на погашение (скажем, в случае понижения кредитного рейтинга облигации), фонд может ограничить погашение. Это связано с тем, что фонду необходимо ликвидировать активы, чтобы заплатить вам, и не все его активы могут быть ликвидными. И вот как появляется риск ликвидности.

Это Экономика 101. Если давление со стороны продавцов слишком велико, цена падает. Если предложение высокое, а спрос низкий, цена снизится.

Таким образом, если многие инвесторы начнут продавать по какой-либо причине (скажем, из-за слабости валюты), цены на облигации могут упасть (несмотря на небольшое изменение кредитного риска или процентных ставок). Пострадает и фонд NAV. Вполне вероятно, что давление со стороны продавцов в ближайшее время может ослабнуть, и цены на облигации восстановятся.

Однако, если вам придется продавать одновременно с давлением продавцов, ваши убытки станут постоянными.

Многие из нас сравнивают нынешние ставки, предлагаемые по срочному депозиту, с прошлыми доходами (1 год, 3 года, 5 лет и т. д.) заемных средств. Это неправильное сравнение.

Вы, по сути, сравниваете доходность фиксированного депозита за следующий год с доходностью долговых паевых инвестиционных фондов за предыдущий год? Это несправедливо по отношению к фиксированным депозитам.

Если процентная ставка находится на нисходящей траектории, заемные средства будут выглядеть намного лучше, по крайней мере, с точки зрения доходности. Долгосрочные заемные средства будут выглядеть еще лучше (из-за прироста капитала из-за снижения ставок).

Вы должны сравнить форвардные доходы в FD с forward возвращает заемные средства (что невозможно узнать заранее). Вы должны понимать, что даже долговые фонды инвестируют в облигации. Если процентные ставки снижаются, новые выпуски облигаций будут производиться по более низким ставкам, что также отразится на более низкой доходности долговых фондов (я не учитываю прирост капитала).

Когда процентные ставки идут вниз, долгосрочные заемные средства будут делать очень хорошо. Вы можете заработать великолепный прирост капитала. Однако, если вы продлите свое пребывание и цикл процентных ставок изменится на противоположный, такой прирост капитала может быть легко аннулирован.

Я не инвестирую в банковские срочные депозиты.

В зависимости от моих требований я инвестирую в ликвидные фонды или фонды сверхкоротких долговых обязательств, которые инвестируют в ценные бумаги с высоким кредитным качеством.

Это не устраняет риск (о фонде Taurus Liquid Fund читайте в статье CapitalMind). Однако я осознаю риск и решил жить с этим риском.

Я не инвестирую в долгосрочные долговые фонды (или даже в фонды динамических облигаций), потому что не хочу принимать колл-опционы на изменения процентных ставок. Налоговые последствия также могут помешать принимать такие активные звонки.

Тот факт, что я не инвестирую в банковские срочные депозиты (или долгосрочные долговые фонды), не означает, что это плохие инвестиции. Просто они не соответствуют моим ожиданиям.

Мои ожидания от заемных средств довольно просты. Для получения стабильной, низкой волатильности и эффективной с точки зрения налогообложения прибыли. Ликвидные фонды и сверхкраткосрочные заемные средства должны хорошо справляться со своей задачей.

Я использую заемные средства, чтобы придать портфелю стабильность. Я рискую своим портфелем акций.

Это мой выбор. И не обязательно со мной соглашаться. В конце концов, личные финансы — это личное.

Я видел, как инвесторы загружали свои портфели кредитными средствами (в поисках более высокой прибыли). Это нормально, если вы осознаете связанные с этим риски.

Ваши ожидания могут быть очень разными. И, следовательно, выбор ваших долговых инвестиций может быть совершенно другим.

Что бы вы ни делали, не игнорируйте риск.

Если вы считаете, что это слишком сложно, вы можете обратиться за профессиональной консультацией к зарегистрированному консультанту по инвестициям SEBI (или к платному специалисту по финансовому планированию).

Если вам понравился пост, он может понравиться и вашим друзьям. Пожалуйста, поделитесь с нашими друзьями

Различные типы долговых взаимных фондов (категории SEBI)

5 финансовых привычек, которые могут разрушить вашу финансовую жизнь

CapitalMind:как взаимные фонды справились с дефолтом Ballarpur?

CapitalMind:Почему Taurus MF разрешил продать ваши единицы, но не купил больше?

LiveMint:долговые фонды безрисковы. Действуйте осторожно.

Стоит ли инвестировать в корпоративные срочные депозиты?