Нилс Бор, один из отцов-основателей квантовой физики, сказал:«Если квантовая механика вас не сильно шокировала, значит, вы ее еще не поняли». То же самое и с пенсионным планированием. Когда вы впервые садитесь делать пенсионные расчеты, это должно вас шокировать. В противном случае вы, вероятно, делаете одну из этих ошибок.

Если вы уже испытали такое потрясение, вот два вдохновляющих рассказа:Мы потеряли сон после того, как воспользовались пенсионным калькулятором! Вот так мы выздоровели. И вот как я планирую заработать пять крор для выхода на пенсию. Теперь давайте рассмотрим некоторые типичные ошибки, которые допускаются при планировании выхода на пенсию.

Довольно легко сделать расчет пенсионного обеспечения радужным. Даже сегодня вы можете легко найти дистрибьюторов паевых инвестиционных фондов, которые прогнозируют доходность 12% или 14% (кстати, для дистрибьюторов паевых инвестиционных фондов незаконно давать советы по инвестициям).

Предположим на мгновение, что можно получить 10% прибыли (до налогообложения!) От паевого инвестиционного фонда (реальность может быть совершенно иной, но давайте подыграем). Инвестиционный портфель не может получить доходность 10%, если в него не вложены все деньги. То есть распределение активов составляет 100% собственного капитала.

Очевидно, это далеко не практично. Даже если мы предположим, что человек начинает инвестировать для выхода на пенсию с первого дня своей карьеры, распределение капитала может составлять только от 50% до 70%. Остальное будет с фиксированным доходом. Даже такой высокий уровень справедливости не может поддерживаться вечно. Задолго до выхода на пенсию необходимо поэтапно снять риски с портфеля (сократить распределение капитала).

При расчете ежемесячных инвестиций, необходимых для прогнозируемого пенсионного корпуса, следует использовать доходность портфеля, а не доходность собственного капитала! Кроме того, доходность этого портфеля не является однозначной величиной, и она будет постепенно уменьшаться по мере того, как мы сокращаем распределение капитала. Вот пример того, как это работает:мне 30 лет, и я хочу выйти на пенсию к 50. Как мне планировать свои инвестиции?

Единственное значение инфляции, которое имеет отношение к нам, - это инфляция наших основных расходов. Не объявленная правительством инфляция. Результаты были бы хорошими и радужными, если предположить, что инфляция составит 6% до выхода на пенсию и 4% после выхода на пенсию.

Личная инфляция (только на основные расходы), вероятно, будет ближе к 8%. Это связано с двумя причинами:многие услуги в Индии не регулируются (например, оплата медицинских услуг) и существует постепенный, необратимый улучшение нашего образа жизни. Вы можете использовать этот бесплатный персональный калькулятор инфляции, чтобы проверить свои цифры.

Многие в сообществе «консультантов» и сообществ FIRE (финансовая независимость и досрочный выход на пенсию) с радостью предполагают, что после выхода на пенсию возможно реальное возвращение. То есть они предполагают, что после выхода на пенсию они получат налоговую декларацию выше, чем инфляция по всему портфелю . .

Да, важно включить часть капитала в портфель на этапе вывода (после выхода на пенсию), но слишком много может разрушить финансовую независимость. Поэтому предполагать, что общая доходность портфеля выше инфляции, нереально даже для досрочного выхода на пенсию .

Было бы ошибкой планировать с одним номером возврата до или после выхода на пенсию. Мы должны учитывать, как корпус будет распределен по разным сегментам после выхода на пенсию. Это пример:сколько мне нужно для выхода на пенсию к 45 годам в Индии?

Даже сегодня многие люди считают, что все, что им нужно после выхода на пенсию, - это пенсия. С другой стороны, молодые работники, особенно те, кто ищет FIRE, считают, что после выхода на пенсию нет необходимости в пенсии.

Оба взгляда крайние, неверные и опасные. Пенсия или гарантированный доход имеют ценность после выхода на пенсию, но не могут быть доминирующим компонентом. В то же время зависимость только от SWP от паевого инвестиционного фонда также опасна. Необходим сбалансированный подход. См .:Создание «идеального» пенсионного плана с минимальным уровнем дохода!

При учете годовых расходов следует учитывать единовременные расходы, такие как страхование автомобиля и страхование здоровья. Кроме того, это помогает добавить в качестве буфера около двухмесячных расходов.

Пенсионное планирование - это повторяющееся мероприятие. Каждый год наши обстоятельства могут меняться, и мы понимаем, что доходность собственного капитала и фиксированного дохода может быть не такой высокой, как в прошлом. Все эти данные необходимо вводить в калькулятор выхода на пенсию один раз в год, чтобы оценить, на каком этапе нашего пути мы находимся. Это упражнение следует продолжать даже после выхода на пенсию.

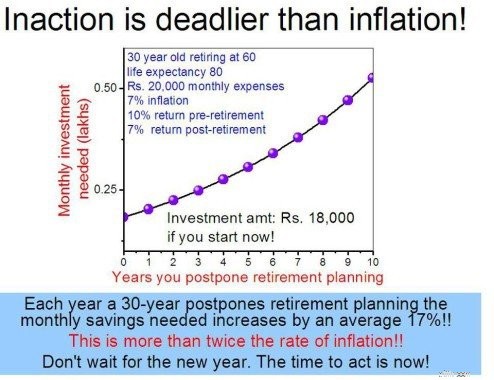

Бездействие - худшая ошибка при выходе на пенсию. Один год, потерянный из-за недостаточного инвестирования, может иметь огромное значение для корпуса, который мы накопим через 15,20 лет. Это иллюстрация из калькулятора стоимости отсрочки!

Таким образом, мы рекомендуем инвесторам подумать о каждом этапе планирования выхода на пенсию и спросить себя:«оправданы ли предположения?», «Можно ли лучше спланировать это более подробно?», «Что, если что-то не произойдет, как планировалось? Есть ли отказоустойчивый механизм? ».

Мы не можем чувствовать себя слишком комфортно в нашей инвестиционной стратегии. Мы должны подвергнуть это сомнению, чтобы сделать его лучше. Если это может сбить вас с толку, вам лучше работать с зарегистрированным консультантом SEBI, который платит только за вознаграждение.

Если вы хотите заниматься своими руками и начать правильно, вы можете начать здесь:Основы построения портфолио:руководство для начинающих

Избегайте этих 5 ошибок в своем пенсионном плане

Избегайте этих 4 ошибок, которые часто срывают пенсионные планы

Избегайте этих 4 распространенных, но ДОСТАТОЧНЫХ ошибок в отношении пенсионного дохода

Сравнение фондов - избегайте этих ошибок!

Планируете уйти на пенсию? Рассмотрим эти дивидендные инвестиционные фонды