Во второй части часто задаваемых вопросов о взаимных фондах с ценными бумагами мы рассматриваем корреляцию между движением капитала и ценных бумаг. Аналитик вычислил бы это, используя коэффициент корреляции, и создал бы матрицу. Это не интуитивно для среднего инвестора. Итак, мы будем искать ответ на простой, прямой вопрос:если доходность MF по акциям отрицательна, будет ли доходность MF по позолоте положительной? И наоборот.

Поскольку ребалансировка портфеля обычно проводится один раз в год, мы будем рассматривать годовую скользящую доходность Nifty 50 TRI и индекса IBEX I-Sec Gilt Index с 30 июня 1999 г. Для обеспечения единообразия расчета доходности в обеих сериях используются одни и те же даты. , и мы получаем в общей сложности 4968 возвратов.

Когда мы говорим о соотношении двух классов активов, инвесторы слишком требовательны в ожиданиях. Если они видят, как Nifty падает три дня подряд, они ожидают, что свинки или золото будут двигаться три дня подряд. В разных сегментах рынка действует слишком много факторов, чтобы этот класс активов мог заниматься синхронным плаванием.

Окно в один год — разумное, практичное, но все же произвольное окно для поиска «корреляций». Еще до того, как мы посмотрим на график, мы должны понять, что ни один «шаблон» не может быть найден во все времена. Иногда они будут коррелированы, а иногда нет.

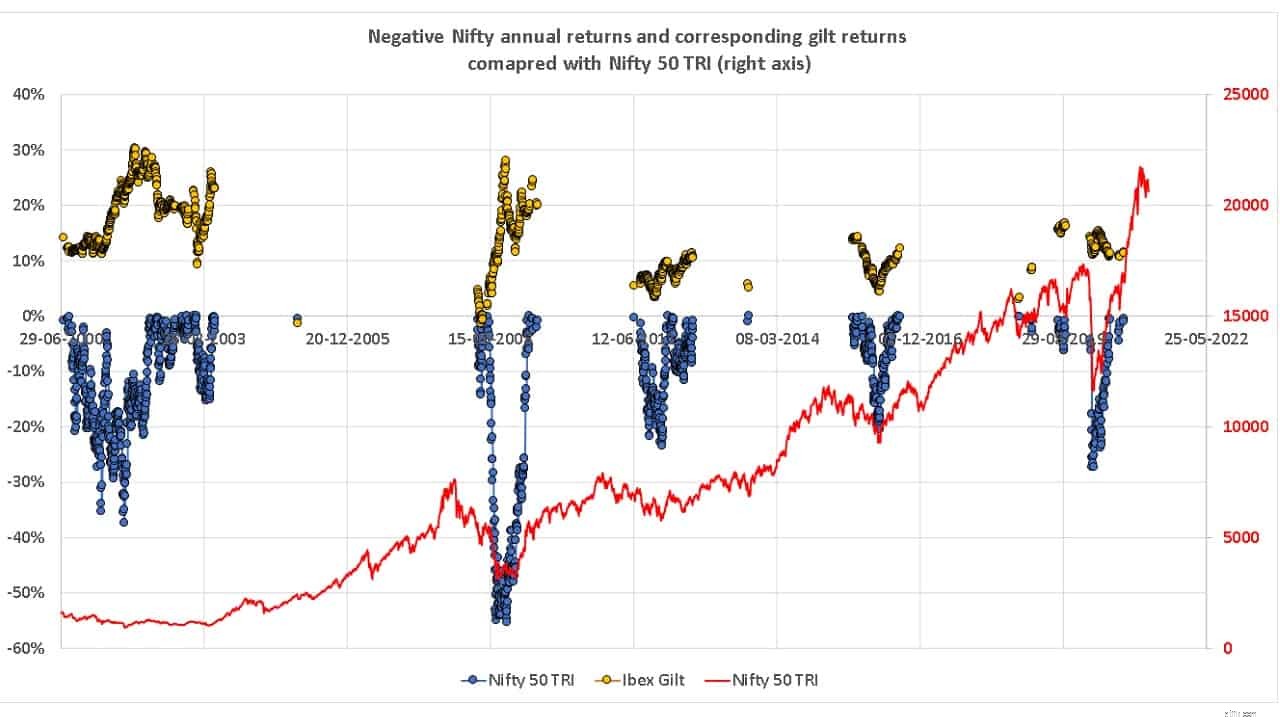

Ниже показана доходность 1Y позолоты (желтые точки), когда доходность Nifty 50 TRI отрицательная (синие точки). Обычно, когда рынок «падает», мы можем ожидать некоторой поддержки портфеля от свинок, но не каждый год. Это скопление точек является, по сути, одним событием перебалансировки для отдельного инвестора. Таким образом, за последние 22 года таких возможностей было всего 5–7.

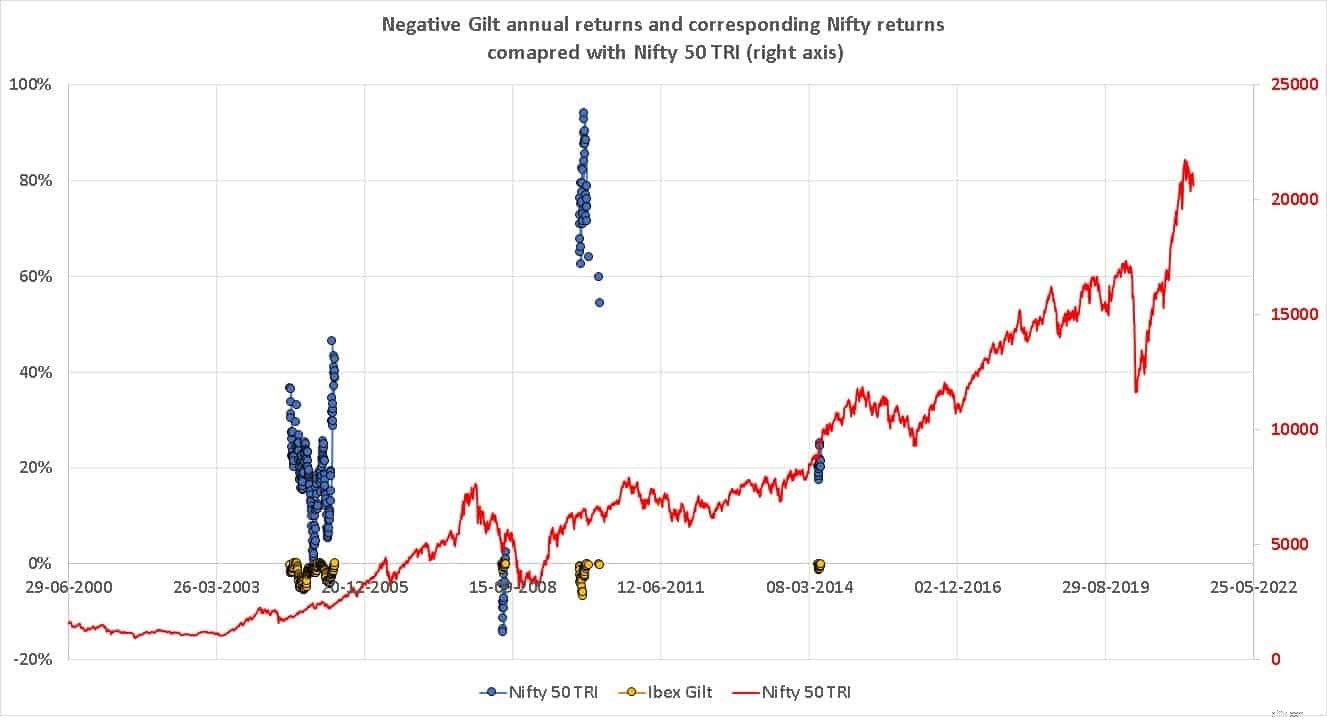

Наоборот, отрицательная доходность по ценным бумагам и положительная доходность по ценным бумагам случаются реже и случаются, когда доходность облигаций резко возрастает (цена существующих облигаций падает).

Таким образом, корреляция не идеальна, но вероятна во время сильных событий на рынке акций или облигаций. Это даст возможность изменить баланс между капиталом и капиталом (+ve Nifty и -ve годовой доход от золота) или между золотом и капиталом (+ve Gold и -ve Nifty). Только инвесторы, которые могут понять последствия такого дикого колебания доходности и инициировать ребалансировку, получат выгоду от инвестирования в ценные бумаги (или акции!). Теперь рассмотрим остальные вопросы от инвесторов.

Вопрос Роль / влияние управляющего фондом в фонде позолоты? О: Для 10-летних ценных бумаг с постоянным сроком погашения это не так много, поскольку срок владения облигациями портфеля всегда будет колебаться около 10 лет. Все обычные фонды ценных бумаг также являются фондами динамических облигаций. Некоторые будут агрессивно изменять средний срок погашения портфеля, а некоторые не так сильно. Таким образом, риск управляющего фондом в обычном золотом фонде довольно высок.

Вопрос Могут ли за один и тот же промежуток времени два фонда золотых свинок иметь разную доходность/риск? О: Вполне возможно по вышеуказанной причине.

Вопрос Как в долгосрочной перспективе обрабатывается/защищается риск процентной ставки в золотых фондах? О: Доходность долгового фонда возникает по двум причинам:начисление процентов и прирост капитала. Первая составляющая будет падать при снижении ставок в долгосрочной перспективе. Второй будет зависеть от рыночного спроса и предложения и более постоянен.

Вопрос . Если у нас есть целевая дата выкупа паев (например, 20 лет), будет ли она играть роль при выборе фонда? О: Запирать деньги на 20 лет, чтобы избежать волатильности NAV, — плохая идея.

Вопрос: Есть ли какая-либо корреляция между волатильностью капитала и фонда ценных бумаг? О: Ответил выше. В принципе да. На практике не так часто, как требует неосведомленный инвестор.

Вопрос . В долгосрочной перспективе, в чем преимущество фонда ценных бумаг перед ликвидным фондом (если мы не принимаем на себя кредитный риск в ликвидном фонде)? О: Доходность ликвидного фонда зависит только от начисления процентов. Таким образом, в долгосрочной перспективе фонд золотых ценных бумаг имеет разумные шансы превзойти фонд золотых ценных бумаг. Для инвесторов типа «покупай и держи» это происходит не всегда. Для тех, кто регулярно ребалансирует (и только они должны покупать ценные бумаги), выгода будет заключаться в лучшем управлении портфелем с ценными бумагами, чем с ликвидными фондами.

Вопрос: Если я смотрю на элемент долгосрочного долга в своем портфеле, что мне выбрать – фонд ценных бумаг или купить настоящие ценные бумаги? О: Если вам не нужен регулярный доход, никогда не покупайте облигации. В долгосрочной перспективе налог убьет прибыль.

Вопрос: Блеск против денежного рынка? О: Приведенные выше рассуждения в отношении ликвидных фондов также применимы к фондам денежного рынка.

Вопрос: Взаимосвязь между кривой доходности страны и волатильностью доходности по ценным бумагам/облигациям. По крайней мере, основные сведения о кривой доходности очень помогут, поскольку они предложат один важный способ оценить инфляционные ожидания инвесторов на будущее. О: Это будет хорошая статья (с небольшим количеством просмотров!), но все, что она может сделать, это помочь понять, как работает экономическая машина задним числом. В режиме реального времени нам придется спекулировать, и это не всегда получается. Было бы лучше придерживаться распределения активов и периодической перебалансировки, учитывая доходность, а не макроэкономические факторы.

Вопрос: 1. Что проверить в SID схемы MF, чтобы проверить, есть ли у фонда стратегия «покупай и держи» или стратегия оппортунистической торговли облигациями.2. Имеет ли значение количество ценных бумаг/активных активов в случае Gilt Funds3. Работает ли усреднение стоимости в рупиях с Gilt FundsA: 1:В следующей статье об этом будет подробно рассказано. Что касается тактического входа, см.: Можем ли мы инвестировать через SIP в взаимные фонды ценных бумаг в долгосрочной перспективе? 2:Это будет иметь значение для волатильности, но не так много с точки зрения риска концентрации или риска погашения. 3:о да! SIP будут работать достаточно хорошо: Можем ли мы инвестировать через SIP в паевые инвестиционные фонды на долгосрочной основе?Вопрос: Можно ли использовать фонд золотых ценных бумаг для ребалансировки портфеля с фондами акций для достижения желаемого уровня AA? О: Это должно быть основной целью инвестирования в фонды позолоты.Вопрос: Используем ли мы термин позолота только для государственных бумаг Индии? Есть ли какие-нибудь неиндийские варианты, на которые стоит обратить внимание? Кроме того, существуют ли какие-либо фонды краткосрочного кредитования? В основном, как долговой фонд с самым низким кредитным риском, возможным в краткосрочной перспективе (менее 5 лет). По сравнению, скажем, с PPF, которому 15+ лет. Кроме того, можно ли использовать NPS как таковой? Можно ли таким образом использовать NPS в качестве долгового фонда?

О: Свинки используются для любых государственных облигаций. Наши ставки одни из самых высоких, поэтому достаточно, если мы будем придерживаться Индии. Эксклюзивных краткосрочных фондов свинок не существует. NPS может использоваться в качестве резервного фонда, но только теми, для кого это обязательно, или теми, у кого есть стабильная работа, а взносы работодателя идут в NPS.

Вопрос: На какие цифры обратить внимание при выборе золотого фонда. Например, срок погашения, что посмотреть в облигациях, как интерпретировать облигации в портфеле. Я знаю, что есть старое видео на эту тему, но я хотел бы обновить его. О: Готовится подробная статья.

Вопрос: когда у него есть неэффективные FD и когда он превосходит их (особенно для 5+ лет FD). О: Мы проводим много анализов и приходим к такому выводу или заявляем, что «иногда инвестиционные фонды выигрывают у FD, а иногда нет. Как обстоят дела для нас, когда мы начнем инвестировать, неизвестно. Вот почему систематическое управление рисками имеет решающее значение как для собственного капитала, так и для ценных бумаг.

Вопрос: Может ли весь список долговых обязательств быть в золотом фонде? Если да, то как перебалансировать? Поскольку и акции, и ценные бумаги волатильны. О: Очень немногие инвесторы могут с этим справиться; весь их долг был в золотых фондах. В любом случае, у большинства из них будет какой-нибудь инструмент PPF, EPF, по крайней мере, до выхода на пенсию. Ликвидный фонд или фонд денежного рынка можно объединить с ценными бумагами (где это возможно) для обеспечения некоторой стабильности. Ребалансировка — это простая и понятная задача, если распределение активов четкое.

Вопрос: Если кто-то является государственным служащим и вносит вклад в NPS, есть ли смысл для него инвестировать в фонды золотых ценных бумаг?О: Да, если это требуется в портфолио.

Вопрос: Как использовать резервные фонды для пенсионного портфеля и можем ли мы использовать резервные фонды для ребалансировки портфеля? О: Как вы используете PPF или EPF или MF акций для выхода на пенсию? Таким же образом (см. также следующий вопрос). Как упоминалось выше, вы должны ребалансировать, если в вашем портфеле есть золотой фонд.

Вопрос: Фонд золотых ценных бумаг против фонда золотых ценных бумаг с постоянным сроком погашения 10 лет. Различия? и что выбрать? Почему и на что это повлияет, поскольку это будут долгосрочные инвестиции? О: Обычные фонды ценных бумаг также являются фондами динамических облигаций. Как правило, их волатильность будет ниже, но они будут подвержены риску управления фондом (управляющий может ошибиться в том, когда покупать долгосрочные облигации, а когда продавать).

Постоянный срок погашения 10 лет аналогичен индексному фонду, но волатильность будет высокой. Это строго для тех, кто может пережить волатильность и извлечь из этого выгоду.

Таким образом, инвесторы не должны бояться волатильности фонда позолоты, начните с малого через SIP, но с конкретным планом распределения активов. Одних инвестиций в акционерный капитал недостаточно. Волатильность лучше всего воспринимается не покупкой и ожиданием, а систематическим управлением рисками. То же самое относится и к золотым фондам. Те, кто не готов к этому, должны держаться подальше. Оба варианта будут иметь последствия.

Пожалуйста, помогите, если вы работаете с платным финансовым консультантом, приняв участие в этом опросе

Что такое Fund of Funds

Как рассчитывается доходность взаимных фондов

Налогообложение паевых инвестиционных фондов - как налогообложение доходов паевых инвестиционных фондов в И…

МФ с долевым участием слишком рискованны без каких-либо гарантий, почему я должен в них инвестировать?

Как классифицировать взаимные фонды с точки зрения их доходности?