Прямые планы взаимных фондов были введены с 1 января 2013 года. В этой статье мы перечисляем разницу в доходах между 8-летним SIP в прямом плане и обычным взаимным фондом. Опасаясь, что это нарушит продажи, SEBI до сих пор не переименовал «обычные планы» в то, чем они на самом деле являются:«комиссионные планы» — в них нет ничего «обычного».

Однако благодаря достижениям в области технологий прямые плановые активы медленно, но неуклонно увеличивались — почти 40% от общего объема отраслевых AUM, если мы посмотрим на средние активы под управлением (AAUM) за квартал с октября по декабрь 2020 г., представленные в AMFI (исключая ETF, у которых нет регулярных/прямых планов и внутреннего фонда средств). Отсюда вопли «прямой АУМ не липкий». Около 30 % всех прямых активов под управлением хранятся в ликвидных фондах и средствах овернайт (как правило, в институциональных деньгах).

Для тех, кто не знает, как работают обычные планы:каждый день до объявления СЧА, взаимные фонды вычитают свои расходы и комиссионные за продажи из обычного плана AUM. В прямом плане комиссия отсутствует, только расходы.

В следующий раз, когда продавец с гордостью заявит, что «они заплатили КУА за услуги, которые они предоставляют инвесторам», напомните ему, что КУА просто вычитают комиссионные из текущей рыночной стоимости инвестиций.

Хотя очевидно, что обычные планы будут стоить больше всего и окупятся меньше, реальной причиной отказа от обычных планов является связанный с этим конфликт интересов. Если нанятому вами человеку платит кто-то другой — из ваших денег, и вы не можете контролировать условия оплаты, то схема, мягко говоря, далека от идеальной.

Выбор перед инвестором достаточно прост:

Для этого исследования мы рассмотрели 266 схем. Полный набор данных можно получить по запросу. Здесь мы представляем некоторые результаты.

Наибольшая разница в доходах и инвестиционной стоимости была обнаружена для гибридного фонда акций HDFC. Однако , доступная в настоящее время СЧА представляет собой только скорректированную СЧА, учитывающую слияние схем в 2018 году. Цифры (см. ниже) значительно выше, чем у остальных, и поэтому не учитываются. Однако цифры для его двойника HDFC Balanced Advantage выглядят лучше.

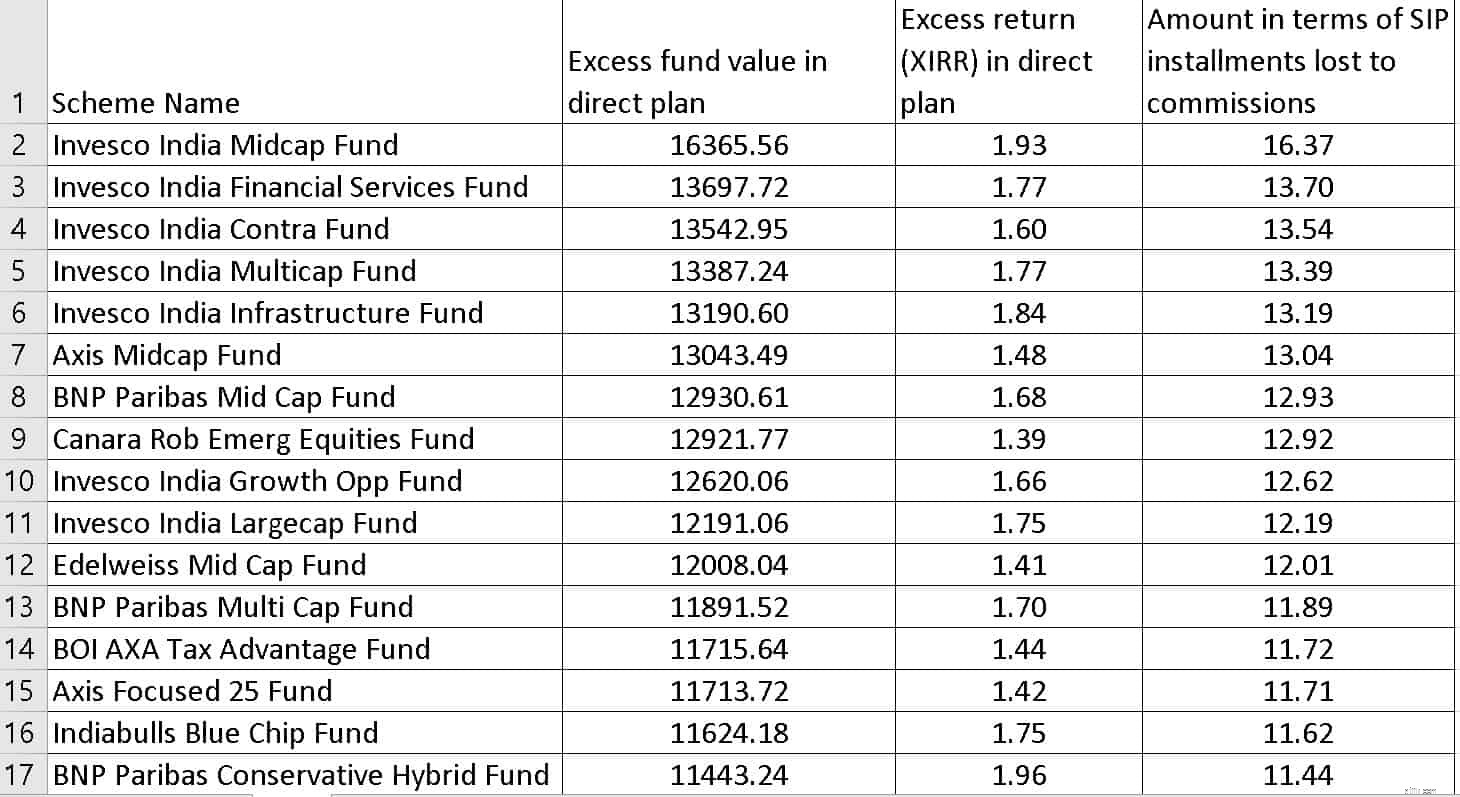

В таблице ниже показаны данные 15 «топовых» фондов. Если рупий. 1 000 в месяц SIP был запущен 1 января 2013 года, XIRR прямых инвестиций в план будет на 1,93 % выше, чем вложений в обычный план (см. изображение ниже, где показана разница в доходах).

Это может показаться не таким уж большим, но стоимость прямых инвестиций в план будет (16,37 x 1000) раз выше, чем обычные инвестиции в план для фонда Invesco Midcap (1-я запись ниже). То есть 16,37 месяца инвестиций теряются из-за комиссионных.

Название схемыСумма с точки зрения взносов SIP, потерянных из-за комиссийInvesco India Midcap Fund16,37Invesco India Financial Services Fund13,70Invesco India Contra Fund13,54Invesco India Multicap Fund13,39Invesco India Infrastructure Fund13,19Axis Midcap Fund13,04BNP Paribas Midcap Fund12,93Canara Rob Emerg Equities Fund12 0,92Invesco India Growth Opp Fund12,62Invesco India Largecap Fund12,19Edelweiss Mid Cap Fund12,01BNP Paribas Multi Cap Fund11,89BOI AXA Tax Advantage Fund11,72Axis Focused 25 Fund11,71Indiabulls Blue Chip Fund11,62На изображении ниже показана разница в возврате ЧИСТВНРД, а также фактическое значение.

Данные говорят сами за себя, а выбор очевиден.