Разочарование по поводу разнообразного активного управления фондами и необходимости перераспределения фондов привело к тому, что все больше и больше инвесторов рассматривают варианты инвестирования в индекс. Хотя это все еще меньшинство, это определенно здоровая тенденция к упрощению управления портфелем. Комбинация индексных фондов Nifty + Nifty Next 50 - отличный способ получить открытые позиции с высокой и средней капитализацией, но что является правильным сочетанием? Анализ.

Хотя SEBI определил 100 лучших акций по рыночной капитализации в свободном обращении как «вселенную с большой капитализацией», мы неоднократно указывали, что Nifty Next 50 НЕ является индексом с большой капитализацией! Это связано с большими затратами на удар по лестнице NIfty 100. См. Предупреждение! Даже акции с большой капитализацией недостаточно ликвидны! Сможете ли вы справиться с этим?

Хотя теперь у нас есть индексный фонд Nifty 100 - Axis Nifty 100 Index Fund Впечатляющий AUM, но дорого ли это? - это эквивалентно добавлению 10-20% Nifty Next 50 к Nifty 50. См .:Объедините фонды Nifty и Nifty Next 50 для создания больших портфелей индексов со средней капитализацией

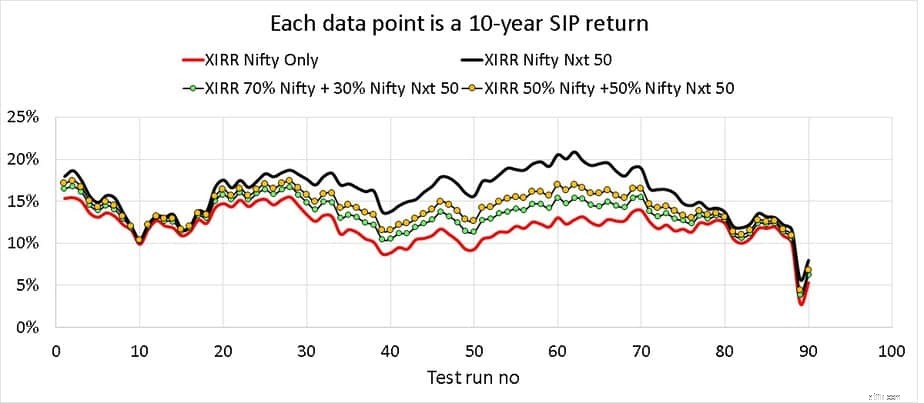

Те, кто хочет добавить больше Nifty Next 50 или любит свободу свободно балансировать между верхней и нижней половинами Nifty 100, могут предпочесть комбинацию из двух фондов.

Как указано в анализе стратегии 50% акций и 50% облигаций Бенджамина Грэма, не может быть оптимального сочетания при добавлении двух классов активов. Это как добавить красную краску к белой. Оттенок желательного розового - индивидуальный.

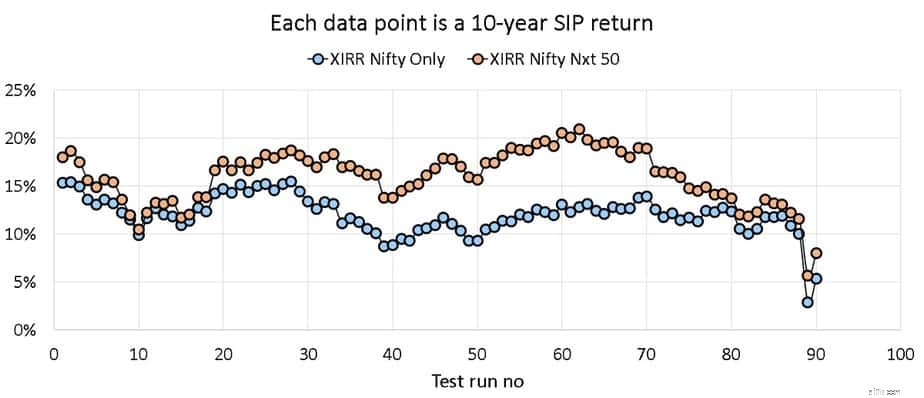

Кроме того, нам нужно немного изучить историю. Комбинированный SIP в обоих индексах может быть изучен только с декабря 2002 года. Это всего лишь 90 точек скользящей доходности за 10 лет.

Если мы сравним портфель, состоящий только из Nifty, и портфель, состоящий только из Nifty Next 50, заметим, что NN50 иногда значительно опережает результаты, но он падает до уровня Nifty. Забавно, что такой очень волатильный индекс, как NN50, превзошел N50 во время краха рынка в феврале-марте 2020 года! Это показатель того, насколько переоценен Nifty:крах рынка разрушает двухлетний дисбаланс между индексными акциями

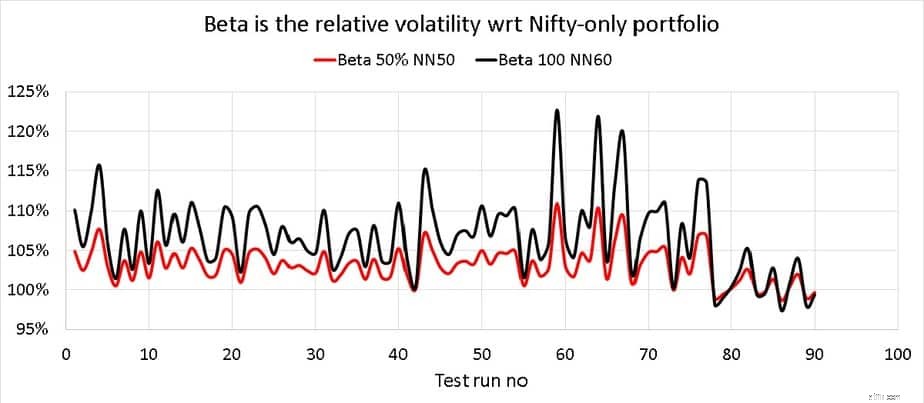

Это не должно использоваться в качестве индикатора, чтобы переборщить с выделением NN50. Просадка портфеля здесь не показана, и простого анализа движения цены NN50 достаточно, чтобы указать, что она может сильно упасть.

Из приведенной выше даты должно быть ясно, что постепенное добавление NN50 к N50 только увеличит прибыль за исследуемый период времени . (не указывает на будущие результаты)

Это относительная волатильность портфелей 100% NN50 и 50% NN50 + 50% N50 по сравнению с портфелем, состоящим только из Nifty. Измеряется месячная волатильность за 10-летний период.

Портфель 100% NN50 был почти на 25% более волатильным, чем портфель 100% N50. При инвестировании при добавлении NN50 следует ожидать как минимум эту избыточную волатильность и могут соответствующим образом взвесить ее собственными рисками.

Обратите внимание, что эти портфели ежегодно подвергались ребалансировке, и соответствующие налоги и нагрузки не учитывались. Систематическая ребалансировка имеет решающее значение для снижения риска.