Предположим, у вас есть SIP, работающий во взаимном фонде. Ваш друг запускает SIP в том же фонде шесть месяцев спустя. Через 2-3 года вы сравниваете доходность и удивляетесь огромной разнице. Это рынки капитала для вас. Мы объясним, почему это происходит, на подробном примере и что мы можем с этим поделать. Этот пост представляет собой расширенный анализ предыдущего исследования:«Слепые и взаимный фонд»!

Основная цель этой статьи — указать, что неправильно ожидать какой-либо целевой прибыли от инвестиций SIP или взаимных фондов в течение любого периода времени. Волатильность доходности слишком высока. Хотя в этом исследовании мы будем рассматривать фонд DSP с малой капитализацией и пятилетнюю продолжительность, результаты не меняются ни для какой другой категории (см. пример с большой капитализацией в приведенной выше ссылке) и для любой продолжительности:Усреднение стоимости в долларах, также известное как SIP-анализ S&P. 500 и BSE Sensex. Важно иметь в виду, что индийские рынки достаточно молоды и периодов для изучения 15, 20, 25, 30-летних периодов недостаточно. Диапазон доходности, наблюдаемый в долгосрочных исследованиях, невелик не потому, что продолжительность достаточно велика, а потому, что точек данных недостаточно. Важно никогда не забывать об этом.

Пример 1. 15 SIPS, запущенных с разницей в месяц, и сравнение в один и тот же день

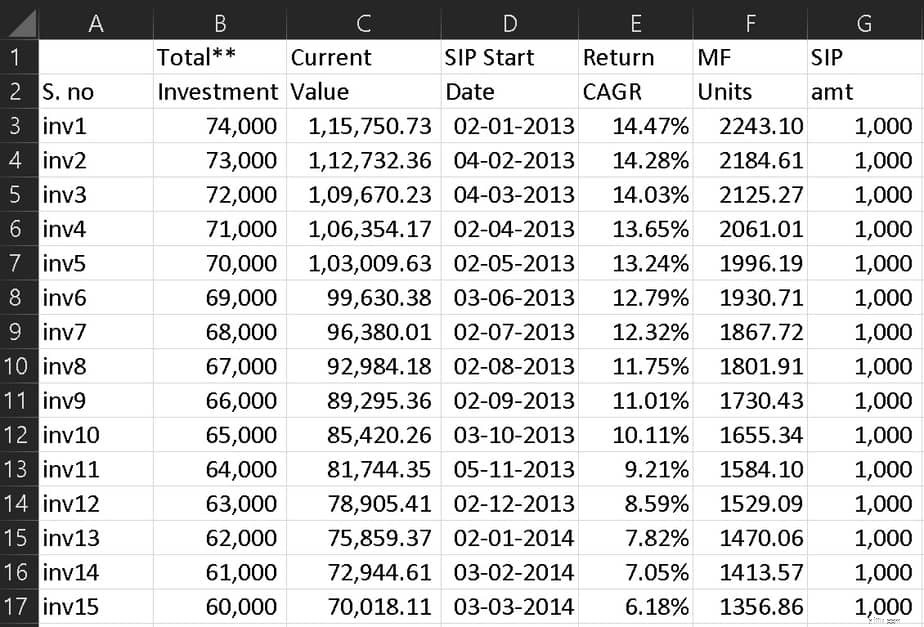

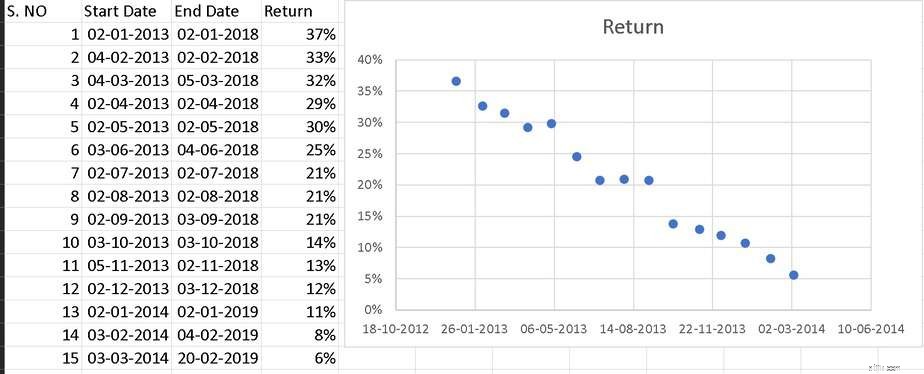

Давайте рассмотрим 15 SIP в DSP Small Cap (Micro Cap) Fund, запущенных в период с января 2013 г. по апрель 2014 г. с интервалом в один месяц, и сравним доходность в феврале 2019 г. (анализ был проведен тогда. Основные результаты будут одинаковыми независимо от даты окончания). Мы сводим в таблицу общую сумму инвестиций, текущую стоимость и доходность ниже. Обратите внимание, что каждый последующий SIP имеет меньшую отдачу. На самом деле, последние два SIP имеют примерно половину отдачи от первых двух! Мы называем это риском последовательности возвратов. или удачное время . Это означает, что важно, когда вы запускаете SIP!

Вы можете сказать, что продолжительность инвестиций немного отличается, и, следовательно, вложенные суммы могут изменить доходность. Не совсем. На рисунке ниже видно, что две разные суммы SIP в течение одной и той же продолжительности приводят к разным значениям инвестиций, но к одинаковому доходу. Здесь под CAGR я имею в виду XIRR. Если вы не понимаете разницы, обратитесь к статье CAGR vs XIRR:понимание годовой доходности

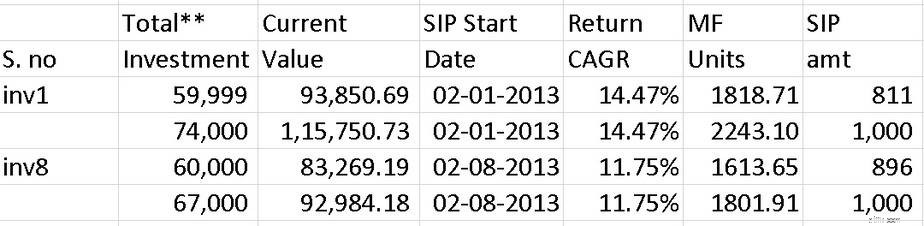

Вот как меняется доходность при изменении месяца запуска SIP. Естественно, мы рассматриваем лишь небольшой кусочек истории. Мы расширим это ниже.

Net мы показываем 15-месячное окно, в течение которого были запущены SIP. Сразу должно быть понятно, почему падает доходность. Это еще раз наглядно демонстрирует тот факт, что SIP не снижают риск и не увеличивают прибыль!

Пример 2:15 SIPS в начале с интервалом в месяц и сравнение с интервалом в месяц

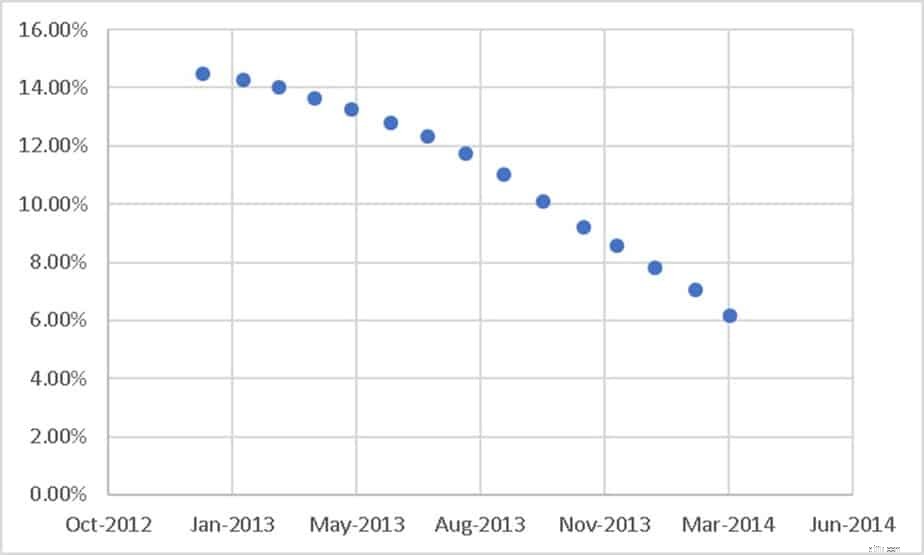

Вместо того, чтобы сравнивать SIP на одну и ту же дату, мы могли бы провести анализ скользящей доходности. То есть продолжительность одинакова =пять лет, а даты начала и окончания отстоят друг от друга на один месяц, как показано ниже. Обратите внимание, что спред доходности здесь равен 6X!!

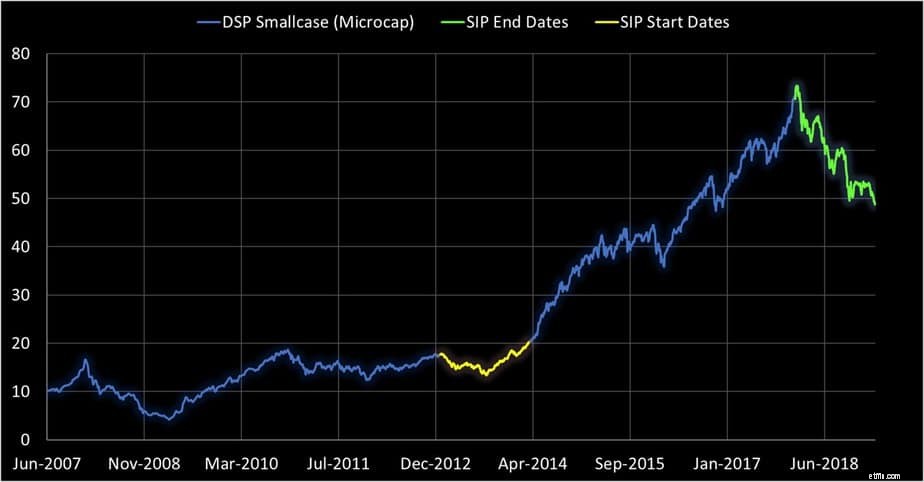

Даты начала и окончания показаны ниже в истории NAV.

Даты начала и окончания показаны ниже в истории NAV.

Сразу должно быть понятно, почему такая огромная разница в отдаче между 1-м SIP и 15-м SIP!

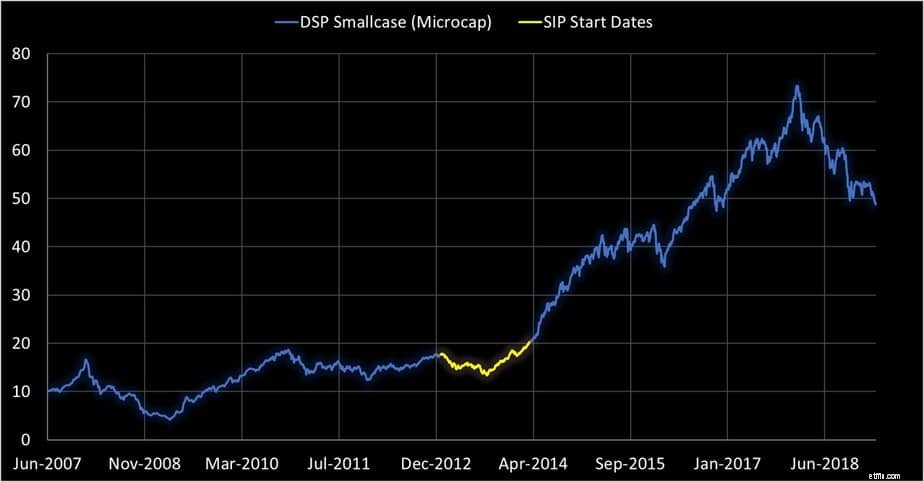

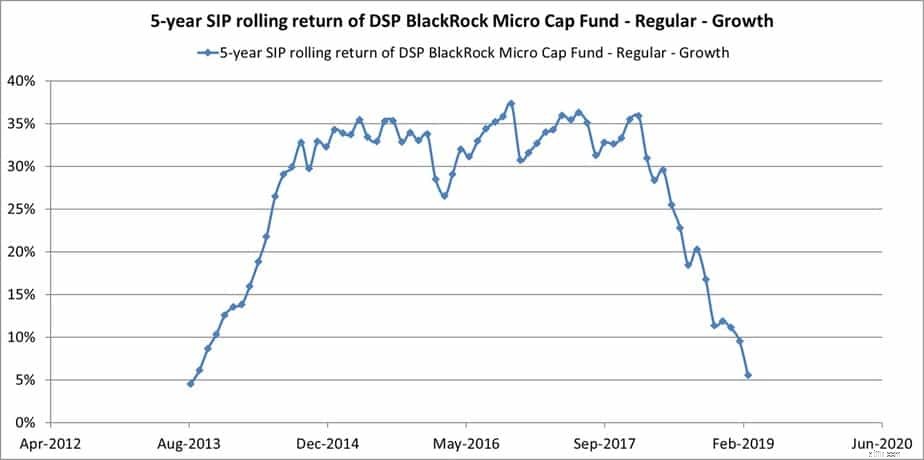

Полные скользящие данные о доходах SIP (5 лет) для DSP Small Cap Fund

Это забавный узор с перевернутой чашкой . Люди, которые не могут поверить в такие колебания доходности SIP, предполагают, что волатильность уменьшится, если рассматривать более длительные периоды. Да, он будет, однако он не упадет настолько, чтобы вы могли ожидать X% или y% в течение 10 лет из 15. См. Усреднение долларовой стоимости, также известное как SIP-анализ S&P 500 и BSE Sensex. Волатильность фондового рынка никогда не утихает!

Это забавный узор с перевернутой чашкой . Люди, которые не могут поверить в такие колебания доходности SIP, предполагают, что волатильность уменьшится, если рассматривать более длительные периоды. Да, он будет, однако он не упадет настолько, чтобы вы могли ожидать X% или y% в течение 10 лет из 15. См. Усреднение долларовой стоимости, также известное как SIP-анализ S&P 500 и BSE Sensex. Волатильность фондового рынка никогда не утихает!

Какое же решение?

Не имеют целевой доходности. Имейте целевой корпус, основанный на четкой цели, четком распределении активов (которое меняется со временем) и придерживайтесь его. Как показано в этом исследовании: Как снизить риск в инвестиционном портфеле — это работает, независимо от последовательности доходов! Еще более эффективные методы до и после выхода на пенсию обсуждаются в лекциях по управлению портфелем на основе целей.

SIP =систематическое инвестирование. То есть должна быть система. Инвестирование каждый месяц в один и тот же день — это автоматизация. Не система, не план. Проснись и почувствуй запах кофе!

См. также: Не ждите прибыли от SIP взаимных фондов! Сделайте это вместо этого! (см. видео ниже)

https://www.youtube.com/watch?v=Kf-HuFGsRV8 https://www.youtube.com/watch?v=zi8GCi7aEpM