1 января 2019 года исполняется шестая годовщина введения взаимных фондов прямого плана (где комиссии не снимаются ежедневно с вложенной стоимости до публикации NAV). Это возвраты и корпус, потерянные из-за комиссий, если не перейти с обычных планов (где комиссии убраны) на прямые. Пожалуйста, покажите это своим друзьям, которые все еще считают, что банку или «консультанту» платит кто-то другой.

Примечание для дистрибьюторов взаимных фондов :Пожалуйста, не тратьте время на чтение этой статьи и не волнуйтесь по этому поводу. Эта статья или ваш гнев по этому поводу не повлияют на прямой план АУМ. Если вы отреагируете, это только сделает статью популярной и сделает меня более решительным. Здоровья!

Раньше я публиковал отчеты о годовщинах прямого плана до 2017 года. См. Прямой взаимный фонд и обычный взаимный фонд:отчет об эффективности за 2017 год, но в 2018 году был сделан перерыв. Этот пост вдохновлен прекрасной статьей зарегистрированного советника по инвестициям SEBI Авинаша Лютрии в Кен , Чрезмерные ежегодные сборы и комиссии дистрибьюторам наносят ущерб индийским инвесторам взаимных фондов. Решение есть, но не ждите, что местный дистрибьютор расскажет вам о нем (для чтения требуется оплата, но бесплатная регистрация позволяет прочитать резюме из 200 слов)

На мой взгляд, структура комиссии в паевых инвестиционных фондах является мошеннической, и виновником является SEBI. Они позволили КУА и продавцу создать у инвестора впечатление, что комиссионные поступают из прибыли, а не из правды:прибыль КУА и комиссионные являются разными составляющими общего коэффициента расходов. Каждый день КУА вычитает три компонента из текущей стоимости наших инвестиций по регулярному плану:их прибыль, их расходы и комиссионные, подлежащие выплате. Повторяйте каждый день, независимо от того, инвестируете ли вы снова, независимо от того, движется ли рынок вверх или вниз.

Нет прозрачности в расчете комиссии. Одного раскрытия комиссии недостаточно. Знание того, как он вычитается, имеет важное значение, и никто, включая SEBI и средства массовой информации, не делает достаточно.

Как я утверждал в этой статье в журнале Economic Times, следовые комиссии должны быть запрещены и заменены входной нагрузкой. Итак, если я инвестирую рупий. 100 рупий. 98 инвестируется и рупий. 2 выплачивается в качестве комиссионных. Инвестору это ясно с самого начала. Это правильный способ оплаты авансовых комиссий (AMC могут платить авансовые комиссии дистрибьюторам на SIP и позже корректировать их в своих книгах). Свиньи могут улететь до того, как это произойдет.

Есть две проблемы, связанные с соотношением общих расходов взаимных фондов. Одну мы обсуждали выше. Второе я связываю с прибыльной составляющей КУА, и на это трудно указать. Все согласятся, что происходит что-то подозрительное, но трудно что-либо доказать. Я, со своей стороны, попытался с помощью друга:Соотношение расходов взаимных фондов:прямой план против обычного плана. Одно из подозрений заключается в том, что КУА используют взаимозаменяемость компонентов соотношения расходов в своих интересах и в интересах дистрибьюторов. Однако в 2018 году это было удалено, и для многих схем разрыв между обычным планом и прямым планом увеличился.

Однако предстоит пройти долгий путь, прежде чем инвесторы поймут, за что они платят. Пока прибыль AMC зависит от продажников (как объясняет Авинаш), это никогда не произойдет внезапно. Остается только надеяться, что мы движемся в правильном направлении.

Прежде чем мы начнем, давайте ответим на часто задаваемые вопросы

Ни один. Никто. На дворе 2019 год, пора развивать мозги.

Всем, кто хочет инвестировать во взаимный фонд.

Да, и что? Если вы думаете, что меньшие единицы означают меньший корпус и меньшую доходность, ваше понимание того, как работают взаимные фонды, «меньше». Если вам нужны цифры, ждите сообщения об этом. Позвольте мне высушить эту тему!

Ваше понимание того, как небольшие различия со временем становятся огромными, также «меньше». Если вы используете шестилетние данные, представленные ниже, и экстраполируете, это может помочь.

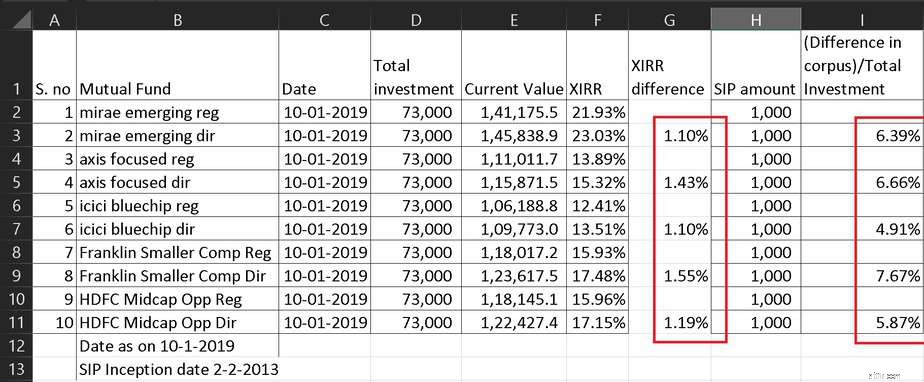

Используя финансовую цель freefincal и трекер взаимных фондов, можно легко вычислить это:

Я надеюсь, что эти цифры дают достаточно доказательств того, почему вам следует переключиться. Если вы продолжаете инвестировать в фонд обычного плана на 10 лет. вы потеряете 10% ваших инвестиций на комиссии. По крайней мере, долгосрочный налог на прирост капитала на капитал имеет не облагаемый налогом порог в 1 лакх до применения 10% налога на прирост . Пожалуйста, поймите, что эти 10% (~ 1% в год) применяются ко всей инвестированной сумме.

Хотите помочь в переключении? Прочтите:Как инвестировать или перейти на планы прямых взаимных фондов

Источник:Исследование стоимости. Полный набор данных всех представленных списков доступен в виде файла Excel ниже.

Разница ER =TER (обычный план) – TER (прямой план)

FundER Difference %IDFC Core Equity Fund – прямой план2.14Tata India Consumer Fund – обычный план1.68Mirae Asset Tax Saving Fund – обычный план1.68Axis Multicap Fund – обычный план1.66Tata Multicap Fund – обычный план1.48Axis Focused 25 Fund – прямой план1. 47IDFC Multi Cap Fund — Прямой план1.47HDFC Фонд малой капитализации — Стандартный план1.45Tata Фонд крупной и средней капитализации — Стандартный план1.43Invesco India Growth Opportunities Fund1.4Axis Bluechip Fund — Прямой план1.4 Mirae Asset Emerging Bluechip Fund — Стандартный план1.39Axis Midcap Фонд – прямой план1.38HDFC Capital Builder Value Fund – прямой план1.35Kotak Emerging Equity Scheme Обычный план1.34Franklin Build India Fund – прямой план1.34L&T Emerging Businesses Fund – прямой план1.31ICICI Prudential Pharma Healthcare and Diagnostics (PHD) Fund – прямой план1 .28ICICI Prudential Manufacture in India Fund – Прямой план1.28 IDFC Focused Equity Fund – Прямой план1.24Далее разница в доходах между обычным планом и фондом прямого плана представлена с использованием таблиц исследования стоимости.

Разница в 3 года =Возврат SIP за 3 года (Прямой план) – Возврат SIP за 3 года (Обычный план). Здесь 3Y =последние три года.

Fund3Y Difference %Tata India Consumer Fund — обычный план2.07Invesco India Financial Services Fund — прямой план2.07Tata Digital India Fund — обычный план2.01Invesco India Mid Cap Fund — прямой план2Invesco India Largecap Fund — прямой план1.96Tata Banking and Financial Services Fund — Обычный план1.96Invesco India Infrastructure Fund – прямой план1.94Tata Resources &Energy Fund – обычный план1.9Indiabulls Value Discovery Fund – обычный план1.89DHFL Pramerica Diversified Equity Fund – обычный план1.89DHFL Pramerica Long Term Equity Fund – обычный план1.87IDBI India Top 100 Equity Fund — прямой план1.86IDFC Focused Equity Fund — обычный план1.86Indiabulls Bluechip Fund — прямой план1.83Invesco India Multicap Fund — прямой план1.83BNP Paribas Multi Cap Fund — прямой план1.82Essel Large &Midcap Fund — прямой план1.82Invesco India Налоговый план — прямой план1.82IDBI Equity Advantage Fund — обычный план1.81Invesco India Growth Opportunities Fund — прямой план1.8Разница в 1 год =возврат SIP за 1 год (прямой план) – возврат SIP за 1 год (обычный план). Здесь 1Y =последний год.

Fund1Y Difference %IDBI Focused 30 Equity Fund – обычный план2.33IDBI Small Cap Fund – обычный план2.28Mahindra Mutual Fund Badhat Yojana – обычный план2.12Mahindra Mutual Fund Kar Bachat Yojana – обычный план1.96Tata India Pharma &HealthCare Fund – обычный план1.86DHFL Pramerica Diversified Equity Fund – Стандартный план1.82DHFL Pramerica Long Term Equity Fund – Стандартный план1.81IDBI Midcap Fund – Стандартный план1.77Invesco India Financial Services Fund – Прямой план1.75IDBI India Top 100 Equity Fund – Прямой план1.74Invesco India Mid Cap Fund – Прямой план1.71Essel Long Term Advantage Fund — прямой план1.7Axis Multicap Fund — обычный план1.69Invesco India Largecap Fund — прямой план1.69Tata Digital India Fund — обычный план1.68Tata Banking and Financial Services Fund — обычный план1.65Essel Large &Midcap Fund – Прямой план1.65DHFL Pramerica Global Equity Opportunities Fund – Прямой план1.64Tata India Consumer Fund – Обычный план1.6IDBI Equity Advantage Fund – Обычный план1.57Разница в 5 лет =возврат SIP за 5 лет (прямой план) – возврат SIP за 5 лет (обычный план). Здесь 5Y =последние пять лет.

Разница в фонде5YInvesco India Mid Cap Fund — прямой план2,09Invesco India Financial Services Fund — прямой план2,08Invesco India Infrastructure Fund — прямой план1,99Invesco India Largecap Fund — прямой план1,96Invesco India Multicap Fund — прямой план1,92Indiabulls Bluechip Fund — прямой план1. 89Invesco India Growth Opportunities Fund – прямой план1.89Invesco India Tax Plan – прямой план1.88BNP Paribas Multi Cap Fund – прямой план1.86Invesco India PSU Equity Fund – прямой план1.85Kotak Infrastructure and Economic Reform Fund – стандартный план – прямой план1.82Invesco India Contra Fund — прямой план1.79IDFC Focused Equity Fund — обычный план1.78BNP Paribas Midcap Fund — прямой план1.77IDFC Core Equity Fund — обычный план1.74IDFC Infrastructure Fund — обычный план1.73Tata Large Cap Fund — обычный план1.71Kotak India EQ Contra Fund – Обычный план1,68DHFL Pramerica Large Cap Fund – Прямой план1,67Tata Large &Mid Cap Fund – Обычный план1,62Разница в 3 года =Возврат SIP за 3 года (Прямой план) – Возврат SIP за 3 года (Обычный план). Здесь 4Y =последние три года.

Разница в Fund3YГибридный фонд акций Mirae Asset — обычный план1,93Гибридный фонд акций Baroda — прямой план1,58Гибридный фонд Reliance Equity — прямой план1,55Гибридный фонд Sundaram Equity — обычный план1,53Гибридный фонд Kotak Equity — обычный план1,48LIC MF Equity Hybrid Fund — прямой план1 .48Tata Hybrid Equity Fund — Regular Plan1.48DHFL Pramerica Hybrid Equity Fund — Direct Plan1.47Franklin India Equity Hybrid Fund — Direct Direct – Умеренный план – Обычный план1.35Principal Hybrid Equity Fund – Прямой план1.33Aditya Birla Sun Life Equity Hybrid '95 Fund – Прямой план1.29LIC MF Unit Linked Insurance – Прямой план1.29DSP Equity &Bond Fund – Прямой план1.19L&T Hybrid Equity Fund – Прямой план1.15Детский подарочный фонд HDFC – Прямой план1.13Гибридный фонд акций SBI – Прямой план1.12ICICI Prudential Child Care Fund – Подарочный план – Прямой план0.93Разница в 1 год =возврат SIP за 1 год (прямой план) – возврат SIP за 1 год (обычный план). Здесь 1Y =последний год.

Fund1Y DifferenceIDBI Hybrid Equity Fund – Regular Plan1.81HDFC Пенсионный сберегательный фонд – Hybrid Equity Plan – Regular Plan1.61Sundaram Equity Hybrid Fund – Regular Plan1.61Mirae Asset Hybrid Equity Fund – Regular Plan1.58BNP Paribas Substantial Equity Hybrid Fund – Regular Plan1.56Tata Hybrid Фонд акций — обычный план1.52Гибридный фонд акций IDFC — обычный план1.49Гибридный фонд акций MF LIC — прямой план1.31Гибридный фонд акций Canara Robeco — обычный план1.29Гибридный фонд акций Baroda — прямой план1.26Пенсионный сберегательный фонд Tata — умеренный план — обычный план1 .25DHFL Pramerica Hybrid Equity Fund — Direct Plan1.23LIC MF Unit Linked Insurance — Direct Plan1.18Franklin India Equity Hybrid Fund — Direct Direct – Прямой план1.09HDFC Children's Gift Fund – Прямой план1.06DSP Equity &Bond Fund – Прямой план1HDFC Hybrid Equity Fund – Прямой план0.99Разница в 5 лет =возврат SIP за 5 лет (прямой план) – возврат SIP за 5 лет (обычный план). Здесь 5Y =последние пять лет.

Разница в фонде5YГибридный фонд акций Kotak — Обычный план1,55Гибридный фонд акций Baroda — Прямой план1,51Гибридный фонд акций Franklin India — Прямой план1,49Гибридный фонд Reliance Equity — Прямой план1,49DHFL Гибридный фонд акций Pramerica — Прямой план1,48Пенсионный сберегательный фонд Tata — Умеренный план – Обычный план1.45ICICI Prudential Equity &Debt Fund – Прямой план1.44Aditya Birla Sun Life Equity Hybrid '95 Fund – Прямой план1.32Canara Robeco Equity Hybrid Fund – Обычный план1.28LIC MF Equity Hybrid Fund – Прямой план1.27Principal Hybrid Equity Fund – Прямой план1.22Tata Hybrid Equity Fund — Стандартный план1.2L&T Hybrid Equity Fund — Прямой план1.2SBI Гибридный фонд акций — Прямой план1.19Sundaram Equity Hybrid Fund — Стандартный план1.17LIC MF Unit Linked Insurance — Прямой план1.14DSP Equity &Bond Fund — Прямой план1.14HDFC Children's Gift Fund – Прямой план1.05ICICI Prudential Child Care Fund – Подарочный план – Прямой план0.94HDFC Hybrid Equity Fund – Прямой план0.81Загрузите полный набор данных:298 фондов акций и 66 агрессивных гибридных фондов

Вы прокручивали так далеко вниз? Тогда покажи мне доказательство того, что ты это сделал! Прокомментируйте ниже или напишите в Твиттере @freefcal, что такое (22x 10) +2 = ?

Как переключить паевые инвестиционные фонды с обычного плана на прямой в режиме демата?

5 умных способов оптимизации доходности паевых инвестиционных фондов

Какие взаимные фонды прямых инвестиций предпочитают инвесторы?

Какие категории взаимных фондов используют розничные инвесторы? Отчет АМФИ

Сравнение доходности активных взаимных фондов с большой капитализацией и Nifty SIP