Быстрая викторина - Ожидаете ли вы, что денежные средства будут удерживать Hindustan Unilever Limited (HUL)?

Вот факт. В то время как акция HUL достигает ошеломляющих высот за всю жизнь, ни один фонд стоимости не удерживает ее.

За последние несколько лет мы рассмотрели несколько фондов с помощью функции Fundstory. Идея заключалась в том, чтобы помочь вам увидеть другую сторону схем паевых инвестиционных фондов - помимо рейтингов и показателей эффективности.

Это хорошее время, чтобы еще раз подвести итоги этих фондов, в первую очередь тех, которые относятся к стоимостной категории. Имейте в виду, что ценность как категория была формализована SEBI только в 2018 году. Что интересно, некоторые фонды, которые мы рассмотрели, выбрали именно эту категорию.

Приступим.

Во-первых, посмотрите на изображение ниже, чтобы получить краткий обзор категории стоимостных фондов.

Давайте подробно рассмотрим некоторые фонды, которые привлекают ваше внимание и деньги.

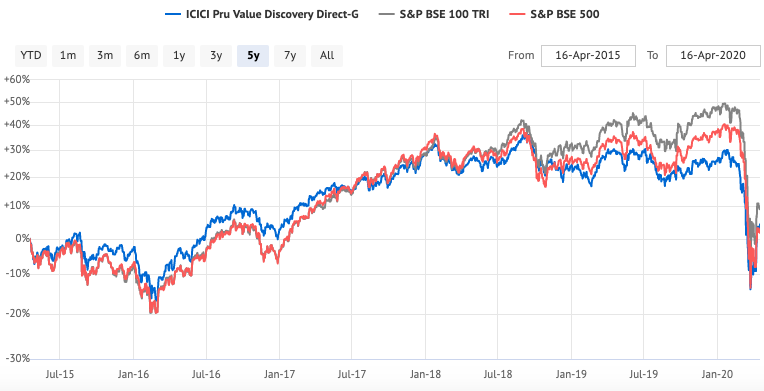

Самым крупным фондом в этой сфере по-прежнему является ICICI Prudential Value Discovery Fund. Он стал лидером оригинального аватара средней капитализации. В 2014–2015 годах он начал преобразовываться в фонд с множественной капитализацией.

Почему? Учитывая его размер, который в то время был аналогичен нынешнему, фонду было трудно получить адекватные возможности в сфере средней и малой капитализации. Он также должен был включать в себя большие заглавные буквы.

Мы тогда предупреждали, что работа фонда будет приглушенной, и это оказалось правдой. После изменения фонд сильно пострадал. Он продолжал получать прибыль из-за недавнего влияния результатов деятельности на его численность и умы инвесторов.

Начали возникать вопросы и по его работоспособности. Он не такой тяжелый, как раньше. Показатель AUM, скорректированный на недавнее падение, также снизился.

Фонд уже отставал, и во время недавней коррекции в марте 2020 года он упал еще на 30% +.

Благодаря ориентации на фармацевтический сектор, его второй по величине риск после финансовых вложений, фонд немного поправился, в настоящее время - 20% (и, вероятно, лучший), чтобы показать результаты за год.

У фонда один из самых больших коэффициентов расходов - 1,39% для прямого плана, и это тоже при его размере AUM. Инвесторы терпят многое.

Как фонд стоимости, он продолжает отражать портфель, соответствующий мандату. Следующие пару лет покажут, останется ли фонд достойным инвестиционным предложением. Произошел фальстарт (когда он был изменен на несколько ограничений), но он все еще может окупиться.

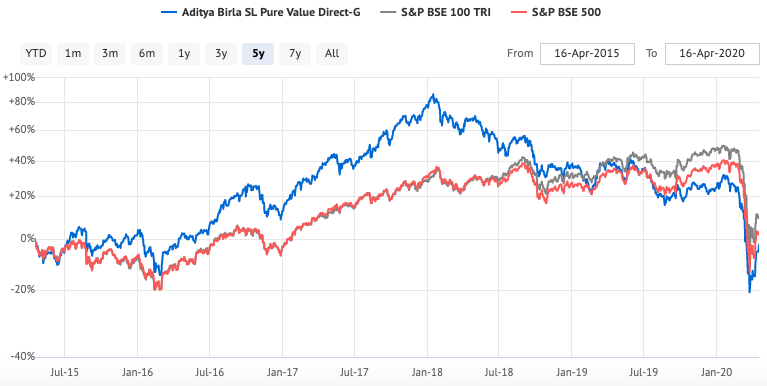

Aditya Birla Sun Life Pure Value Fund - еще один ценный фонд, который привлек к себе чрезмерное внимание после его невероятных результатов в 2014-15 годах. Как фонд со средней и малой капитализацией, он пользовался вниманием и приносил пользу в течение довольно долгого времени. Деньги инвестора последовали.

Начиная с 2018 года, ситуация резко изменилась. У компаний со средней и малой капитализацией была бурная фаза, которая отразилась на доходности фонда.

В ходе коррекции в марте 2020 года он получил худшую просадку за год на уровне -42%.

63% фонда по-прежнему приходится на долю компаний со средней и малой капитализацией, а наибольшая доля приходится на сектор здравоохранения (фармацевтика и лекарственные препараты). Боль от этого может длиться дольше, благодаря рыночной капитализации.

Со времени нашего последнего обзора коэффициент расходов фонда существенно снизился. Неясно, является ли это покаянием или попыткой создать положительное восприятие.

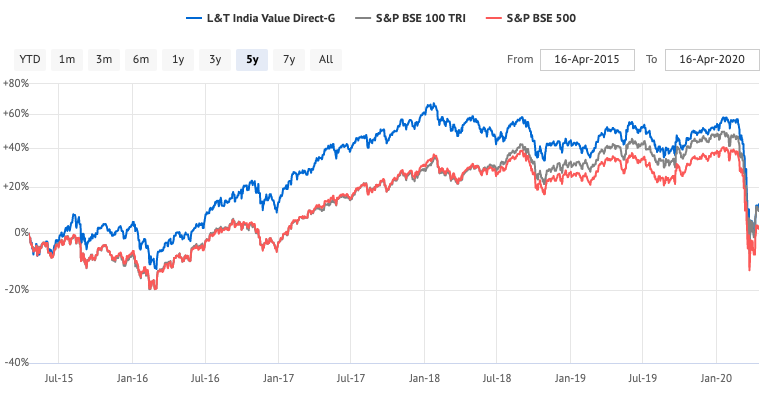

Когда мы в последний раз проверяли L&T India Value Fund, он претерпел несколько изменений в праве собственности, но это не позволило отразиться на том, как он работает.

Фонд придерживается своего мандата и стиля как фонд с большой и средней капитализацией с большой капитализацией, которая в настоящее время составляет 57% от портфеля.

Он, конечно, выиграл от подъема рынка в 2014-2015 годах, но ему также удалось удержаться над водой после этого, даже после 2018 года.

В результате коррекции в марте 2020 года он упал на 35% (просадка на 1 год), но благодаря исключительной прибыли, которую он добился ранее, он немного выше, чем другие фонды.

Коэффициент расходов фонда сейчас составляет 0,91%, что существенно ниже 1,41% несколькими годами ранее.

Основные позиции фонда - это финансы, строительство и энергетика. Это не похоже на то, что поможет ему в ближайшее время восстановиться.

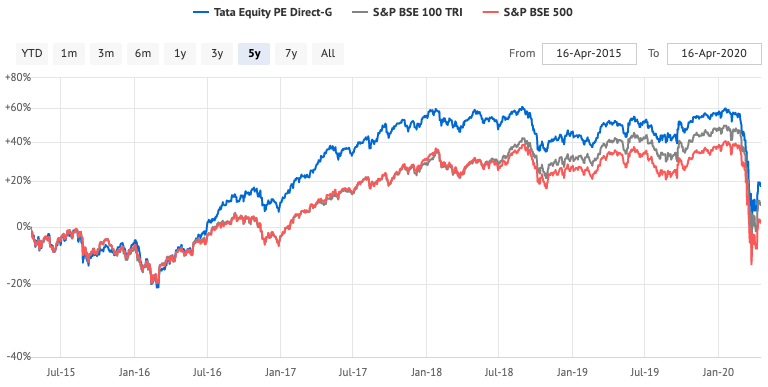

Одним из самых больших сюрпризов в этой категории является фонд Tata Equity P / E. Я списал со счетов Tata Mutual Fund за бездумные запуски схемы и почти ничего не показываю для выполнения. Но этот фонд сделал себя заметным.

Несколько лет назад фонд был полностью отстающим, и инвесторы его не интересовали. С 2016 по 2017 год он показал признаки подъема. Ставки фонда, в частности, с большой и средней капитализацией, окупились.

Это интересно совпадает с приходом нового управляющего фондом Сонама Удаси. Мы не уверены, действует ли здесь эффект звездного менеджера.

Фонд привлек инвесторов, как пчелы к меду, и он значительно вырос в размерах. Текущий AUM близок к рупий. 3500 крор, 3-е место в категории.

Фонд управляет целевым портфелем с текущим количеством акций, равным всего 36. Это преимущественно акции с большой капитализацией с некоторым распределением средней капитализации.

Во время недавней коррекции в марте 2020 года у фонда была худшая просадка за год -33,5%.

Коэффициент расходов фонда составляет 0,44%, что делает его более конкурентоспособным по сравнению с аналогами. С учетом текущих основных рисков в финансах, энергетике, автомобилестроении и FMCG, похоже, что фонд собирается пережить кризис.

Вложение стоимости может быть коварным. Он игнорирует акции, цена которых превышает их внутреннюю стоимость (например, HUL).

Фонд стоимости продолжает падать, так как индекс пролетает мимо, не отдавая должное владениям фонда. По мере того, как это происходит, инвесторы теряют терпение и уходят только для того, чтобы вернуться, когда запасы активов изменились и новые цифры выглядят хорошо. Единственное отличие состоит в том, что к терпению снова потребуются новые силы.

Цикл повторяется, поскольку денежные средства не получают достаточной оценки.

Заявление об ограничении ответственности :Ни один из вышеупомянутых фондов стоимости не является рекомендацией для инвестирования. Прошлые результаты не являются гарантией будущих результатов. Пожалуйста, проконсультируйтесь со своим консультантом по инвестициям, прежде чем принимать какие-либо инвестиционные решения.