В индустрии MF есть лишь несколько фондов, которые могут утверждать, что действительно защищают своих инвесторов. Parag Parikh Long Term Equity Fund - один из таких фондов.

Мы покрыли этот фонд почти 2 года назад. Пришло время еще раз посетить фонд и проверить, продолжает ли он поддерживать инвесторов и оправдывать ожидания, которые он для себя установил.

Чтобы назвать некоторых, фондовый дом PPFAS по-прежнему имеет только один фонд акций. Единственный другой фонд - это фонд Liquid, созданный в мае 2018 года. Варианта дивидендов пока нет.

Для меня это означает, что меньше отвлекающих факторов и больше внимания уделяется управлению фондами.

Это фонд с несколькими капиталом или универсальный фонд, поскольку он не боится выбирать возможности для инвестиций и за пределами Индии.

Фонд продолжает инвестировать в международные акции (да, делает). В среднем около 27% портфеля фонда инвестируется в такие акции, как Alphabet (Google), Facebook, UPS, Apple (в прошлом владение) и т. Д.

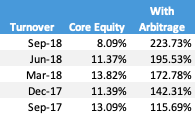

Мы также отметили, что у фонда один из самых низких показателей оттока, о чем свидетельствует его коэффициент оборачиваемости в основных активах капитала.

Источник :Бюллетени; Данные на конец месяца.

Фонд не прочь держать наличные деньги, когда не находит подходящих возможностей. Денежные средства иногда используются в арбитражных позициях, чтобы поддерживать необходимое распределение собственного капитала в размере 65% от внутреннего капитала. Это минимальный порог, необходимый для получения налоговых льгот в качестве фонда акционерного капитала.

За последний год оборот не превышает 15%. То же было и в более ранние периоды. Это в среднем составляет около 7 лет. Это многое говорит об убежденности в собственном процессе и решениях.

Коэффициент расходов фонда также был снижен со временем. Коэффициент текущей ликвидности составляет 1,5% (без учета НДС). Фондовый фонд предоставил план действий по дальнейшему сокращению этого фонда по мере увеличения размера фонда.

В начале сентября 2016 года мы обратились к Радживу Таккару, ИТ-директору Паевого фонда PPFAS.

Вот ссылка на предыдущее интервью с ним, где мы рассмотрели некоторые основы фонда акций, почему он существует и почему он работает именно так. Вы должны сначала прочитать это.

Недавно мы проанализировали его мнение еще по нескольким вопросам, которые задают инвесторы о его международном инвестиционном мандате, изменениях, основанных на рационализации SEBI, и т. Д.

Раджив Таккар отвечает на них за вас.

В:Произошла категоризация фондов вместе с сегментацией рыночной капитализации для различных фондов. Есть ли какие-либо изменения в стратегии выбора акций или инвестиционной сфере в вашем фонде? Какие-либо другие изменения вы внесли?

A:Без изменений. Это то же самое! Единственное изменение заключается в том, что название схемы было изменено с Parag Parikh Long Term Value Fund на Parag Parikh Long Term Equity Fund после публикации проспекта по классификации фондов.

В:Вы инвестируете около 30% своего портфеля за пределами Индии. Сработала ли эта стратегия для фонда?

О:Эта стратегия сработала достаточно хорошо. Хотя и индийские, и мировые рынки предлагают хороший потенциал доходности, их сочетание дает гораздо большую гибкость и больший набор возможностей. Кроме того, когда индийские рынки нестабильны, преимущества диверсификации выходят на первый план, как это наблюдается в настоящее время.

В:В портфеле практически нет акций Китая, который считается одной из стран с большой экономикой роста. Почему так?

О:Хотя у нас есть глобальный мандат, мы ограничиваем наши инвестиции странами Северной Америки, Западной Европы и некоторыми развитыми странами, такими как Япония. Эти страны имеют хорошую репутацию в области защиты прав миноритарных акционеров, и капитализм фондового рынка хорошо зарекомендовал себя. Мы придерживаемся более простых и безопасных наборов возможностей.

В:Слишком много денег поступает на фондовые рынки, и во всем мире возникают различные конфликты. Какие вызовы вы ожидаете в нынешней инвестиционной среде? Насколько сложно найти возможности?

О:Так было в 2017 году. Наши позиции кэш + арбитраж приблизились к 30%. В нынешних нестабильных условиях мы надеемся вложить большую часть наших денег в ближайшие 6–12 месяцев.

В:Вы увеличили период выходной нагрузки с 1 года до 2 лет. Некоторым инвесторам это не понравилось. Что вызвало это действие?

О:Изменение периода выходной нагрузки произошло в июне 2014 года, а это было довольно давно (более 4 лет назад). Первое, что следует отметить, это то, что деньги, полученные в виде выходной нагрузки, зачисляются в схему, а Компания по управлению активами этого не получает. В некотором смысле краткосрочные инвесторы платят долгосрочным инвесторам. Все, что мы говорим инвесторам и потенциальным инвесторам, заключается в том, что эта схема подходит только для долгосрочных инвесторов. Минимальный инвестиционный горизонт, на который следует ориентироваться, - 5 лет. Несмотря на это, у некоторых инвесторов в прошлом был большой отток. Бремя состоит в том, чтобы отпугнуть таких инвесторов.

В:чего ожидать инвесторам от фонда долгосрочного капитала Parag Parikh?

О:Инвесторам следует ожидать последовательности в поведении. Мы не пытаемся максимизировать доходность, и в периоды сильного восходящего импульса или когда индийские рынки резко растут, схема может работать хуже. С другой стороны, в периоды резкого спада на индийских рынках эта схема хорошо зарекомендовала себя с точки зрения защиты от убытков. Мы стремимся обеспечить хорошую доходность с поправкой на риск в долгосрочной перспективе.

<час />AUM фонда в настоящее время составляет около рупий. 1300 крор - это более чем на 50% больше, чем год назад.

Чтобы узнать больше об этом фонде, вы можете

У вас есть еще какие-то вопросы? Что вас беспокоит по поводу этого фонда? Раздел комментариев открыт.

Примечание. Этот пост предназначен исключительно для образовательных целей и не является рекомендацией инвестировать в фонд. Вам следует проконсультироваться со своим консультантом по инвестициям, чтобы понять, следует ли включать этот фонд в ваш портфель.

Инвестируют ли ваши паевые инвестиционные фонды в Unovest?

Quantum Long Term Equity Value Fund - знай свой фонд

Фонд долгосрочного капитала Parag Parikh - изменение фундаментальных атрибутов

Parag Parikh Flexi Cap Fund - новое название и другие изменения

Parag Parikh Long Term Equity Fund становится Parag Parikh Flexi Cap Fund