В Части 1 мы отметили, что SEBI определил 16 категорий долговых паевых инвестиционных фондов в надежде, что это позволит розничным инвесторам, таким как вы и я, с большей легкостью выбирать долговые паевые инвестиционные фонды.

Я считаю, что новая классификация в какой-то мере поможет. Количество фондов (в открытых пространствах) резко сократится, поскольку станет яснее, что и что предлагает.

Но 16 категорий? Я имею в виду, что если даже 40 (из 44) фондовых домов решат создать фонд для каждой категории, то это всего 640 схем фонда долга. Итак, удачи!

На это можно ответить двумя частями:

Давайте сначала займемся выбором соответствующей категории.

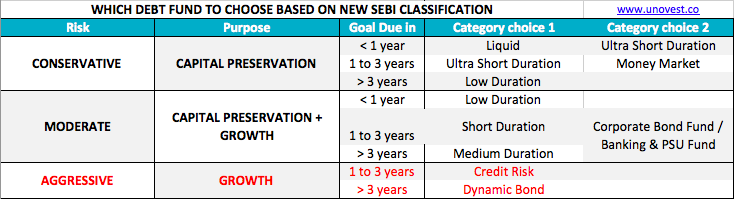

Честно говоря, 16 категорий инвестору не нужны. Фактически, розничному инвестору нужно примерно 2 или 3 из них. Для справки я сделал эту матрицу.

В этой матрице используются два фактора - цель и временной горизонт - чтобы помочь вам выбрать категорию.

Цель включает простое сохранение капитала , сохранение капитала с некоторым ростом и наконец, просто рост . По мере роста на решение влияет и элемент риска.

Горизонт времени или период, в течение которого должна быть достигнута цель, имеет 3 варианта: менее 1 года , от 1 до 3 лет и более 3 лет .

Как вы заметили, для сохранения капитала , инвестор может использовать ликвидные, сверхкороткие сроки, фонды денежного рынка или фонды с низкой дюрацией для различных временных горизонтов.

Здесь вы вообще не берете на себя процентный риск.

Прочтите часть 1, чтобы понять разницу.

Далее, наряду с сохранением капитала, вы не возражаете против дополнительной прибыли. Вы в порядке, берете на себя некоторый риск. Однако это не будет кредитным риском или более низким качеством портфеля. Таким образом, вы работаете с процентным риском (с низкой, краткосрочной и средней дюрацией), а также с некоторыми высококачественными корпоративными облигациями / государственными облигациями / облигациями PSU, которые могут предложить более высокую доходность.

Наконец, есть любители приключений которые хотят использовать заемные средства, но ожидают высокой доходности. Их не устраивает сохранение капитала. И кредитный риск, и риск процентной ставки кажутся им приемлемыми. Вот где рост входит раздел таблицы.

Пожалуйста, внимательно просмотрите раздел «Рост» в матрице. Цвет КРАСНЫЙ. Надеюсь, что это послужит адекватным предупреждением.

10 фактов о долговых паевых инвестиционных фондах

Итак, теперь, когда у вас есть категория, основанная на цели и времени, как вы подбираете конкретный фонд?

Во-первых, помните, что когда вы инвестируете в долговой паевой инвестиционный фонд, вы инвестируете в инвестицию, привязанную к рынку. Портфель оценивается ежедневно, чтобы получить текущую цену. Любые рыночные новости, включая изменения процентных ставок, влияют на цену или чистую чистую стоимость фонда.

К вашему сведению, существует обратная зависимость между ценой рыночных облигаций / долговых фондов и процентными ставками.

Вот некоторые конкретные параметры, которые помогут вам сузить ваш список.

Все это нормально. А как насчет конкретных названий схем фонда?

Что ж, вот и начинается новая проблема. Некоторые фонды теперь претерпят изменения, чтобы соответствовать новой классификации категорий SEBI. Мы даже ожидаем, что некоторые схемы будут включены в схемы. Итак, мы позволим этому уладиться на некоторое время, а затем начнем читать обновленные предлагаемые схемы, чтобы узнать, какие из них заслуживают ваших денег.

Между тем, чтобы выбрать долговые паевые инвестиционные фонды, рекомендуемые Unovest схемы и портфели - это ваш ответ.