Фонд Franklin Ultra Short Bond - это долговой паевой инвестиционный фонд, инвестирующий в различные краткосрочные корпоративные облигации, государственные ценные бумаги и инструменты денежного рынка.

Если вы посмотрите на авуары этого фонда, вы заметите, что все они имеют кредитный рейтинг. Кредитный рейтинг дает представление о том, насколько безопасны инвестиции и может ли эмитент обслуживать долг на регулярной основе.

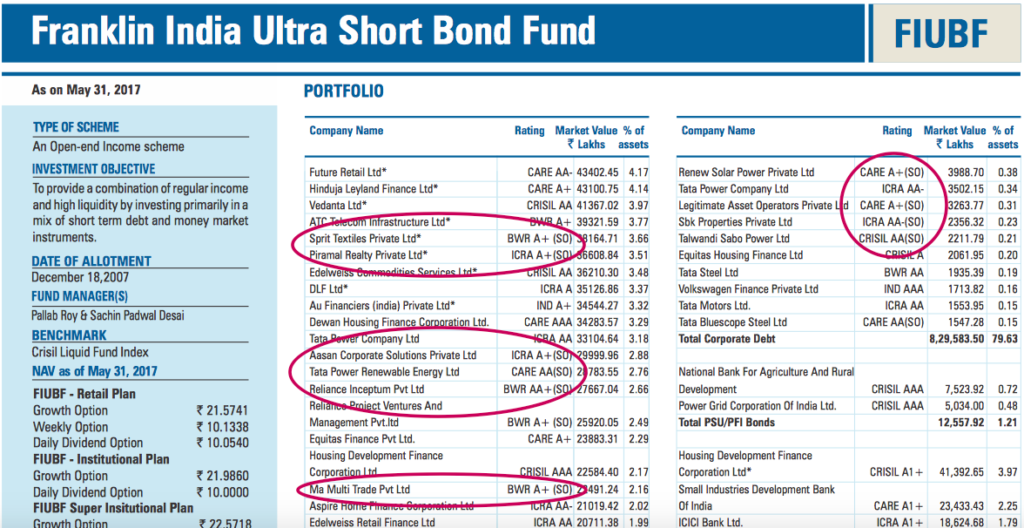

Взгляните на снимок ниже. Это из последнего информационного бюллетеня Franklin India Ultra Short Bond Fund.

Источник :www.franklintempletonindia.com

Теперь возьмем, к примеру, несколько его активов:

Первое слово в этих рейтингах - название рейтингового агентства. Следующие буквы AA, A + относятся к рейтингу. Самый высокий рейтинг - AAA, а самый низкий - мусор, обычно обозначаемый D.

Долговые инструменты с рейтингом до BBB- или выше считаются инвестиционным уровнем. Все, что ниже, является спекулятивным или мусорным.

Однако, как видите, с этими рейтингами стоит дополнительная отметка (SO). Что это?

СО означает структурированное обязательство.

Структурированное обязательство - это модифицированный способ привлечения средств на рынке.

Организации, которые используют этот метод, создают средство специального назначения или SPV (обычно траст) и передают ему свои существующие активы или будущую дебиторскую задолженность. Затем он создает специальные права собственности, называемые сквозными сертификатами или PTC, и продает их потенциальным инвесторам.

Эти сертификаты могут быть разделены на различные пулы или транши, одни из которых имеют высокое кредитное качество, а другие - более низкую. В результате у них также разные профили доходности.

Инвесторы покупают эти сертификаты / инструменты, исходя из своей способности принимать на себя риски, тем самым предоставляя организации средства для их дальнейшего использования. Банки, финансовые учреждения, инфраструктурные компании часто используют этот метод для сбора денег.

Организация, чей индивидуальный кредитный рейтинг неудовлетворительна, может создать структуру SPV и получить более высокий рейтинг. Это позволяет им либо собрать больше средств, чем они могли бы как организация, либо по более низким процентным ставкам, либо и то, и другое.

Рейтинговые агентства используют знак SO, чтобы отличать эти инструменты от других.

Структурированное обязательство для всех практических целей ничем не уступает инструменту с фиксированной доходностью, за исключением того, как оно структурировано. Это может создать дополнительные риски.

Он может иметь, например, риск ликвидности, поскольку рынок структурированных продуктов не очень глубок.

Если бы произошел дефолт по этому портфелю, не могло быть иного пути к взысканию. Чтобы компенсировать эти дополнительные риски, эти инструменты могут предлагать инвесторам более высокое вознаграждение.

В некоторых случаях эти инвестиции имеют тенденцию повышать свой кредитный профиль с помощью различных мер. Например , они могут обратиться за повышением кредитоспособности, если банк или финансовое учреждение соглашается предоставить дополнительные средства для обслуживания инвесторов, в случае, если пострадают денежные потоки от самой инвестиции.

В других случаях компания группы или другое предприятие гарантирует обслуживание (возврат основной суммы + проценты) этих инвестиций.

Эти механизмы повышения кредитного качества и гарантии делают структурированные обязательства более привлекательными для инвесторов, которые готовы брать на себя больший риск ради более высокого вознаграждения.

С точки зрения ваших вложений в долговые фонды, управляющий фондом должен учитывать инвестиционный мандат фонда и проверять, подходит ли такая инвестиция к профилю. Если у фонда есть полномочия заниматься только инвестициями класса AAA, не связанными со структурированными инвестициями или производными финансовыми инструментами, то такие инвестиции должны быть НЕТ НЕТ.

Если мандат фонда позволяет, то управляющий должен определить соотношение риска и вознаграждения и оценить, адекватно ли компенсируется риск, связанный с вложением, за счет прибыли.

Для фонда Франклина большинство инструментов со структурированными обязательствами имеют рейтинг A + или выше. Это указывает на то, что они обладают хорошим кредитным профилем и, вероятно, вернут инвестору как основную сумму, так и проценты.

При этом управляющий фондом должен провести первоначальную оценку инструмента и не полностью полагаться на кредитный рейтинг, предоставленный третьей стороной *.

В прошлом были случаи, когда фонды держали сомнительные долговые инструменты, рейтинг которых впоследствии был понижен кредитными агентствами. Понижение рейтинга вызывает падение их торгуемости и отрицательно влияет на стоимость пакета в портфеле фонда. У нас были фонды JP Morgan (из-за кризиса Amtek Auto) и Taurus.

На фонды Франклина, а также на ICICI Prudential повлияло понижение рейтинга JSPL, которое пришлось продать с убытком. Вот статья по теме.

Однако это не было структурированным обязательством. Это были обычные корпоративные долговые обязательства с фиксированной доходностью.

Для вас как инвестора важно доверить свои деньги менеджеру, который не будет чрезмерно рисковать вашими деньгами. И вам, вместе со своим консультантом, необходимо следить за портфелем, чтобы видеть, соответствует ли риск вашего портфеля вашим личным предпочтениям в отношении рисков.

Примечание :* В последнее время работа кредитных рейтинговых агентств вызывает сомнения. Однако их можно использовать как входные, а не как окончательный параметр для принятия инвестиционного решения.

Событие RA-RE затрагивает долговые паевые инвестиционные фонды

Как измерить риски паевых инвестиционных фондов?

Эти 71 взаимный фонд пострадали от понижения рейтингов облигаций в сентябре 2019 года.

Выбор индексных фондов:самые низкие расходы не означают самую низкую ошибку отслеживания!

Знаете ли вы об этих невидимых рисках взаимных фондов?