Встречались ли вам схемы фондов, приведенные ниже?

Есть еще много похожих почти от каждого фонда.

Все эти схемы попадают в категорию под названием Планы ежемесячного дохода или MIP . . Хотя в именах некоторых из них есть слова MIP или Monthly Income Plan, это не является обязательным условием. См. Примеры, использованные ранее.

MIP - это то, что вы называете гибридными инвестициями, включающими в себя заемные и долевые компоненты. Доля долга обычно составляет более 70%, остальная часть инвестируется в капитал.

Идея MIP состоит в том, чтобы привлечь того инвестора, который не очень доволен доходностью банковского фиксированного депозита и готов пойти на небольшой риск, чтобы получить лучшую доходность.

Итак, финансовые инженеры, работающие в паевых инвестиционных фондах, создали МИП. Долговая часть обеспечивает безопасность портфелю, поскольку для большей уверенности он полагается на облигации. Ожидается, что доля капитала принесет дополнительную прибыль.

Чтобы получать ежемесячный доход, вам нужно будет выбрать вариант выплаты ежемесячных дивидендов. Как бы странно это ни звучало!

Ирония заключается в том, что вы действительно можете выбрать рост вариант в плане ежемесячного дохода, при котором стоимость вашего владения продолжает расти.

Кстати, дивиденды не гарантированы. Если фонду удастся заработать, он объявит дивиденды. В случае необходимости они могут даже продать существующие инвестиции в фонде, чтобы получить наличные для выплаты дивидендов (дохода).

Что ж, это работа отдела маркетинга. Чтобы повысить его привлекательность для инвесторов с низким уровнем риска, ищущих доход, он был назван MIP. Фактически, они пошли на шаг впереди и использовали некоторые эмоциональные зацепки, такие как ребенок, пенсия и т. Д. См. Примеры названий, упомянутых в начале.

Это важный вопрос. MIP облагается налогом как долг. Это означает, что если вы продадите фонд до 3 лет с момента покупки, прирост капитала будет облагаться налогом в соответствии с вашей налоговой шкалой.

Однако, если вы продадите его через 3 года, вы сможете проиндексировать свои затраты и уплатить более низкий налог в размере 20% от прироста капитала, индексированного по стоимости.

С точки зрения налогообложения, он более эффективен при сроке владения 3 года и более, как и любой другой долговой фонд.

Кроме того, хотя дивиденды в ваших руках не облагаются налогом, фонд платит от вашего имени налог на распределение дивидендов в размере 28,84%, который в конечном итоге относится на расходы фонда.

Расходы - это щекотливая тема. Если вы посмотрите на структуру MIP, то самые агрессивные из них владеют от 25 до 30% капитала, а остальные - в долг. Портфель долга также состоит из среднесрочных и долгосрочных облигаций.

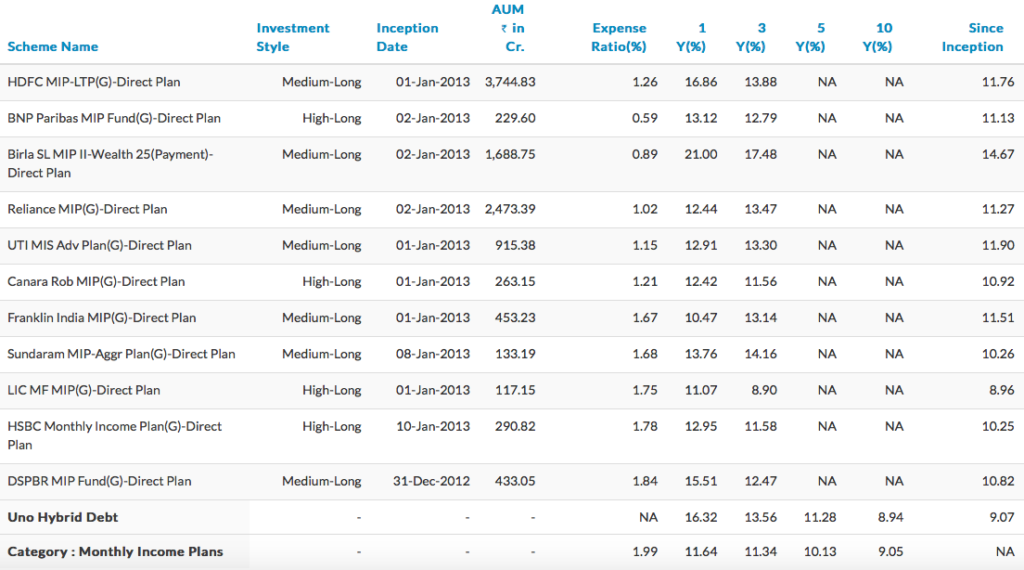

Коэффициент затрат Birla SL MIP - 25 составляет около 0,89%. Для HDFC MIP - долгосрочный план коэффициент расходов составляет 1,26%. Показатель ICICI Pru MIP составляет 1,81%.

Все коэффициенты указаны только для прямых планов. См. Более подробную информацию в сравнительной таблице ежемесячных планов дохода ниже.

Есть довольно большой диапазон. В некоторых случаях коэффициенты расходов совпадают с коэффициентами, взимаемыми акционерными фондами.

Источник :Юновест. Данные на 14 апреля 2017 г. только для прямых планов.

Преимущество MIP - это автоматическая ребалансировка в фонде. Поскольку он стремится поддерживать заранее определенное соотношение долга к собственному капиталу, он продолжает ребалансировать портфель, чтобы поддерживать это соотношение.

Тем, кто не может приложить усилий (в основном, вы ленивы) поддерживать аналогичное распределение активов, может быть лучше использовать MIP.

Но в целом это катастрофа. Вы видите, что вы вкладываете капитал в фонд, берете на себя риск, связанный с акциями, и при этом получаете налог, как долг.

Если вы знаете, фонд акций после 1 года владения не взимает налог на прирост капитала. Но для MIP налогообложение такое, как упоминалось ранее.

Альтернативный вариант - выбрать чистый заемный фонд или облигации для до 70% портфеля и инвестировать оставшиеся деньги в фонд акций.

Еще одно предостережение:не гонитесь только за прибылью. Birla SunLife MIP смогла обеспечить доходность в размере 21% за 1 год по определенным причинам, связанным с инвестиционным выбором. Вряд ли это удастся повторить в будущем.

Что касается доходности, ваша ожидаемая доходность будет соответствовать ожиданиям по широкому классу активов. Подробнее здесь

Примите во внимание эти факты, прежде чем вкладывать средства в MIP.

Примечание :Unovest не рекомендует MIP в своих портфелях MF.