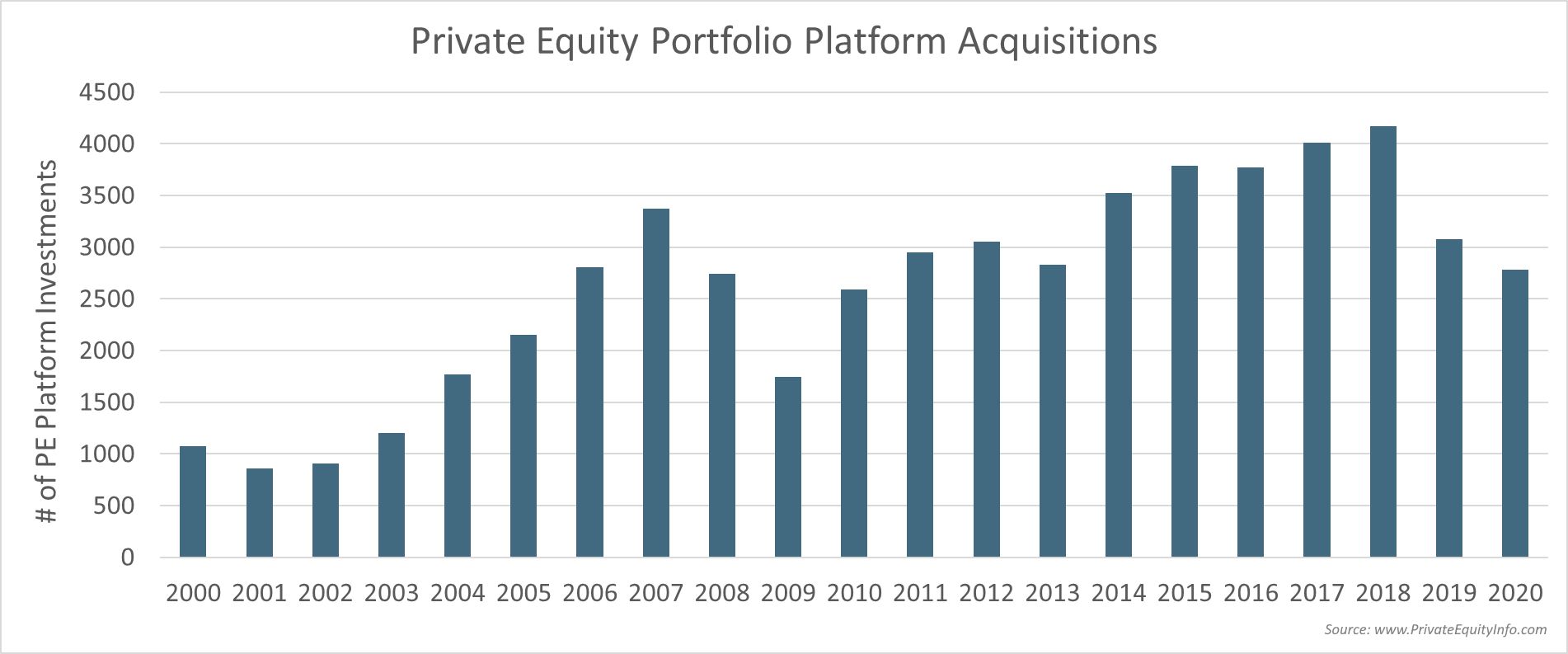

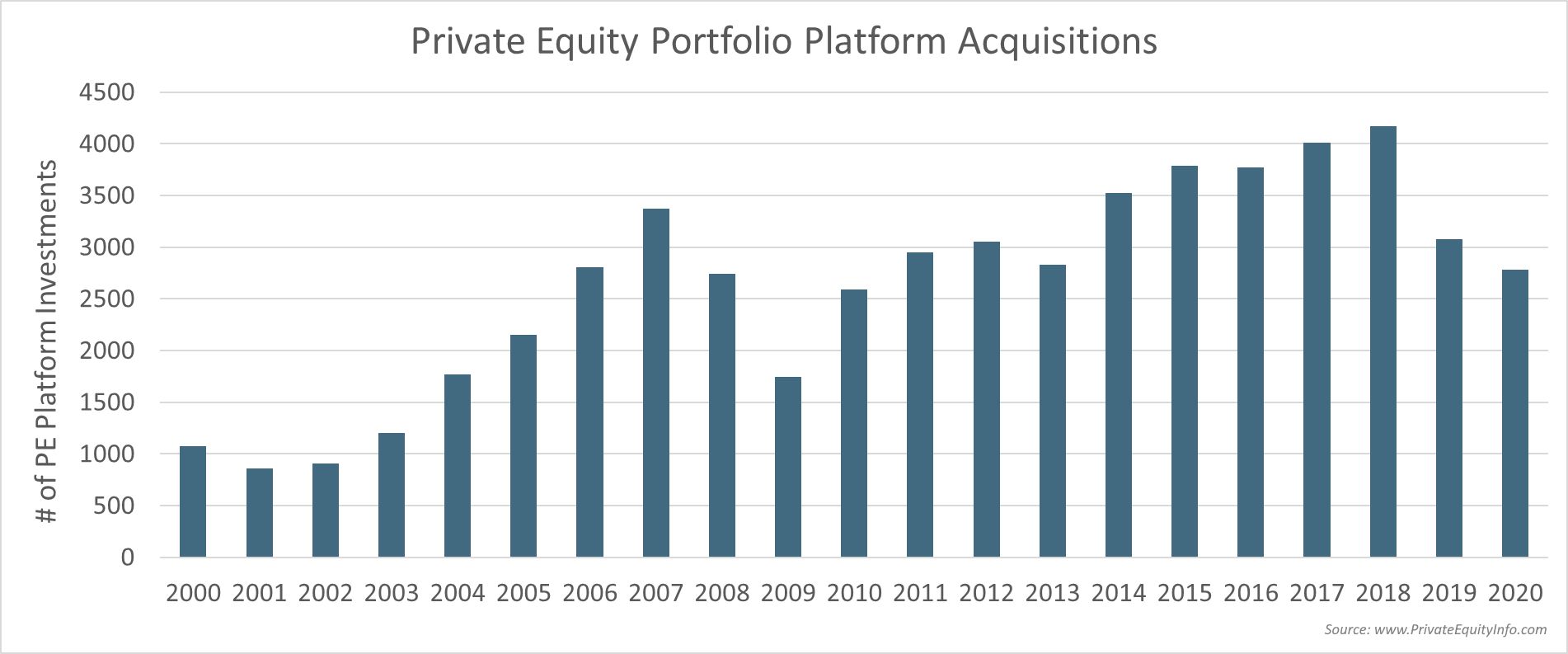

Я подумал, что было бы интересно посмотреть на тенденции приобретения платформ прямых инвестиций по годам, начиная с 2000 года. На приведенных ниже графиках представлены 47 394 приобретения платформ прямых инвестиций за последний 21 год.

Мы можем ясно видеть спад в новых приобретениях во время краха доткомов (2001–2003), последней рецессии (2009), пугливости 2019 года (в основном в четвертом квартале) и пандемии 2020 года.

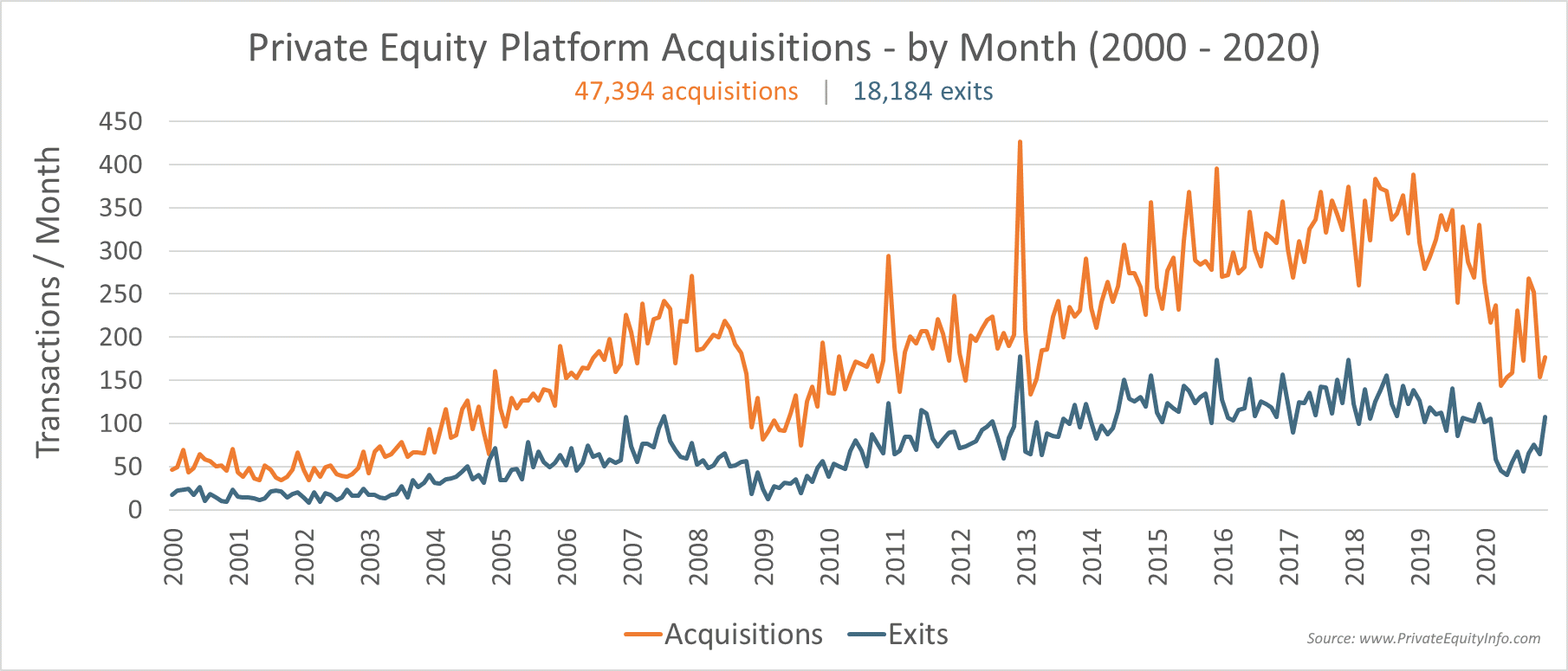

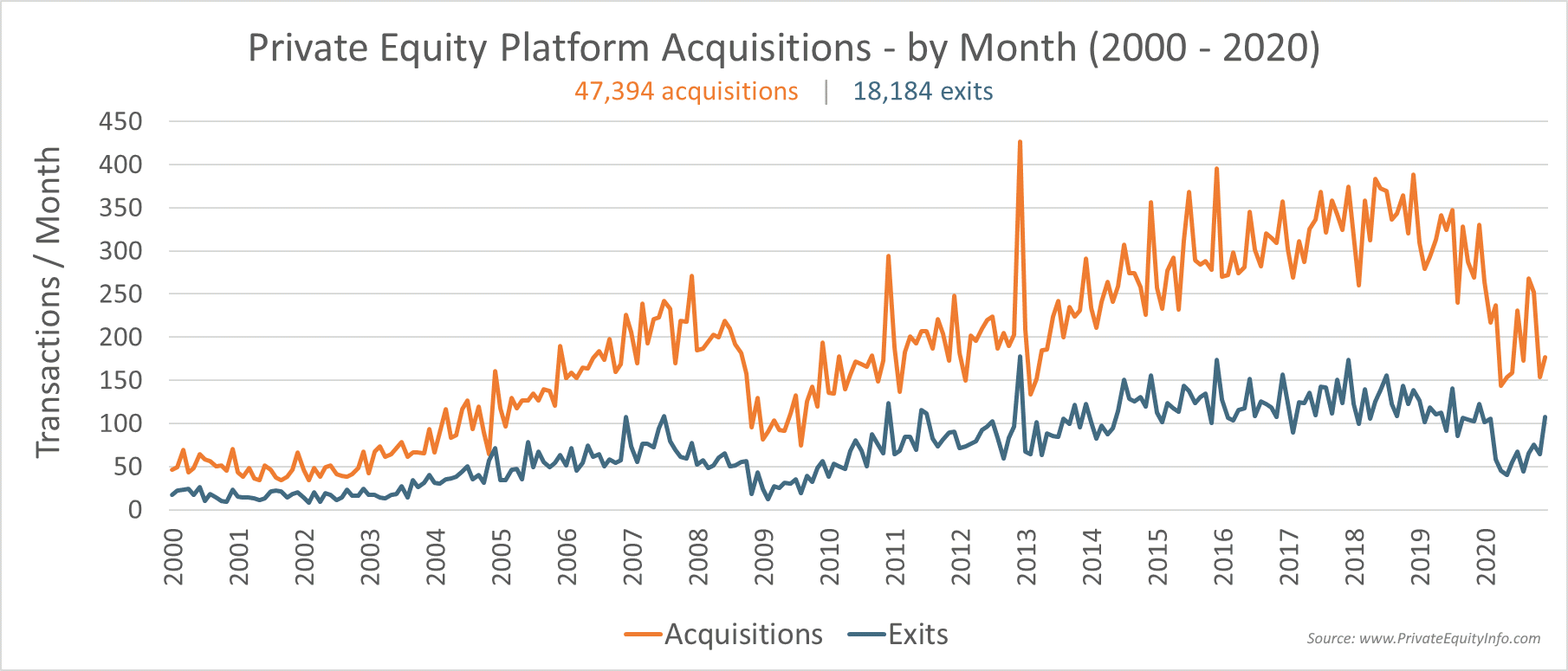

На приведенном ниже графике показаны те же данные за месяц, выделенные оранжевым цветом. (извините, что поменял местами цвета). Я также включил выходы из прямых инвестиций в цвет bismark. . (Бисмарк — правильное название синего/зеленого/серого цвета… Мне пришлось поискать).

Примечательные моменты

- Сезонность – Мы почти всегда видим сезонный всплеск сделок, закрывающихся в декабре (с праздником, верно?), по-видимому, в безумной спешке, чтобы успеть к концу года. Вы можете увидеть это на пиках на конец года на графике выше.

- 2012 – Самый большой всплеск в конце 2012 года был вызван налоговой стратегией. Это показывает, в какой степени изменения в налоговом кодексе могут повлиять на отрасль.

- Четвертый квартал 2019 г. – Поток сделок был значительно ниже в четвертом квартале 2019 года, до пандемии. Скорее всего, это связано с пугливостью рынка, начавшейся в сентябре 2019 года, и прямым следствием действий ФРС. ФРС начала раскручивать некоторые из своих позиций по ценным бумагам, обеспеченным ипотекой, которые она приобрела в 2009–2014 годах. Когда ФРС начала продавать, рынок не хотел (или не мог) их поглощать. Это было просто слишком много на стороне продажи. Когда рынок начал давать сбои (начиная с рынка РЕПО), ФРС немедленно изменила курс и начала выкупать то, что она только что продала. Когда ФРС вложила в рынок значительные средства, рынок акций действительно взлетел (начало 2020 года, до пандемии). Вы можете больше узнать о действиях Федеральной резервной системы в этот период в моем личном блоге… но главное в том, что в конце 2019 года частные инвестиционные компании существенно сократили свои приобретения новых портфельных компаний. быть бурным, если не бурным.

- 2020 – Хотя поток сделок немного увеличился в четвертом квартале – 2020 года по сравнению с большой "паузой" во втором и третьем кварталах, он не приблизился к нормальному уровню активности по сделкам со стороны приобретения. Однако стоит отметить, что выходы из прямых инвестиций приблизились к нормальным историческим уровням. Дело в том, что в конце 2020 года частные инвестиционные компании снижали риски, коллективно переходя на наличные деньги? Возможно, отрасль избегает неопределенности 2021 года, ожидая, когда осядет пыль, прежде чем возобновить приобретения в полном разгаре. И уж точно не потому, что фирмам, занимающимся прямым инвестированием, не хватает денег для инвестиций. По-прежнему имеется избыток капитала для развертывания… просто не сейчас… или, по крайней мере, пока.