За последние 12 месяцев частные инвестиционные компании были нетто-покупателями компаний, делая около 2,5 инвестиций в платформу на каждый 1 выход из платформы. Этот значительный рост доли владения портфельными компаниями поддерживается большим количеством частных инвестиционных компаний на рынке и более крупными фондами с более активным капиталом, чем когда-либо прежде.

Вопреки этой тенденции, 245 частных инвестиционных компаний в нашей базе данных воспользовались недавними высокими оценками (по сравнению с историческими стандартами) и стали чистыми выходцами из портфельных компаний за последние 12 месяцев. В совокупности эти 245 частных инвестиционных компаний отказались от 492 инвестиций в платформы и приобрели только 137 новых компаний-платформ — соотношение 3,6 выхода на каждую инвестицию.

За исключением этих 245 чистых компаний, оставшихся в нашей базе данных (нейтральных или чистых покупателей), приобретаемых 4,2 новых платформенных компании для каждого выхода.

Разделение вселенной прямых инвестиций на эти два лагеря:один лагерь растет на 400% за счет приобретений, в то время как другой лагерь (значительно меньшинство) сокращает свои доли собственности почти такими же темпами. Знает ли один лагерь что-то, чего не знает другой лагерь, или это просто статистика времени жизненного цикла фонда? Другими словами, важно ли это?

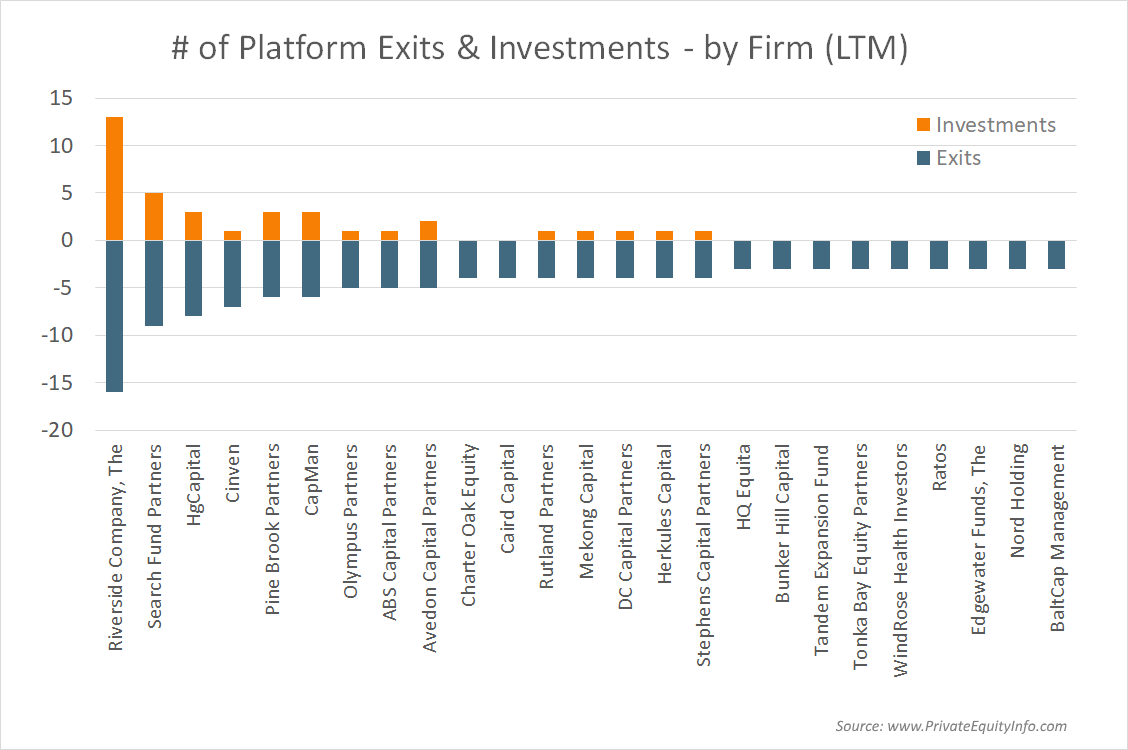

Хорошо, может быть. Примечательно, что The Riverside Company находится в списке чистых выбывших. Я упоминаю Riverside, в частности, потому что они были в моем списке «Умных противоречащих фирм» и «Фирм, которые казались всезнающими» еще в период 2007–2010 годов. Riverside была одной из очень немногих фирм, которые, казалось, правильно выбрали время, выйдя из портфельных компаний в 2007 году на пике рынка, незадолго до последней рецессии, а затем снова приобретя компании в 2010 году, прежде чем рынок начал свой длительный бычий рост. Лишь несколько частных инвестиционных компаний правильно рассчитали время для рынка во время последнего рыночного цикла.

В лагере из 245 чистых выходцев есть 25 фирм, которые за последние 12 месяцев совершили как минимум на 3 выхода больше, чем инвестировали.

Это исследование данных извлекает данные о транзакциях портфельных компаний из нашей базы данных исследований прямых инвестиций на сайте www.PrivateEquityInfo.com.

Отношения частного капитала с избранными юридическими фирмами

10 лучших юридических фирм, консультирующих по сделкам с частным капиталом

Небольшие частные инвестиционные компании как канал потока сделок

Американские частные инвестиционные компании, инвестирующие в Южную и Центральную Америку

Частные инвестиционные компании с хорошим временем