Вы можете использовать ошейник, чтобы обуздать прибыль, которую вы еще не осознали, но, возможно, вам придется отказаться от будущей прибыли взамен.

Ошейник - это стратегия распространения предназначены для защиты нереализованной прибыли от уже имеющихся у вас акций. Вы покупаете защитный пут на свою длинную позицию по акциям и компенсируете стоимость этого пут, написав колл, который покрывается вашей длинной позицией по акциям. В большинстве случаев и длинный пут, и короткий колл не при деньгах.

Содержание 1. Ошейник - это защитная стратегия? 2. Что делать с опционами по истечении срока? 3. Комиссионные и сборыЕсли колл, который вы пишете, дешевле, чем купленный опцион пут, вы заплатите больше премии, чем получаете, и установите дебет воротник . Если покупаемый вами пут дешевле, чем колл, который вы пишете, вы получите больше, чем заплатите, и установите кредитный коридор . .

УПРАЖНЕНИЕ

Опционы "колл" и "пут" противоположны друг другу. Опционы колл обычно растут в цене по мере того, как растут базовые рыночные цены. Опционы пут обычно растут в цене по мере того, как рыночные цены падают, но временные спады и изменение волатильности также имеют влияние.

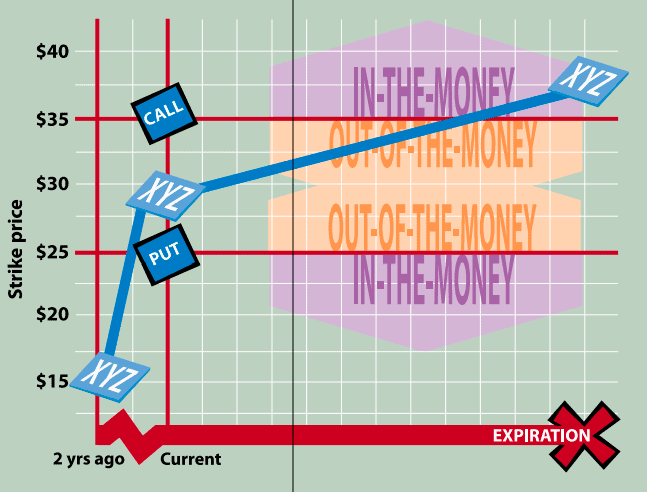

Ошейник чаще всего используется в качестве защитной стратегии. Если вы держите акцию, которая принесла значительную прибыль, вы можете зафиксировать эту прибыль, защищая свою позицию от будущего падения цены. Написание покрытого колла может полностью или частично компенсировать стоимость покупки защитного пут. Как и в случае с другими стратегиями спреда, риск, с которым вы сталкиваетесь с ошейником, ограничен, а, в свою очередь, ограничен и потенциальная прибыль. Например, предположим, что вы купили 100 акций XYZ по 15 долларов два года назад, а его текущая рыночная цена составляет 30 долларов.

100 публикаций

x 15 долларов за акцию

——————

=1500 долларов США.

Если вы приобретете опцион пут 25, у вас будет право продать эти акции по 25 долларов до истечения срока, зафиксировав прибыль в размере 10 долларов на каждую акцию или в общей сложности 1000 долларов. Предположим, что пут стоит вам 275 долларов, или 2,75 доллара за акцию. Допустим, вы также пишете колл 35 с тем же месяцем истечения и получаете премию в размере 250 долларов, или 2,50 доллара за акцию.

Оплаченная цена пут-продажи 275 долларов

- Получена цена звонка 250 долларов

—————–

=25 долларов США чистая

Если цена XYZ поднимется выше 35 долларов по истечении срока, ваш колл, скорее всего, будет исполнен. Вы получите 3500 долларов за свои акции или 2000 долларов прибыли, но вы упустите любую дальнейшую прибыль, которую могут иметь акции. Поскольку купленный вами пут стоил больше, чем колл, который вы написали, ваша чистая стоимость составляет 25 долларов - менее одной десятой цены одного только защитного пут. Это будет стоить вам всего 25 долларов, чтобы гарантировать, что вы сможете продать с минимальной прибылью в 10 долларов за акцию или 1000 долларов за контракт. В большинстве случаев ошейник работает лучше всего, если у вас есть прогноз рынка от нейтрального до медвежьего для акций, которые в прошлом вели бычье поведение, оставляя вас с нереализованной прибылью, которую вы хотели бы защитить. Некоторые инвесторы используют ошейники как стратегии получения дохода, продавая их в кредит. Хотя такой подход может быть прибыльным, он также требует времени и внимания для управления стратегией.

При выполнении ошейника важно определить диапазон доходности или цены исполнения как для покупаемого вами пут, так и для звонка, который вы пишете. Цена исполнения защитного пут должна быть достаточно высокой, чтобы зафиксировать большую часть вашей нереализованной прибыли. Цена исполнения покрытого колла должна быть достаточно высокой, чтобы позволить вам участвовать в некотором восходящем движении цены, но не настолько сильно, чтобы получаемая вами премия мало что могла компенсировать стоимость вашего защитного пут. / P>

В зависимости от направления движения приклада ваш выбор по истечении срока действия ножек вашего воротника может быть разным.

Если цена акции превышает цену исполнения короткого колла:

Если назначено, вы можете выполнить свое короткое обязательство колл и продать свои акции по цене исполнения. Вы зафиксируете прибыль, превышающую сумму, которую вы изначально заплатили за акции, но упустите любую прибыль, превышающую цену исполнения. В качестве альтернативы вы можете закрыть свою позицию, купив тот же колл, который вы продали, вполне возможно, по более высокой цене, чем та, которую вы за него заплатили. Это может стоить того, если разница в премиях меньше, чем дополнительная прибыль, которую вы ожидаете получить от увеличения стоимости акций, или если одна из ваших целей - сохранить акции.

Если цена акции останется между двумя ударами:

Вы можете позволить истечению срока действия вашего пут-опциона, не исполнив его, или продать его обратно, скорее всего, за меньшую сумму, чем вы заплатили, поскольку его премия будет уменьшаться с течением времени. Ваш короткий колл, вероятно, истечет неиспользованным, что означает, что вы сохраните всю премию. В зависимости от того, был ли ваш воротник кредитным или дебетовым спредом, вы сохраните первоначальный кредит в качестве прибыли или дебетовый в качестве убытка.

Если цена акции падает ниже цены страйка длинной опоры:

Исполнив свой пут, вы можете продать свои акции по цене исполнения. Ваш короткий колл, вероятно, истечет неисполненным, и вы сохраните всю выручку от продажи колл.

Как и в случае сделок с акциями, при сделках с опционами брокерская фирма взимает комиссионные и сборы для покрытия затрат на выполнение сделки. Вы будете платить комиссию как при открытии позиции, так и при выходе. Размер этих сборов варьируется от брокерской фирмы к брокерской фирме, поэтому вам следует уточнить у себя, прежде чем выполнять любую транзакцию. Обязательно учитывайте комиссии при расчете потенциальных прибылей и убытков, с которыми вы столкнетесь.

Вам также следует иметь в виду, что транзакции спреда, требующие двух этапов, означают, что вы можете столкнуться с двойной комиссией при входе. Также полезно учитывать, что любая стратегия, которая заканчивается неиспользованным опционом, например покрытым коллом, означает - если вы не назначены - вы не будете платить никаких комиссий или сборов при выходе.

Инна Роспутня объяснила стратегию выбора воротника