Индустрия управления активами продемонстрировала свою устойчивость за последнее десятилетие и во время недавней мартовской распродажи. выключенный. Однако, согласно отчету объединенного комитета о рисках и уязвимостях финансовой системы ЕС, опубликованному в сентябре 2020 г.

1

, некоторые отрасли промышленности столкнулись с запросами на выкуп во время кризиса COVID-19. Отток средств из облигаций достиг рекордно высокого уровня за этот период, составив 4% от стоимости чистых активов (СЧА) сектора. Это следует за заметными последствиями в предыдущие годы для различных управляющих активами, и в результате ликвидность фондов стала главным приоритетом для всей индустрии фондов.

Параллельно регулирующие органы Швейцарии и ЕС решают проблему ликвидности, разрабатывая новые нормативные требования. В ЕС ESMA ввело требование, вступившее в силу в конце сентября 2020 года, для управляющих активами по разработке комплексного стресс-тестирования ликвидности (LST). рамки для средств. В Швейцарии FINMA провела консультации по новому постановлению о финансовых учреждениях (FINIO-FINMA). требуется стресс-тестирование ликвидности, которое в настоящее время ожидается к концу 2020 года.

В ЕС рекомендации ESMA по стресс-тестированию ликвидности UCITS и AIF , применимые с 30 сентября 2020 г., охватывают разработку стресс-тестов ликвидности, включая моделирование активов и погашений, а также создание связанных мер управления (например, интеграцию результатов стресс-тестов ликвидности в процесс принятия инвестиционных решений) и проверку подход к моделированию стресс-тестов.

В Швейцарии FINMA разработала проект нового постановления о финансовых учреждениях (FINIO-FINMA) прямо ссылаясь на Рекомендацию 14 Руководства IOSCO (Рекомендации по управлению рисками ликвидности для схем коллективных инвестиций, февраль 2018 г.) для управляющих активами проводить текущие оценки ликвидности в различных сценариях, включая стресс-тестирование на уровне фонда.

Создание надежной процедуры стресс-тестирования ликвидности включает следующие меры.

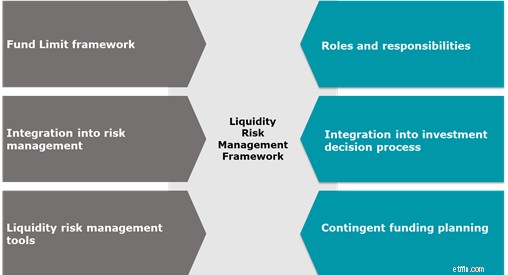

После внедрения стресс-тестирования ликвидности его эффективность зависит от того, насколько успешно оно интегрировано в организацию. Структура управления должна включать:

Рис. 1. Система управления стресс-тестированием ликвидности (источник Deloitte)

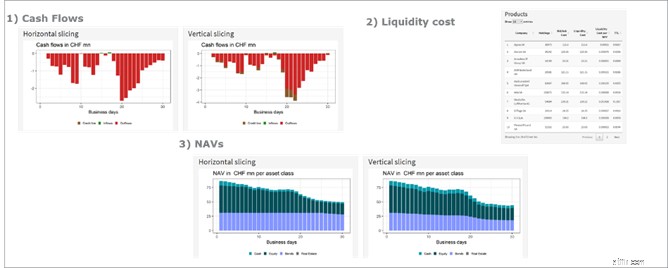

Стресс-тестирование ликвидности можно использовать как мощный инструмент для защиты эффективности фонда за счет:

Рисунок 2:Прогноз выбранных профилей фондов (денежные потоки, СЧА и стоимость ликвидности) для данного рынка и сценария стресса погашения (не показан). (Источник Deloitte)

Стресс-тестирование ликвидности становится нормативным требованием в континентальной Европе, но оно также является важным мероприятием по управлению рисками, которое может улучшить результаты деятельности фонда. Нынешняя неопределенность, вызванная перспективами второй волны COVID-19 и недавним всплеском волатильности на финансовых рынках, может оказать негативное влияние на портфели фондов. Помимо выполнения нормативных требований по стресс-тестированию ликвидности, управляющим активами рекомендуется сосредоточиться на оптимизации профиля ликвидности своих фондов и изучить конкретные сценарии, чтобы убедиться, что они готовы к возможным сбоям.

Если вы хотите узнать больше о стресс-тестировании ликвидности, свяжитесь с Александром Фавр-Бюлем.

-------------------------------------------------- -------------------------------------------------- -------------------

1 Отчет объединенного комитета о рисках и уязвимостях в финансовой системе ЕС (ESMA, EBA, EIOPA, Объединенный комитет европейских надзорных органов, Источник:Европейское управление по ценным бумагам и рынкам, сентябрь 2020 г.