Когда люди говорят о торговле на рынке с помощью роботов, они часто ссылаются на понятие «алгоритмическая торговля». Классические алгоритмы основаны на цене, времени и объеме. Они подробно описывают, когда покупать и продавать, и могут включать анализ графиков, волатильность, ценовой арбитраж или ценовой тренд. Инвестиционные банки и крупные хедж-фонды ежегодно тратят миллионы долларов на разработку торговых алгоритмов. Для создания привлекаются математики, физики, инженеры с учеными степенями — таких людей называют квантами.

<тело>Кванты описывают алгоритмы для сделки с использованием теории вероятностей. Они рассчитывают вероятность того, что будущая цена вырастет или упадет в определенном диапазоне, на основе анализа предыдущего движения цены. Кванты лишь создают алгоритм — программируют правила для желаемых параметров цены акции, времени исполнения ордера и его объема. Саму транзакцию осуществляет автоматизированная система, которую обычно называют роботом. Алготрейдеры могут контролировать работу робота, а могут и нет.

Термины «количественный расчет» и «алгоритмический трейдер» во многом совпадают. Кванты имеют дело конкретно с количественными финансами, которые являются областью прикладной математики. Мы не собираемся погружаться в детали, но вы можете найти достойное объяснение на этой странице Вики:Математические финансы — Википедия. Можно сказать, что его происхождение восходит к старой формуле ценообразования опционов Блэка Шоулза. Количественные финансы очень полезны для определения риска.

Алгоритмический трейдер — это тот, у кого очень четко определенная торговая система, основанная на четких правилах. Мы бы назвали человека трейдером, если бы он тратил больше времени на поиск текущих рыночных данных и управление набором алгоритмов. Их включение или выключение или настройка их триггеров и ограничений в соответствии с текущими рыночными данными или другими факторами.

Если пришло время автоматизировать торговлю

Представьте, что после вашего опыта работы на фондовом рынке (или даже с криптовалютами) вы хотите пойти дальше, так как решили, что «ручное управление» больше неэффективно, и вы должны автоматизировать ваши яркие идеи и превратить работу в нечто более технологичное.

В этот момент возникает вопрос, а именно:какие есть доступные решения для генерации и тестирования торговых идей.

Автоматизация даже самых простых торговых стратегий (торговля по моментуму, следование за трендом и т.д.) всегда будет начинаться с самого важного этапа создания торгового робота. Вы начинаете с формирования гипотезы и ее алгоритмизации.

Разработку торгового алгоритма следует начинать с поиска модели ценообразования, которая позволит получить положительное математическое ожидание прибыли при торговле. Паттерн может быть следствием ранее выработанной гипотезы ценообразования или обнаружен случайно.

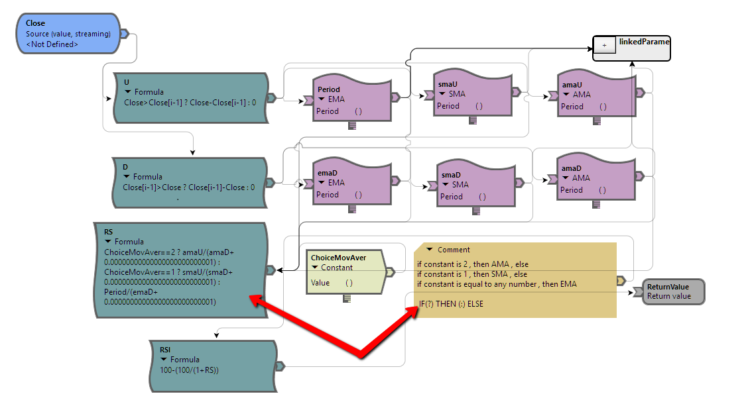

Для трейдеров, не имеющих навыков программирования, на рынке есть специальные решения для создания алгоритма через интерфейсы перетаскивания. Например, с помощью TSLab можно реализовать и изменить логику робота с помощью библиотеки индикаторов и функций.

Следующий шаг — ручное тестирование. Вы формулируете условия входа/выхода и изучаете, как они работают на графиках предыдущих сессий. Желательно учитывать как можно больше дней, включая периоды разной волатильности. Некоторое программное обеспечение для трейдинга позволяет пользователям проверять свои торговые гипотезы на рыночных данных в режиме реального времени, что очень важно — вы не можете на 100 % полагаться на исторические данные, потому что рынок меняется каждый день.

Например, вы можете просто создать учетную запись виртуальной биржи в MarketWatch, чтобы протестировать торговый сценарий «на лету» с использованием текущих биржевых данных, но для виртуальных транзакций с виртуальными деньгами.

Историческое тестирование или тестирование в реальном времени?

Тестирование стратегий на исторических данных — один из основных моментов. Проверка гипотез дает вам вероятностную оценку того, как наша стратегия поведет себя в будущем, когда вы решите запустить ее в торговлю на реальном счете.

Итак, мы придумали стратегию, провели тестирование и оптимизацию параметров, если это необходимо. Мы проверили стабильность полученных результатов форвард-тестом и, например, вероятностным моделированием методом Монте-Карло и готовы запустить нашу стратегию в торговлю в реальном времени.

Насколько результаты, полученные в процессе тестирования, будут совпадать с тем, что мы получим в дальнейшем в реальной торговле? Обычно это зависит от следующих факторов:

Если с ростом опыта разработки торговых стратегий первые два фактора можно полностью исключить, то третий не полностью зависит от нас и находится «в руках» рынка. Однако вы все равно можете положиться на свою гипотезу, если она была должным образом проверена как на исторических данных, так и на данных в реальном времени.

Институциональные инвесторы, такие как инвестиционные банки, пенсионные фонды и хедж-фонды, часто используют сложные алгоритмы из-за большого объема акций, которыми они ежедневно торгуют. Это позволяет им получить наилучшую возможную цену при наименьших затратах и без существенного влияния на стоимость акций.

Результаты исследования алгоритмической торговли 2020 года, проведенного The TRADE, показали, что хедж-фонды, скорее всего, будут использовать алгоритмическую торговлю для снижения влияния на рынок. Если предположить, что хедж-фонды управляют огромными суммами, надлежащее бэк- и форвард-тестирование торговых стратегий играет здесь решающую роль.

Кроме того, как в соответствии с международными стандартами бухгалтерского учета, так и стандартами США требуется проверять эффективность хеджирования как на перспективной, так и на ретроспективной основе. Это означает, что каждый фонд должен провести надлежащий аудит, чтобы показать правильную оценку своей торговой гипотезы, чтобы она была ожидаемой и была высокоэффективной.

Корпорация MetaQuotes Corporation, разработчик программного обеспечения торговых платформ для брокеров и бирж по всему миру, имеет многолетний опыт тестирования торговых гипотез клиентов. В прошлом году компания запустила специальную версию своей известной торговой платформы, специально ориентированную на хедж-фонды.

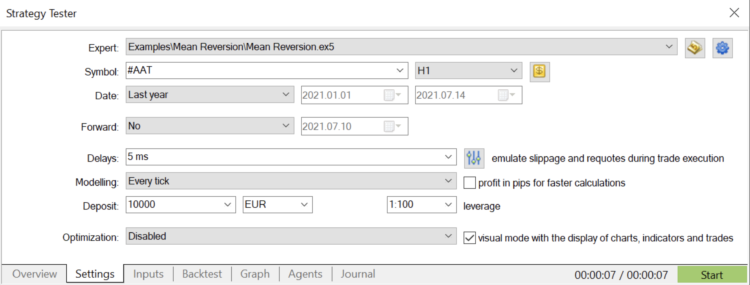

Используя новую версию хедж-фонда MetaTrader 5, управляющие фондами могут протестировать свою торговую стратегию с исходными параметрами на истории или реальных рыночных данных в течение начального периода тестирования. После этого в процессе оптимизации торговая стратегия несколько раз прогоняется с разными наборами параметров, что позволяет подобрать наиболее подходящее их сочетание.

Визуальное тестирование позволяет отслеживать работу стратегии в режиме реального времени:

Важное примечание

Чтобы создать успешное решение для алго-трейдинга, вам необходимо получить данные вашего брокера и протестировать данные, с которыми вы собираетесь работать. Это чрезвычайно важно, потому что в конце концов ваша система будет торговать тем, что видит. Вы должны учитывать, что работа с разными данными может дать вам ненадежные результаты, что очень опасно для вашего аккаунта. Если вы работаете с инструментами, которые фактически торгуются на биржах, данные, вероятно, будут такими же, но если вам нужны другие виды, такие как Forex, они могут сильно отличаться, поэтому будьте осторожны.

Соберите нужные данные, разработайте стратегию, проведите тестирование на истории, а затем смоделируйте в реальном времени не только свой алгоритм, но и его выполнение. Резюме:не торопитесь. Удачи с вашей гипотезой!

Как определить справедливую рыночную стоимость аренды вашего дома

Как тест на социальное обеспечение может повлиять на ваш выход на пенсию

Часы работы фондовой биржи:во сколько сегодня открывается фондовый рынок?

Как использовать объемную торговлю на фондовом рынке

Как инвестировать свою первую тысячу рупий в фондовый рынок?