Полосы Боллинджера — это инструмент, используемый трейдерами и инвесторами для понимания волатильности рынка. Есть две ценовые полосы, построенные выше и ниже линейного графика скользящей средней с использованием стандартного отклонения. Промежутки между полосами скользящих средних отражают волатильность рынка.

Полосы Боллинджера – это фирменный график, разработанный Джоном Боллинджером, известным техническим трейдером, который использовал его для прогнозирования изменений настроений на рынке, запуская триггеры при перекупленности или перепроданности акций.

На этом графике средняя линия представляет собой простое скользящее среднее. А две другие линии представляют верхний и нижний пределы соответственно, создавая ценовой конверт. Эти полосы являются динамическими, что позволяет использовать их для различных классов активов, чтобы понять колебания цен и определить общие тенденции.

Краткая история торговых лент

До того, как Джон Боллинджер предложил свою идею, предпринимались и другие попытки уловить волатильность рынка. Еще в 1960 году Уилфрид Леду использовал месячные максимумы и минимумы промышленного индекса Доу-Джонса для прогнозирования долгосрочных движений рынка. После этого история торговых лент затерялась во времени, пока ее не воскресил Херст. Вдохновленные Херстом, многие другие пытались создать аналогичные торговые группы, но не добились большого успеха. Затем, в 70-х годах, стали популярными процентные диапазоны. Он был прост в использовании и поэтому нашел много последователей. Это был простой график скользящей средней, показывающий максимумы и минимумы в зависимости от заданного пользователем процента. Современные полосы Боллинджера разработаны на основе полос Дончиана, которые представляют собой полосу ценового конверта, показывающую самую высокую и самую низкую разницу цен за n дней. Однако полосы Дончиана учитывают только недавние максимумы и минимумы, что дает полосам Боллинджера явное преимущество перед ними. Он использует стандартное отклонение, что делает его динамичным и адаптивным к импульсам рынка.

Как использовать полосы Боллинджера

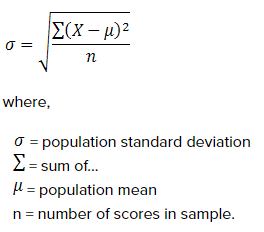

Первая скользящая средняя за период, обычно 20-дневная простая скользящая средняя (SMA), рассчитывается и размещается на линейном графике. Затем на него наносятся точки стандартного отклонения, чтобы представить колебания цены. Стандартное отклонение — это математический процесс, позволяющий рассчитать, насколько значение отличается от среднего по группе.

Формула для расчета стандартного отклонения

Стандартное отклонение (SD) представляет собой квадратный корень из суммы чисел в генеральной совокупности минус среднее значение, деленное на размер выборки. В Боллинджере верхняя и нижняя полосы рассчитываются путем умножения SD на два, а также добавления и вычитания числа из значения для построения верхнего и нижнего значений соответственно. Вот используемая формула,

Формула полос Боллинджера,

БОЛЮ = МА ( ТП , н ) + м ∗ σ [ ТП , н ]

ЖИРНЫЙ = МА ( ТП , н ) – м ∗ σ [ ТП , н ]

Где,

BLOU =Верхняя полоса Боллинджера

ЖИРНЫЙ =Нижняя полоса Боллинджера

МА =скользящая средняя

TP =типичная цена (максимум+минимум+закрытие) / 3

N =количество дней в скользящей средней (обычно 20)

M =количество SD (обычно 2)

σ [ТП,н ] =SD за последние n периодов TP

Благодаря своему простому подходу полосы Боллинджера широко используются для прогнозирования изменений настроений рынка. Он гибкий; и может быть изменен в соответствии с характером конкретной акции или торговой модели.

Как интерпретировать полосы Боллинджера

Полосы Боллинджера могут сказать, когда рынок более волатилен или менее. Промежутки между полосами от линии скользящего среднего являются мерой волатильности рынка. Когда рынок волатилен, полосы удаляются от графика скользящей средней и сокращаются, когда волатильность снижается. Он также сообщает вам, когда настроения рынка меняются. Используя торговую стратегию «Полосы Боллинджера», трейдеры могут предсказать, когда акции перекуплены или перепроданы. Когда цена акций приближается к верхней полосе, это указывает на перекупленность. Точно так же, когда цена приближается к нижней полосе, акции перепроданы.

Вот как изучать закономерности

Сожмите

Сжатие — это часть ценового конверта, где три линии подходят близко друг к другу, указывает на меньшую волатильность. Трейдеры ищут сжатие полос Боллинджера, чтобы предвидеть будущую волатильность рынка и возможности для торговли.

Разрывы

Прорывы — это ценовые точки, выходящие за пределы ценовых диапазонов. Это не обычное явление, и его не следует рассматривать как рыночный сигнал. Он только говорит вам, когда рынок более или менее подвижен. Безубыток не сигнализирует о том, в какую сторону или в каком направлении будет двигаться рынок.

Нижняя часть W

Дно W или двойное дно — это технический анализ, указывающий на то, что цена акции достигает двух минимумов одновременно, образуя на графике фигуру W; отсюда и название. Это часть работы Артура Меррилла, используемая Боллинджером. Есть четыре шага, чтобы определить W в Боллинджере.

В первом случае цена падает ниже нижней полосы, а затем отскакивает, после чего следует второе падение, которое удерживается выше нижнего предела. За ним следует сильный отскок, который пробивает уровень сопротивления, завершая паттерн W.

Топы M

M-tops является противоположностью W-bottom. Это происходит, когда цена акции достигает максимума, резко падает, затем снова взлетает вверх и падает, представляя собой заметную фигуру М. Эти максимумы сложнее интерпретировать. Тот факт, что второй максимум не достигает верхней полосы, является признаком ослабления импульса и указывает на разворот тренда. Вот пример М-паттерна.

Боллинджер предупреждает, что цены, преодолевающие верхний или нижний пределы, не сигнализируют об изменении тренда и не дают торговых сигналов. Полосы показывают, когда акция сильна или слаба. Таким же образом работает и импульсный осциллятор. Цены, близкие к верхнему пределу, не указывают на бычий тренд и наоборот.

Ограничения полос Боллинджера

Это не самостоятельный инструмент. Боллинджер предложил использовать его с двумя или тремя другими некоррелированными торговыми инструментами для получения правильных рыночных сигналов.

Поскольку он рассчитывается на основе простой скользящей средней, старым данным придается большее значение, чем недавним. Это снижает значимость новых данных и может повлиять на принятие решений. Трейдеры должны настроить его в соответствии со своими потребностями, а также должны учитывать текущую информацию при принятии торговых решений.