4 января 2008 года индекс Nifty Next 50 (тогда Nifty Junior) закрылся на отметке 13069,35. Теперь мы знаем, что это был конец последнего великого «настоящего» бычьего забега. 31 декабря 2008 года индекс закрылся на отметке 5443,11. Невероятное падение более чем на 58% за год. Sensex/Nifty достигли пика четыре дня спустя, 8 января 2008 года, прежде чем они тоже упали. Осталось несколько дней до 10-й годовщины того, что стало началом лопнувшего в 2008 году пузыря на рынке жилья. Может ли это научить нас чему-то о риске? Давайте узнаем.

Прежде чем мы начнем: Freefincal.com входит в число 50 лучших индийских блогов и веб-сайтов по личным финансам для индийцев и 60 лучших индийских инвестиционных блогов и веб-сайтов для индийских инвесторов. Спасибо, Анудж Агаварал, за признание.

Это то, что я называю первой вехой на рынке в 2018 году.

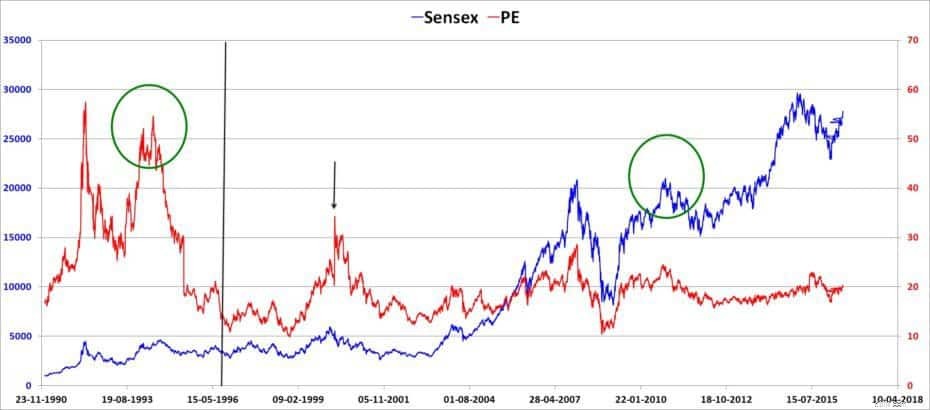

1) Как обсуждалось ранее в разделе Что такое PE с высоким индексом, когда произошел сбой, Sensex PE был относительно низким (исходя из прошлых данных). Так что в режиме реального времени многие понятия не имели о том, что должно было следовать. Что у нас есть, так это задним числом — так легко забыть об этом!

2) Понятие «высокий PE» постоянно меняется. Поклонники Index PE не в состоянии признать этот факт.

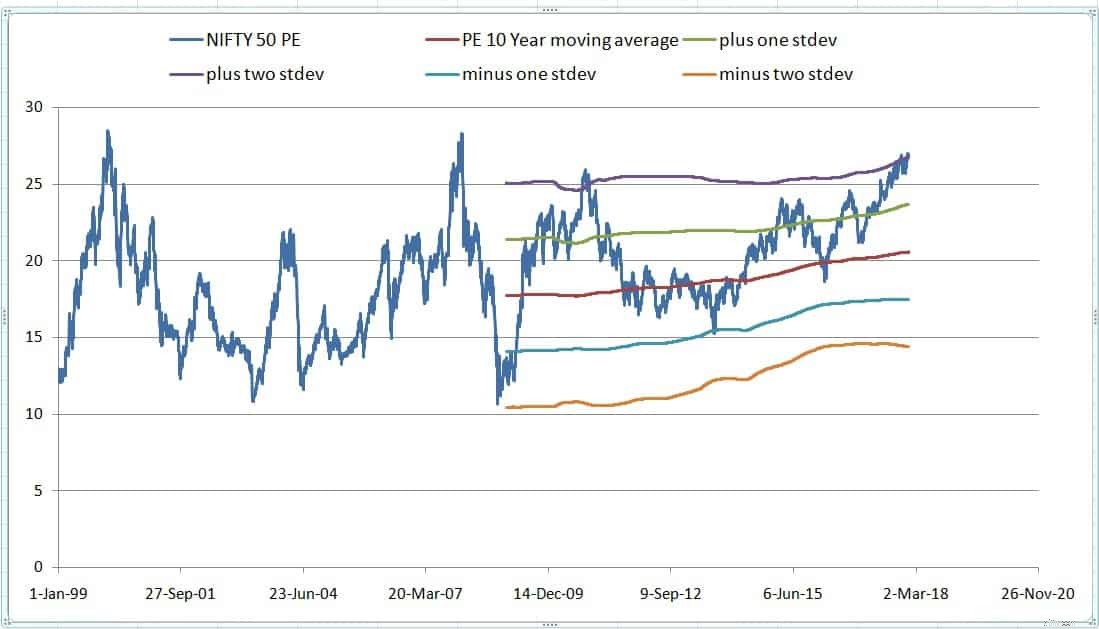

Например, это последняя диаграмма NIfty PE со скользящей средней PE 10Y, полученная с помощью Nifty Valuation Analysis с PE, PB, Div Yield, ROE, EPS инструмента 21 NSE Indices

Обратите внимание, как среднее значение PE и полосы стандартного отклонения меняются с каждым днем. Здесь вряд ли есть достаточно доказательств того, что инвестирование на основе PE будет работать. Ну, это не так: Заблуждения о Nifty PE

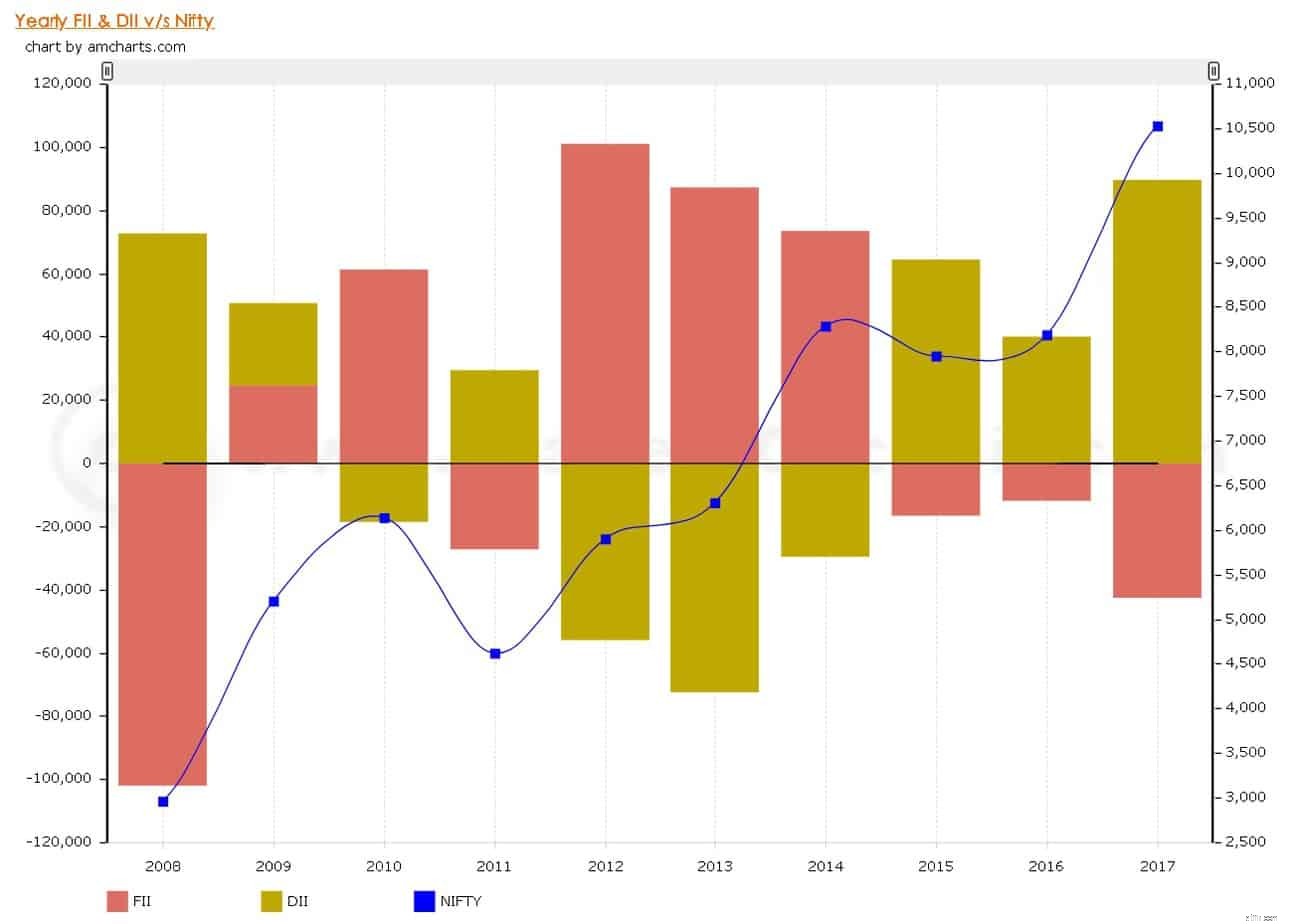

3) Пузырь на рынке жилья стал уроком того, что рынки взаимосвязаны в разных странах. По данным traderscockpit.com, в 2018 году иностранные институциональные инвесторы вывели около одного миллиона индийских рупий. Изображение ниже взято с этого сайта. Падение на индийских рынках (из-за их постепенного ухода) началось за несколько месяцев до падения Lehman Brothers

И, кстати, не верьте в этот бред о том, что SIP-инвесторы ПИФов «спасают» рынок. Если FII уйдут с рынка, рынок упадет, и многие финансово грамотные инвесторы взаимных фондов последуют их примеру.

Посмотрите, как Nifty Next 50 двигался вверх и рухнул на 58% в 2008 году. Обратите внимание, что, когда он падал, он поднимался дважды, как будто предлагая некоторую надежду на восстановление. Есть разница между просмотром снимка прошлого и анимации. Последнее дает вам представление о том, как инвесторы чувствовали бы себя в реальном времени. Кроме того, следует признать, что в 2008 году у нас не было ни смартфонов, ни социальных сетей. Недостаток информации может напугать. Избыток информации может напугать.

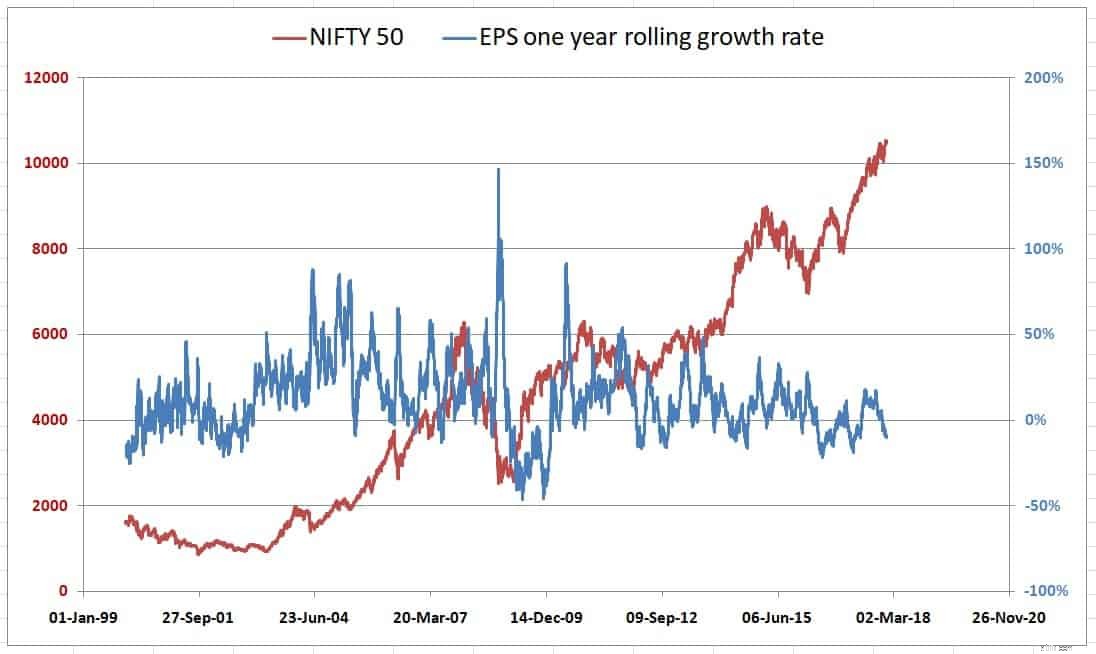

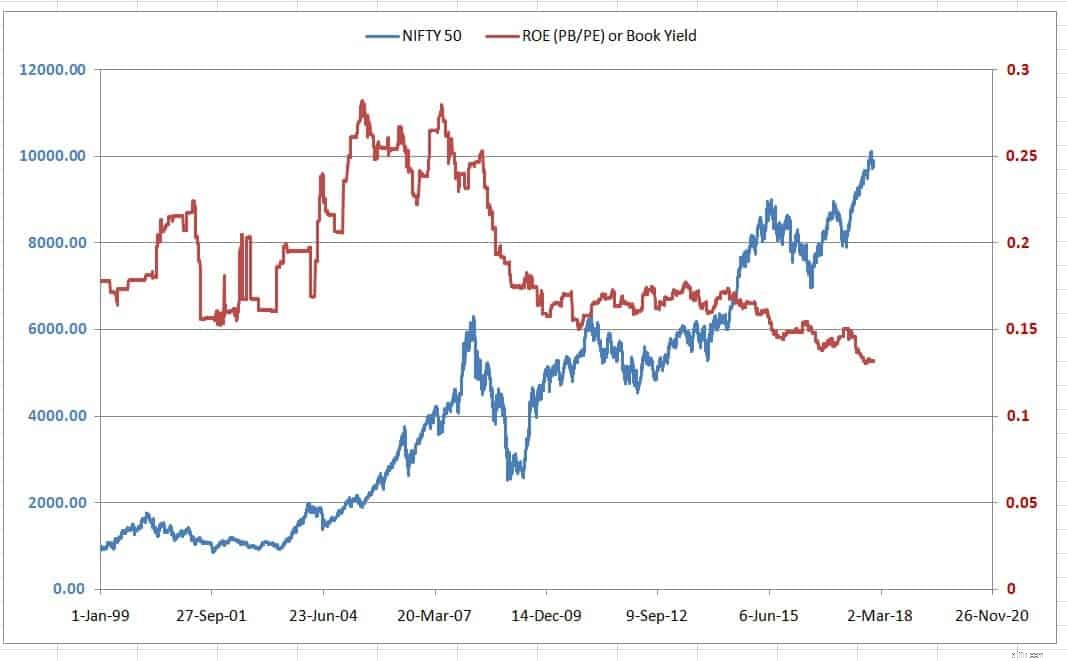

С помощью инструмента Nifty Valuation Analysis можно получить скользящие темпы роста прибыли на акцию за год и рентабельность собственного капитала

Когда я вижу два приведенных выше графика, я чувствую, что корпоративные доходы были как минимум низкими (если не отсутствовали). Заставляет задуматься, заставит ли рынок ждать, пока прибыль наверстает упущенное. Как долго рынок может двигаться вверх без реального роста? С другой стороны, есть те, кто считает, что даже последний бычий рост (2002–2008 гг.) не привел к реальному росту — выросли только активы, а рабочие места — нет.

Были ли последние несколько лет пустым бычьим бегом, основанным на надежде? Если да, то насколько мы отличаемся от биткойн-инвесторов, которые «стоят» в надежде на долгосрочную выгоду? Хотел бы я получать ответы так же легко, как и вопросы!

Проблема в том, что преимущества «хорошего управления» проявляются через годы, и в течение этого времени правительства приходят и уходят. Это означает, что мы, как инвесторы, должны столкнуться с риском последовательного возврата, то есть низкой или отрицательной доходностью в течение многих лет вместе. Это, вероятно, единственный гарантированный аспект рынка, помимо ежедневной волатильности.

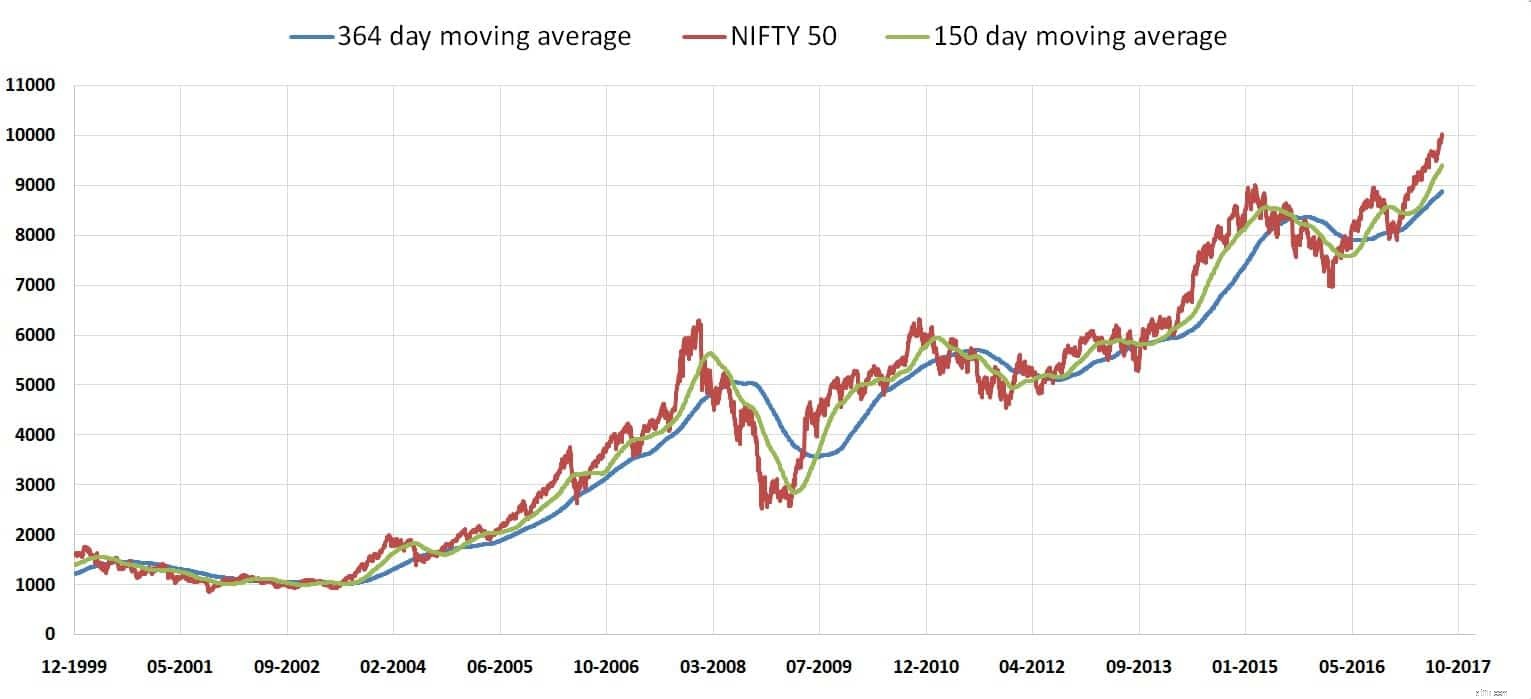

Это кажется таким простым, что мы смотрим на прошлые данные. В предыдущем посте «Индикатор рыночного уровня скользящей средней» я обсуждал индикатор предупреждения об ураганах Джима Отара. Идея состоит в том, чтобы построить две скользящие средние:

1) 5-месячная дневная скользящая средняя (это просто среднее дневных значений закрытия nifty за последние 5 месяцев)

2) 12-месячная дневная скользящая средняя

Медвежий тренд: Если 5-месячная DMA опускается ниже 12-месячной DMA, когда 12-месячная DMA движется вниз

Бычий тренд: Если 5-месячная DMA превышает 12-месячную DMA, когда 12-месячная DMA движется на север

С помощью инструмента Nifty Valuation Analysis мы получили этот красивый график.

Теперь вы можете легко отметить медвежьи тренды и бычьи тренды.

Попробуйте сделать то же самое с этой анимацией. Пожалуйста, проиграйте это пару раз, чтобы понять, что нелегко предсказать, насколько рынок будет двигаться вверх или вниз в любой момент времени.

Любой, кто утверждает, что может предвидеть крах рынка и избежать его, предполагает, что он может пройти между каплями дождя, не промокнув. Я не говорю, что невозможно использовать скользящие средние (для долгосрочного инвестирования, а не торговли) в режиме реального времени и уменьшить потери. Я только говорю, что это непросто и требует машинной дисциплины — определенно большей «дисциплины», чем поддержание SIP в рабочем состоянии.

Когда мы видим, что рынок так сильно падает за такое короткое время, наш разум начинает шутить. Просто посмотрите, как ведут себя биткойн-инвесторы. Они видят некоторую отдачу и считают всех остальных, даже опытных инвесторов, идиотами. Это и есть эйфория, возбуждение.

Крах 2008 года был примером антиэйфории, по крайней мере, для долгосрочных инвесторов, которые нажали кнопку паники. Я никого не осуждаю. Кто я такой, чтобы делать это. Кто знает, повторится ли 2018 год как 2008, я могу быть первым, кто выйдет из страха.

Цель написания этого поста:

(1) остановиться и подумать о том, что произошло десять лет назад.

(2) Признайте, что фантастическая доходность акций может испариться за несколько недель в любое время

(3) Есть способы снизить потери, но одно дело предположить, что можно и действительно это сделать, когда события разворачиваются в реальном времени.

Примечание. Я исправил масштабы осей x и y в двух анимациях выше, оглядываясь назад. Не будем забывать, что на самом деле это невозможно!

Желаем счастливого 2018 года.

Проверка реальности через 11 лет после последней аварии

12 лучших низковолатильных акций обрушившегося рынка

Фондовый рынок сегодня:новый бычий рынок начинается с вялости

Эти 10 паевых инвестиционных фондов получили более 75% после обвала рынка

Эти МФ получили больше всего активов в активах после рыночного обвала 2020 года.