Рыночные взлеты и падения невозможно точно предсказать, хотя их часто можно объяснить задним числом. Взлеты и падения рынка, как и взлеты и падения стоимости отдельных акций, обусловлены поведением инвесторов. Если инвесторы вкладывают деньги в рынок, они приобретают ценность. Если они выводят деньги, ценность падает.

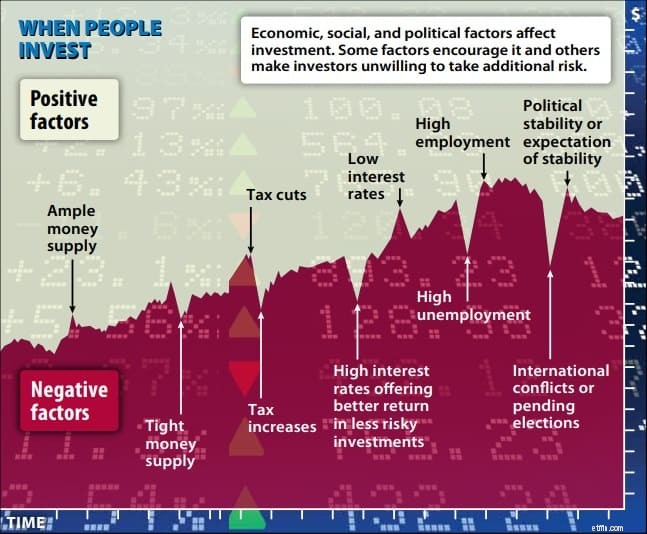

Содержание 1. Бычьи и медвежьи циклы 2. Движение в соответствии с циклами 3. Защита портфеляБольшую часть времени сила или слабость фондового рынка в целом напрямую связана с экономическими и политические силы. Например, когда прибыль высока, а процентные ставки низки, индексы, отслеживающие цены акций, имеют тенденцию расти. Но когда корпоративные доходы не оправдывают ожиданий или доверие инвесторов подорвано, цены на акции падают, или рынок не меняется или стагнирует.

Фондовый рынок движется вверх и вниз повторяющимися циклами, набирая силу в течение периода, известного как бычий рынок. . Затем он разворачивается и некоторое время падает, прежде чем снова подняться. Как правило, падающий рынок должен упасть на 20 %, прежде чем он будет считаться медвежьим рынком. . Иногда рыночные тенденции длятся месяцами, а то и годами.

В целом бычьи рынки, как правило, длятся дольше, чем медвежьи. Но падения на рынке, как правило, происходят быстро, а для роста требуется больше времени. Это очень похоже на закон всемирного тяготения:чтобы подняться на 1000 футов, требуется гораздо больше времени, чем чтобы спуститься с этого расстояния. Рынки также подвержены коррекциям или общим потерям, которые не являются такими серьезными и устойчивыми, как настоящий медвежий рынок.

Определить дно медленного рынка или вершину горячего рынка почти невозможно — до тех пор, пока это не произойдет. Но инвесторы, которые покупают акции компаний, преуспевающих в странах с развивающейся экономикой, и покупают их в нужное время, могут извлечь выгоду из своих умных решений или удачи.

Одной из характеристик расширяющихся компаний является их способность повышать цены по мере роста спроса на их продукты и услуги. Увеличение дохода означает увеличение прибыли для компании, а также может означать более высокие дивиденды и более высокие цены на акции для инвестора.

Как правило, трудно предсказать, какие компании будут колебаться во время спад и какие из них выживут и будут процветать. Ни один экономический цикл не повторяет в точности предыдущие. Таким образом, давление, с которым компании сталкиваются во время одной рецессии, отличается от той, с которой они сталкиваются во время другой. Однако в большинстве случаев долгосрочный финансовый успех больше зависит от внутренней силы компании и товаров или услуг, которые она предоставляет, чем от состояния экономики.

Акции обычно приносят наибольшую доходность в известных экономических условиях. Например, когда процентные ставки высоки, денежные эквиваленты, такие как казначейские векселя, как правило, обеспечивают доход выше среднего, а доходность акций, как правило, разочаровывает. Корреляция — это мера того, насколько одинаково или по-разному ведут себя два класса активов в конкретном климате, оцениваемая по шкале от —l до l. Если значения двух классов всегда растут и падают вместе, их корреляция равна l. Если они всегда движутся в противоположных направлениях, их соотношение равно —l. Кроме того, некоторые классы активов, такие как акции и неторгуемые REIT, не коррелированы, поскольку на их доходность влияют разные факторы, а не разные реакции на одни и те же факторы.

Стратегия, называемая распределением активов, подчеркивает важность включения отрицательно и некоррелированных активов в инвестиционный портфель в качестве защиты от циклических спадов, которые затрагивают каждый из классов активов в определенное время. .

Понимание рыночных циклов и стратегии защиты портфеля, Инна Роспутня

Как потенциально сохранить и расширить свой портфель на нестабильном рынке

Как защитить свой пенсионный портфель от откатов рынка

12 альтернативных стратегий для высокой доходности и стабильности

Понимание риска присвоения в опционных стратегиях Уровня 3 и 4

Общие сведения о стратегиях свинг-трейдинга