Как узнать, есть ли у компании потенциал для хорошей инвестиции? Оценка компании означает пристальное внимание к тому, что эта компания производит или продает, как она управляется, сколько она зарабатывает, сколько она должна и как она работала во время взлетов и падений последнего полного экономического цикла. Эта информация позволяет вам оценить его рентабельность, потенциал роста и оценку.

Содержание 1. EPS, ROA, ROE и ROIC говорят сами за себя 2. Каков потенциал акций? 3. Стоимость акций 4. Обзор долга 5. Анализ акцийОдним показательным статистическим показателем любой компании является прибыль на акцию (EPS), которая рассчитывается путем деления прибыли компании за определенный период на количество акций в обращении. Использование расчета прибыли в расчете на акцию, а не в долларах, упрощает сравнение результатов компаний разного размера. Но помните, что допустимая норма прибыли сильно различается в зависимости от отрасли и сектора.

Другим важным показателем прибыльности является рентабельность активов ( ROA), рентабельность собственного капитала (ROE) и рентабельность инвестированного капитала (ROIC). Эти три показателя также измеряют эффективность использования капитала. Если ROE компании выше, чем ее ROA, это может быть признаком того, что она использует кредитное плечо или долг для увеличения прибыли и нормы прибыли. Подробная информация должна быть включена в форму 10-K, которую компания подает в SEC.

Модель годового процентного увеличения продаж и прибыли является ключевым показателем потенциального успеха компании. Регулярный рост, особенно когда он является результатом новых продуктов или маркетинговых стратегий, как правило, является лучшим сигналом, чем разовый всплеск, вызванный повышением цен или другими рыночными условиями без сопутствующего роста продаж. Однако помните, что потенциал роста у разных компаний разный.

Узнайте, как я могу помочь вам заставить ваши деньги работать на вас

Управляемые инвестиционные счета – раскрыть потенциал профессионального управления активами. Позволь мне зарабатывать тебе деньги, пока ты наслаждаешься жизнью.

Исследование рынка акций и фьючерсов – используйте мой технический и фундаментальный анализ, чтобы подобрать свинг-сделки с лучшим соотношением риска и вознаграждения.

Послать запросНебольшие новые компании в растущей отрасли могут расти быстрее, чем более крупные компании в устоявшихся отраслях.

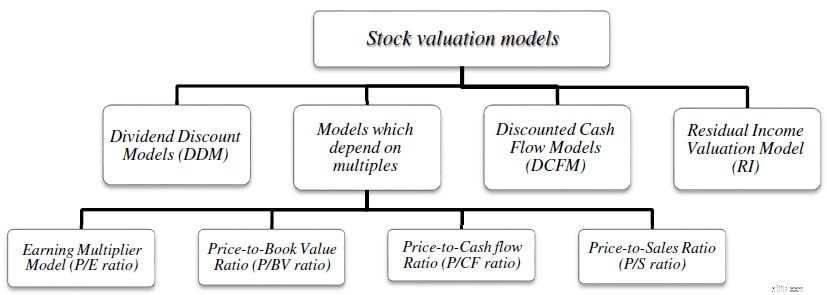

Вы можете использовать различные коэффициенты, также называемые мультипликаторами, для измерения оценки компании или цены ее акций по отношению к финансовому положению компании. Одним из наиболее часто упоминаемых мультипликаторов является отношение цены к прибыли (P/E), которое рассчитывается путем деления текущей цены акции на EPS. P/E – это показатель того, сколько инвесторы в настоящее время готовы платить за каждый доллар прибыли компании.

Например, у компании с P/E 30 мультипликатор значительно выше, чем у компании с P/E 10. Это может означать, что инвесторы считают, что компания с более высоким P/E является многообещающей инвестицией, цена которой будет продолжать расти. Но это также может означать, что акции переоценены или стоят больше, чем могут оправдать будущие доходы. Точно так же возможно, что компания с более низким P/E недооценена и на самом деле стоит больше, чем инвесторы в настоящее время готовы платить за нее. Но это также может означать, что у компании есть серьезные проблемы, которые, по мнению инвесторов, могут ограничить ее будущий успех.

Финансовое состояние компании зависит от размера долга. Компания, взявшая на себя значительные долги и плохо управляющая ими, может обнаружить, что ее потенциальная прибыль ограничена ее обязательствами. В тяжелых случаях большой долг может даже указывать на то, что компания склоняется к неплатежеспособности. Одним из коэффициентов, обычно используемых для оценки финансовой устойчивости, является отношение долга к собственному капиталу, которое делит общий долг на рыночную капитализацию компании или стоимость акций в обращении. Чем выше полученный процент, тем выше уровень долга компании.

Другой ключевой мерой для компаний, испытывающих финансовые трудности, является коэффициент текущей ликвидности, который сравнивает ликвидные активы — денежные средства в кассе или активы, легко конвертируемые в денежные средства — с обязательствами, подлежащими погашению в течение года. Так сколько долг слишком много? Ответ варьируется в зависимости от типа бизнеса, способности компании погасить его, как долг используется — для погашения других долгов или для инвестиций в новые продукты или приобретения — и точки зрения аналитиков, изучающих компанию. .

Аналитики могут сосредоточиться на компаниях, являющихся лидерами в отраслях с многообещающим будущим. В этих отраслях компании-лидеры часто демонстрируют отчетливые, устойчивые преимущества перед своими конкурентами, такие как превосходные продукты или услуги, эффективная маркетинговая стратегия, разумное управление и операционная эффективность. Однако важно искать слабые места, особенно если есть многообещающие конкуренты.

Ни одна оценка компании не будет полной без тщательной оценки рисков, с которыми она сталкивается. Это означает спрашивать себя, что должно произойти, чтобы бизнес-стратегия компании увенчалась успехом; и что может сбить эту стратегию с курса. При проведении этой оценки аналитики представляют различные сценарии, а затем решают, какие из них наиболее вероятны. Пузырь фондового рынка 1990-х годов иллюстрирует опасность игнорирования предупредительных сигналов.

Работа фондового аналитика заключается в том, чтобы давать рекомендации о том, стоит ли покупать акции, продавать их или подождать и посмотреть. Исследование продавцов, созданное для индивидуальных инвесторов, доступно из двух источников. Брокерские фирмы предоставляют своим клиентам внутренний анализ, по крайней мере, частично, чтобы стимулировать торговлю. Независимый анализ исходит от фирм, основным видом деятельности которых является создание и продажа исследований.

Когда аналитик недвусмыслен, он или она советует вам покупать, продавать или держать. Одна из сложностей заключается в том, что отчеты об исследованиях не всегда используют один и тот же язык. Легко сделать вывод, что накопить значит купить. Но имеет ли недостаточный вес значит продать некоторые или продать все акции? Фирмы, предоставляющие согласованную информацию или синтез того, что говорят разные аналитики, обычно решают эту проблему, группируя все способы купить или продать под одним термином.

Имейте в виду, что рекомендаций по покупке обычно больше, чем рекомендаций по продаже, даже на слабых рынках. И хотя многие аналитики и фирмы, в которых они работают, широко известны и пользуются большим уважением, это не всегда так. Прежде чем действовать в соответствии с какой-либо рекомендацией, вам следует оценить доказательства, использованные в поддержку выводов аналитика, и его послужной список.

Модель, методы, формулы и задачи оценки акций, Инна Роспутня