В этом посте представлены 10 акций из индекса Nasdaq-100, на которые инвесторы могут рассчитывать извлечь выгоду из роста инфляции, и 10 акций, на которые, как ожидается, негативно повлияет рост инфляции. Финансовые консультанты и инвесторы должны знать, как инфляция может повлиять на их активы и портфели. Мы провели анализ с помощью MacroRisk Analytics ® платформы по состоянию на 13 апреля 2021 года.

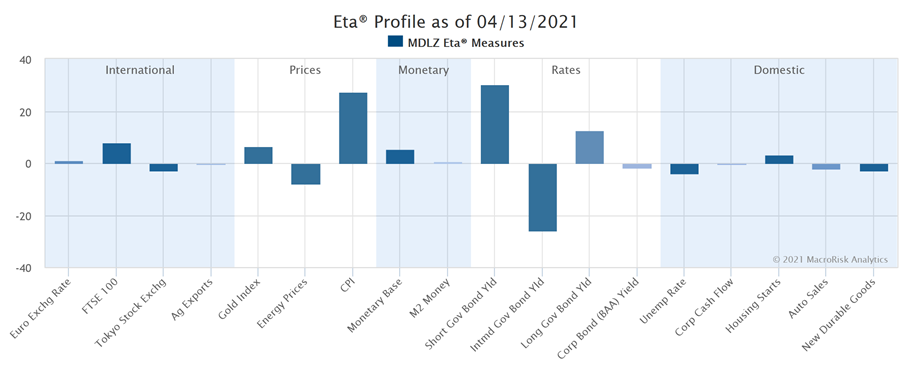

Профиль Eta® от MacroRisk Analytics демонстрирует историческую подверженность актива 18 экономическим факторам в модели MacroRisk Analytics. ИПЦ или инфляция - один из этих факторов. Если актив имеет положительную подверженность инфляции, мы можем ожидать, что он выиграет от роста инфляции.

Платформа MacroRisk Analytics позволяет легко идентифицировать акции, которые имеют положительную или отрицательную подверженность инфляции или любому другому фактору в ее модели. Mondelez International (тикер:MDLZ) - одна из таких компаний. Согласно представленному ниже профилю Eta по состоянию на 13 апреля 2021 года, он имеет значительную положительную подверженность ИПЦ как пропорцию его общего экономического риска (то есть других экономических рисков на графике ниже). Модель MacroRisk Analytics предсказывает, что цена акций компании может вырасти примерно на 27% при увеличении инфляции на одно стандартное отклонение, при сохранении других факторов постоянными.

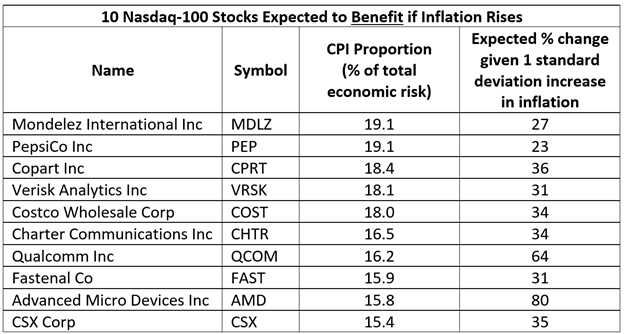

Мы использовали инструмент скрининга MacroRisk Analytics, чтобы выявить 10 акций из индекса Nasdaq-100, которые, как можно ожидать, будут иметь наибольший положительный подверженность инфляции как доля общего экономического риска. Вот результаты с использованием данных по состоянию на 13 апреля 2021 г.

Третий столбец представляет собой долю общего экономического риска, которую представляет инфляция для актива. Чем выше число, тем значительнее ожидаемое влияние изменений инфляции на курс акций по сравнению с 17 другими экономическими факторами в модели MacroRisk Analytics.

Четвертый столбец представляет собой ожидаемое процентное изменение цены акции при увеличении инфляции на одно стандартное отклонение.

Инвесторы могут ожидать, что Mondelez International (тикер:MDLZ) будет иметь самый высокий уровень положительной инфляции в процентах от общего экономического риска (19,1%). Если инфляция увеличится на одно стандартное отклонение, ожидается, что цена акции вырастет примерно на 27% при неизменных других факторах. Компания работает в кондитерской промышленности и является одной из крупнейших в мире компаний по производству снеков с такими известными брендами, как Chips Ahoy !, Ritz, Oreo и другими.

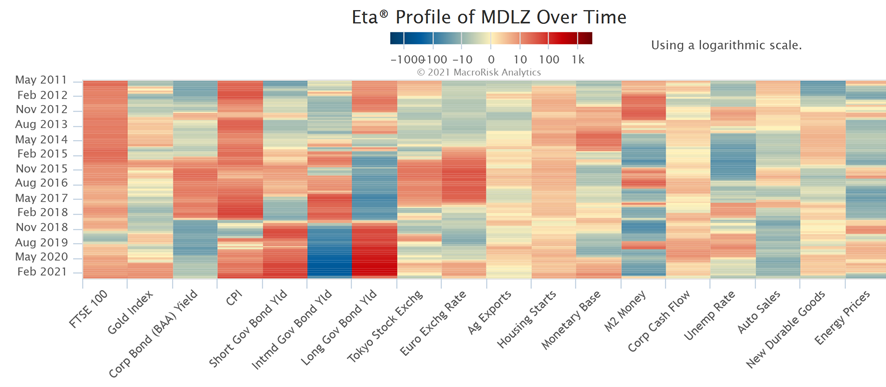

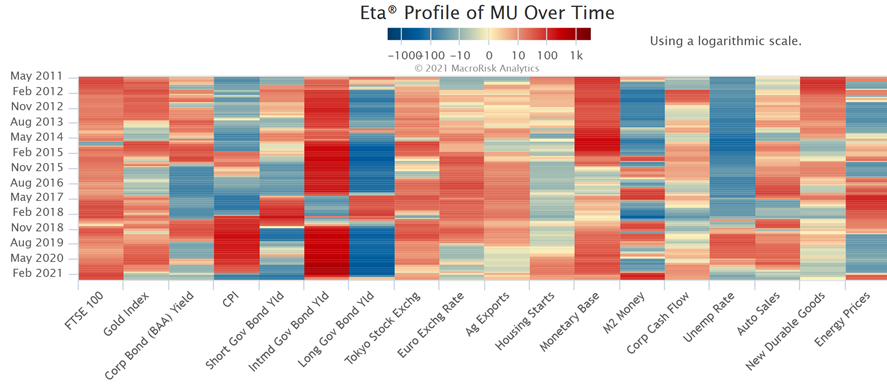

В течение последних 10 лет Mondelez International испытывала положительную подверженность инфляции, о чем свидетельствует тепловая карта, показанная ниже. Красный цвет соответствует положительному, а синий - отрицательному воздействию экономического фактора.

Интуитивно этот прогнозируемый положительный ответ на инфляцию имеет смысл, учитывая, что затраты на сырье составляют небольшой процент от общих операционных затрат, их бизнес не является особенно трудоемким, но на их рынках они пользуются ценовой властью, которая позволяет им поднимать цены на свою продукцию. в ответ на всплеск инфляции.

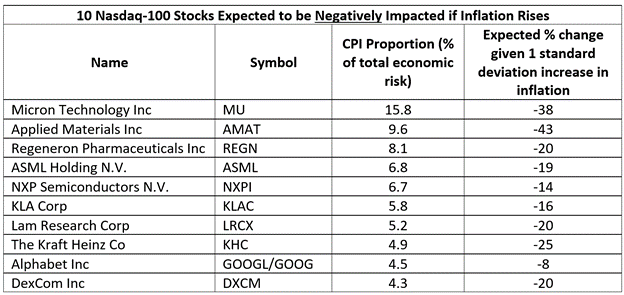

В таблице ниже показаны 10 акций из индекса Nasdaq-100, которые, как ожидается, будут иметь наибольший отрицательный реакция на инфляцию как доля общего экономического риска по состоянию на 13 апреля 2021 г.

Micron Technology (тикер:MU) подвержена инфляционному риску, который составляет 15,8% от общего экономического риска. Если инфляция вырастет на одно стандартное отклонение, ожидается, что цена акций упадет примерно на 38%, при сохранении других факторов постоянными. Компания работает в полупроводниковой промышленности и производит микросхемы памяти и запоминающие устройства.

За последние десять лет реакция Micron Technology на инфляцию изменилась. С мая 2011 года по примерно февраль 2018 года он подвергался пагубной инфляции (синие отметки для коэффициента ИПЦ), за которой следовала положительная подверженность (красные отметки) примерно до мая 2020 года, а недавно он снова вернулся к отрицательной подверженности инфляции.

Интуитивно это имеет смысл, учитывая, что все компании, кроме Kraft Heinz, являются технологическими компаниями, где отпускная цена на их продукцию обычно устанавливается долгосрочными контрактами, что обеспечивает небольшую краткосрочную возможность ценообразования при резком росте инфляции.

В этом посте представлены акции из индекса Nasdaq-100, которые имеют наибольшую положительную и отрицательную подверженность инфляционному риску. Учитывая недавнюю экспансионистскую фискальную и денежно-кредитную политику, рост инфляции возможен. Таким образом, важно определить активы, от которых можно ожидать получения выгоды или на которые может негативно повлиять рост инфляции. Эта идентификация позволяет соответствующим образом корректировать свой портфель.

Этот пост стал возможен благодаря MacroRisk Analytics®. Эта платформа предоставляет инвестиционные исследования для 30 000+ отдельных лиц, а также портфелей инвесторов. Модель MacroRisk Analytics® использует 18 макроэкономических факторов для анализа влияния экономики на стоимость инвестиций. Используя это запатентованное исследование, наша команда дважды выиграла Премию Уильяма Ф. Шарпа за достижения в области индексирования в номинации «Индексируемая бумага года». Нажмите здесь , чтобы получить доступ к отмеченному наградами инвестиционному исследованию уже сегодня! Вы можете найти другие сообщения нашего блога по нажав здесь .

Под редакцией Боба Ханиси и Рании Салливан.

Лучшие запасы продуктов питания и напитков в Индии, которые можно будет купить в 2021 году!

12 крупнейших акций, контрольный пакет акций которых принадлежит правительству!

Лучшие пенни-акции в Индии в 2021 году с сильными фундаментальными показателями

Лучшие акции электромобилей в Индии в 2021 году - лучшие акции электромобилей для покупки!

Мои 3 лучшие дивидендные акции FTSE 100, которые можно купить в 2021 году