Восстановление экономики Сингапура после пандемии происходит быстрее, чем прогнозировали экономисты в начале 2021 года. Даже с учетом воздействия усиленных мер предупреждения в июле и августе экономика выросла на 7,1% в годовом исчислении и на 1,3% в квартальном исчислении. третий квартал. За исключением любых непредвиденных обстоятельств, мы можем ожидать, что рост ВВП Сингапура в 2021 году составит около 7%.

Прибыль сингапурских банков выросла в результате этого восстановления, о чем свидетельствуют их результаты за третий квартал, и в целом они показали хорошие результаты в 2021 году.

Теперь, когда этот год подходит к концу, что мы можем ожидать от наших местных банков в 2022 году? Будут ли они продолжать преуспевать или они начнут терять пар?

Чтобы ответить на эти вопросы, мы должны оценить два фактора:инфляцию и экономическое развитие Сингапура и Китая.

Эта инфляционная среда вряд ли будет недолговечной. На протяжении большей части 2021 года Джером Пауэлл утверждал, что инфляционная среда носит временный характер. Однако это изменилось в его последнем выступлении, в котором он заявил, что инфляция больше не будет преходящей. ФРС начала свое сокращение в декабре, и оно начнет ускоряться с 15 миллиардов долларов в месяц до 30 миллиардов долларов в месяц. Если все пойдет по плану, покупка казначейства может быть завершена уже в марте 2022 года, что откроет путь для повышения ставок. В настоящее время ФРС прогнозирует три повышения ставок в следующем году, еще три — в 2023 году и еще два — в 2024 году.

Более чем вероятно, что вы начинаете ощущать влияние инфляции и дома. В связи с увеличением внутреннего спроса на товары и услуги, а также более высокими затратами на импорт, вызванными узкими местами в глобальной цепочке поставок, инфляция в Сингапуре выросла до нового максимума в ноябре, побив предыдущий пиковый рекорд в октябре. Общая инфляция увеличилась до 3,8 % в ноябре по сравнению с более чем восьмилетним максимумом в 3,2 % в октябре.

На 2022 год MAS сохранила общий прогноз инфляции на уровне от 1,5 % до 2,5 %, хотя мы должны воспринимать это с долей скептицизма, поскольку ситуация все еще нестабильна и может измениться в любое время.

Кроме того, у нас все еще есть повышение GST, которое было отложено из-за пандемии. Хотя точное время повышения неясно, восстановление экономики и снижение уровня безработицы предоставляют прекрасную возможность для включения повышения налога на товары и услуги в бюджет на 2022 год. может привести к опасной близости к предстоящим в 2023 году президентским выборам.

Какое отношение повышение GST имеет к инфляции? Что ж, есть вероятность, что если в 2022 году повысят налог на товары и услуги, это, скорее всего, усугубит текущий уровень инфляции.

Банки получают прибыль от денег, которые мы вкладываем, ссужая их предприятиям. Разница между процентами, которые они платят нам, и процентами, которые они получают от заемщика, представляет собой чистую процентную маржу, также известную как средняя процентная маржа. Поскольку ЧПМ (чистая процентная маржа) показывает сумму денег, которую банк зарабатывает на своих кредитах, это хороший показатель его прибыльности и роста, поскольку мы смотрим в будущее до 2022 года.

С ростом инфляции процентные ставки, вероятно, повысятся, чтобы ограничить расходы, что непреднамеренно повлияет на чистую процентную маржу банков.

Здравый смысл гласит, что потребители с большей вероятностью займут деньги и с меньшей вероятностью сберегут их, когда процентные ставки низкие. При более высоком спросе на кредиты, чем на сберегательные счета, чистая процентная маржа банка со временем будет увеличиваться. И наоборот, когда процентные ставки растут, кредиты становятся дороже, что делает сбережения более привлекательным вариантом. Следовательно, это снижает чистую процентную маржу банка.

Однако на практике это может быть не всегда. Исторически сложилось так, что падение процентных ставок во время рецессии часто совпадало с падением чистой процентной маржи. С другой стороны, периоды экономического роста обычно коррелируют с увеличением процентных ставок и чистой процентной маржи.

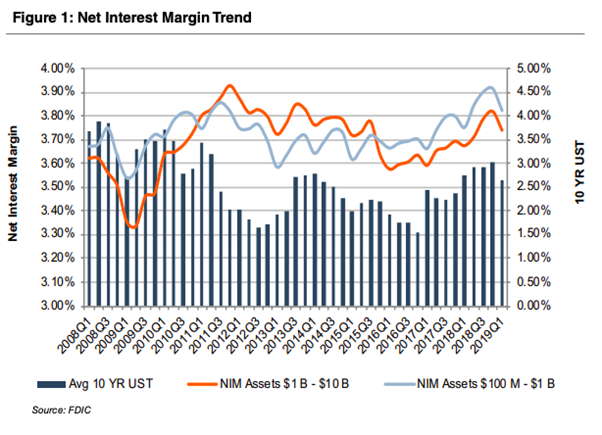

Как показано на рисунке ниже, чистая процентная маржа резко упала после финансового кризиса из-за того, что доходность активов падала значительно быстрее, чем банки могли переоценить срочные депозиты (аналогично 2020/21). Когда волна рефинансирования активов утихла и банки смогли снизить ставки по депозитам, чистая процентная маржа снова увеличилась одновременно с повышением ставок (аналогично нынешнему и, возможно, в 2022 году).

Итак, вперед, что теперь? Ну, может произойти три возможных сценария.

На данный момент чистая прибыль DBS, UOB и OCBC увеличилась, в основном за счет уменьшения кредитных резервов и общих резервов. Это произошло за счет улучшения портфеля после экономического спада в прошлом году, а не за счет улучшения чистой процентной маржи.

В дальнейшем, если инфляция продолжит расти умеренными темпами, что позволит обеспечить устойчивый экономический рост, повышение процентной ставки может привести к увеличению чистой процентной маржи наших местных банков. Таким образом, это увеличит доходы банков.

Это наилучший сценарий, к которому я сейчас склоняюсь.

Однако если инфляция будет расти слишком быстро, это может привести к катастрофе для экономики.

Высокая инфляция часто связана с высокой волатильностью, что делает людей неуверенными в будущем. Эта неопределенность может препятствовать экономическому росту, что плохо для банков в целом.

В этом случае прибыль банков может снизиться, поскольку их кредитные портфели стагнируют или сокращаются.

В этом сценарии мы предполагаем, что потребительский спрос падает и узкое место в цепочке поставок устранено.

Хотя я сомневаюсь в этом, всплеск варианта Омикрон, который значительно более заразен, может заставить страны по всему миру снова закрыть свои границы. Это действие может помочь устранить узкое место в цепочке поставок за счет снижения потребительского спроса.

В этом сценарии инфляция замедляется, в результате чего чистая процентная маржа и прибыльность банка остаются примерно на одном уровне.

Еще один фактор, который следует изучить, — это рост экономики Сингапура и Китая в 2022 году, с которыми наши местные банки связывают большую часть своих кредитов. Меня вообще не волнует Сингапур. Несмотря на то, что экономисты предсказывают более низкие темпы роста Сингапура в 2022 году, этот рост предсказуем и вряд ли будет значительно отличаться от прогноза.

С другой стороны, Китай продолжает представлять наибольший риск для банков из-за его неустойчивого роста. Хотя страна продолжает оставаться важным источником доходов для банков, ее недавнее изменение политики в отношении технологических компаний и акцент на всеобщее процветание создали большую неопределенность на китайском рынке.

Учитывая нехватку электроэнергии и жилищный кризис, экономика Китая и других стран, зависящих от нее, может замедлиться.

Согласно отчету, опубликованному ранее в этом месяце, главный экономист Nomura по Китаю упомянул, что из-за ухудшения ситуации на рынке недвижимости, роста стоимости китайской стратегии нулевого Covid и повсеместного закрытия заводов в преддверии и во время предстоящих зимних Олимпийских игр рост ВВП, как ожидается, замедлится до 2,9. % в годовом исчислении в первом квартале 2022 г. по сравнению с 18,3 % в предыдущем квартале.

Кто знает, что принесет второй квартал, учитывая, что прогнозируемый рост относительно низкий для страны, которая растет в среднем на 7-8%?

Будет ли кризис Evergrande иметь эффект домино, который повлияет на всю экономику? Или экономика Китая внезапно поднимется, поскольку она успешно контролирует Covid или решает с ним жить?

Все три сингапурских банка в настоящее время работают хорошо, и, учитывая нынешний инфляционный климат, цены на акции банков могут вырасти еще больше в 2022 году.

Тем не менее способность местных банков поддерживать темпы роста и, следовательно, стоимость их акций по-прежнему зависит от того, как складываются макроэкономические условия.

Трудно сказать, но я считаю, что 2022 год будет годом, когда банки продолжат видеть рост доходов. Кто знает? Я могу ошибаться. Что вы думаете?