Digital Core REIT (DC REIT) — это второй REIT центра обработки данных, который планирует провести листинг в Сингапуре. Вот краткий обзор деталей ориентировочного предложения из предварительного проспекта DC REIT:

Обновление заявки Digital Core REIT на IPO

Объявлены ориентировочные сроки публичной оферты. Вот ключевые даты, на которые стоит обратить внимание:

Вы можете подать заявку на его получение через банкоматы, интернет-банкинг или мобильные банковские приложения, как и в большинстве IPO.

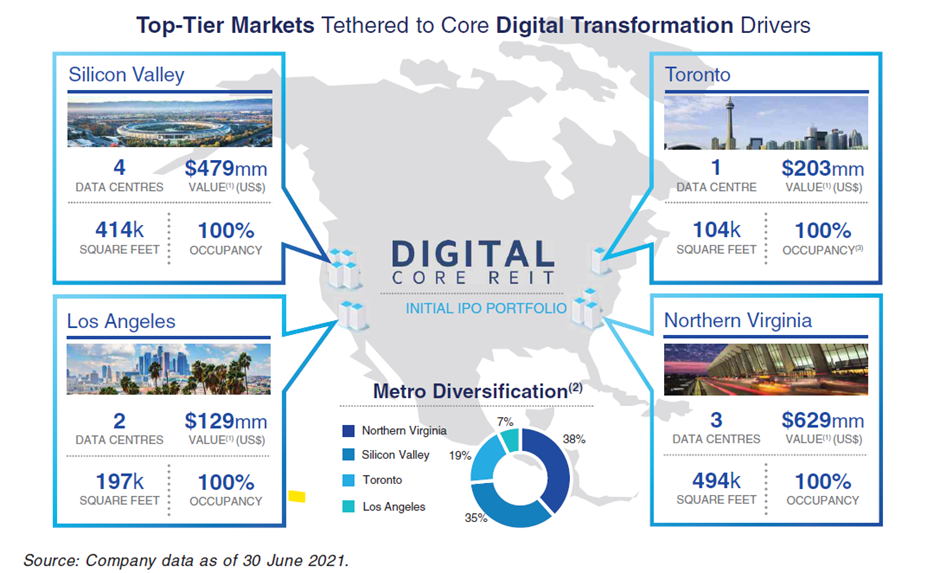

Портфель IPO Digital Core REIT состоит из 10 центров обработки данных с правом собственности, сосредоточенных на ведущих рынках США и Канады, с оценочной стоимостью 1,4 миллиарда долларов США.

Он на 100% сдан в аренду ряду первоклассных клиентов, каждый из которых имеет многочисленные развертывания на глобальной платформе Спонсора.

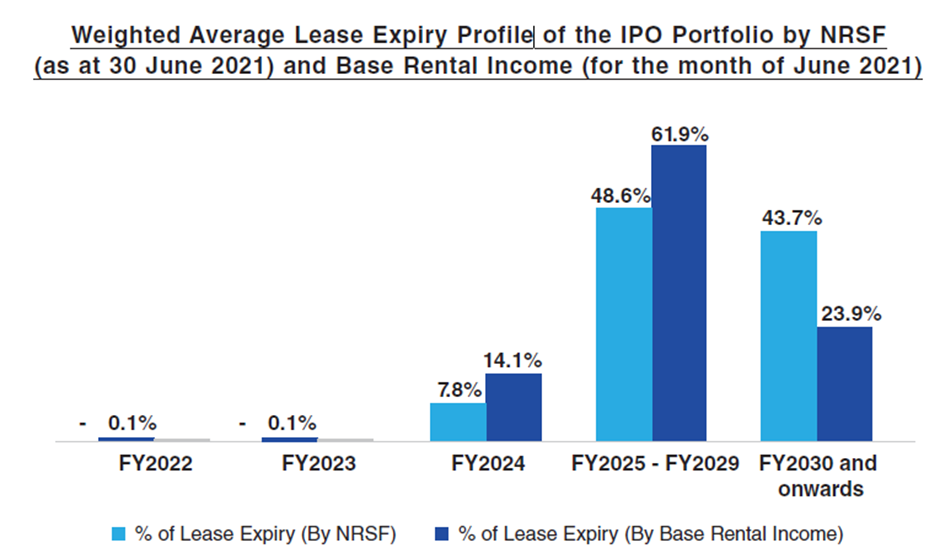

Средневзвешенный оставшийся срок аренды составляет более шести лет, и все договоры аренды содержат предусмотренное договором годовое повышение арендной ставки в диапазоне от 1,0% до 3,0%, при средневзвешенном значении примерно 2%.

Кроме того, примерно 85 % портфеля IPO сдается в аренду по схеме тройной чистой аренды, что обеспечивает дополнительную защиту от роста операционных расходов.

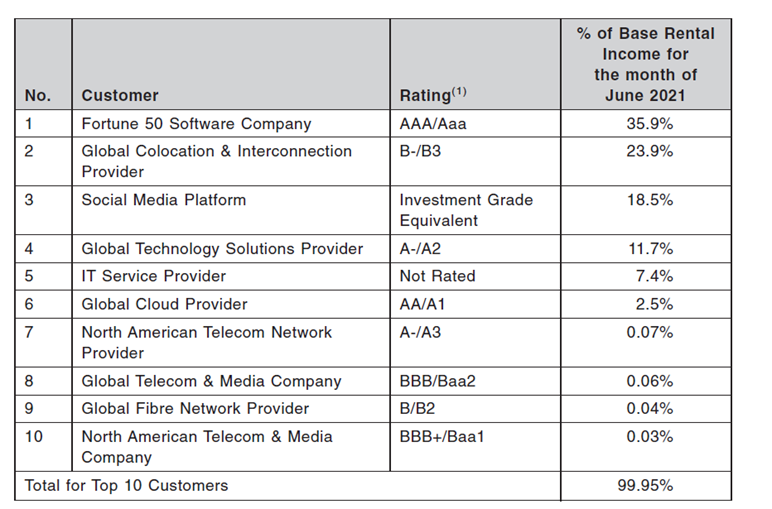

Их лучшие 10 клиентов чрезвычайно высокого качества. DC REIT сообщила, что их крупнейший клиент имеет кредитный рейтинг AAA.

В настоящее время в США есть только две корпорации с кредитным рейтингом ААА, а именно — Microsoft и Johnson&Johnson, из которых только одна занимается разработкой программного обеспечения. 2 я крупнейшим, вероятно, будет Cyxtera, так как они арендовали у спонсора как минимум 17 локаций, а 3 rd скорее всего, будут мета-платформы.

Digital Realty, спонсор DC REIT, также щедро раскрыла список 20 своих крупнейших клиентов, что должно дать представление об остальных клиентах в десятке лучших DC REIT:

Компания Digital Realty (NYSE:DLR), спонсор DC REIT, является крупнейшим мировым поставщиком облачных и независимых от операторов центров обработки данных, решений для совместного размещения и межсетевого взаимодействия, предназначенных для всего спектра клиентов.

Глобальная платформа DLR предлагает клиентам согласованность развертывания, операционной модели, формы контракта и опыта закупок, а также единую ответственную сторону, способную удовлетворить их требования к центрам обработки данных по всему миру.

Их 20 крупнейших клиентов имеют в среднем более 40 развертываний на 291 объекте в 47 городских агломерациях в 24 странах на шести континентах. Они также входят в число 10 крупнейших фондов REIT, зарегистрированных на бирже США, с рыночной капитализацией около 44 млрд долларов США.

Спонсор предоставляет ROFR Digital Core REIT для активов, контрольным пакетом которых владеет Спонсор по всему миру, которые соответствуют инвестиционному мандату Digital Core REIT.

Это составляет более 15 миллиардов долларов США.

DC REIT предлагает привлекательную прогнозную доходность распределения в размере 4,75% на 2022 год и 5,00% на 2023 год

Оценочная стоимость активов составила 1 441 миллион долларов США, а 90% акций были приобретены DC Reit без какой-либо скидки. Средняя ставка капитализации, использованная в оценочной стоимости, составила 4,25%. Прогноз чистого дохода от недвижимости на 2022 год составляет 66,9 млн долларов США, что соответствует доходности портфеля недвижимости в размере 4,6%.

Ожидается, что Digital Core REIT будет иметь совокупный коэффициент кредитного плеча примерно 27,0%, что значительно ниже, чем у аналогов. Это также дает ему от 160 до 596 миллионов долларов США запаса долга при совокупном коэффициенте левериджа от 35% до 50%. Это дает достаточный запас для быстрого финансирования инвестиций после IPO за счет долга.

Что касается будущих приобретений, Digital Realty намерена совместно инвестировать с REIT, при этом спонсору будет принадлежать 10% активов, а REIT — оставшиеся 90%.

| Digital Core Reit | Промышленный фонд Mapletree | REIT Keppel DC | |

| Свойства | 143 | 19 | |

| Ценность портфолио | 1440 млн долларов США | 7 428 млн сингапурских долларов | 3 086 млн сингапурских долларов |

| Занятость | |||

| WALE | 6,2 года | 4,3 года | 7,0 лет |

| Передача | |||

| Рыночная капитализация | 990 млн долларов США | 7 180 млн сингапурских долларов | 4050 млн сингапурских долларов |

| P/B | 1,05x | 1,52x | 2,05x |

| Доходность |

По сравнению с двумя другими REIT в Сингапуре с активами центра обработки данных ясно, что DC REIT имеет благоприятную оценку.

Это может быть связано с его меньшим размером, более низкой долей заемных средств и стратегическим ценообразованием IPO, что обеспечивает достаточный розничный интерес.

Похоже, DC REIT имеет качественный портфель IPO, который хорошо расположен среди лучших арендаторов. Арендные договоры имеют структуру повышения арендной платы, которая дает представление о будущем росте доходов, и есть сильный спонсор с огромным потоком ROFR.

Существует также сильное совпадение интересов между спонсором и миноритарными пайщиками из-за значительной доли в REIT, а предложение имеет привлекательную оценку по сравнению с его аналогами. Также может быть возможность сжатия доходности, чтобы приблизить его к аналогам.

Хотя существует риск того, что крутизна кривой доходности может привести к затратам на финансирование. Это также может привести к укреплению и без того сильного доллара США, местные инвесторы могут столкнуться с незавидной дилеммой:покупать на IPO или ждать, пока крутизна кривой доходности повлияет на цены акций, но им придется платить более высокую цену, эквивалентную сингапурскому доллару.