Голубые фишки воспринимаются как более безопасные инвестиции по сравнению с другими акциями.

Большинство инвесторов чувствуют себя более уверенно, покупая акции этих известных компаний, и с меньшей вероятностью ожидают, что случится что-то плохое.

К сожалению, сингапурские «голубые фишки» работают плохо. Даже долгосрочное владение не могло смягчить их плохую производительность.

Это разочаровало и даже разозлило многих инвесторов в сингапурские «голубые фишки».

Их заставили поверить в то, что «голубые фишки» безопасны и что все будет в порядке, если они будут держать эти акции в долгосрочной перспективе.

Представьте себе потерю Singtel -38%, Keppel Corp -59% и SIA -61% после того, как они удерживались в течение последних 12 лет!

Эти результаты трудно кому-либо проглотить. Неудивительно, что инвесторы чувствуют себя наказанными. Мы не можем обвинять их в том, что они потеряли веру в фондовый рынок (или только в сингапурский фондовый рынок).

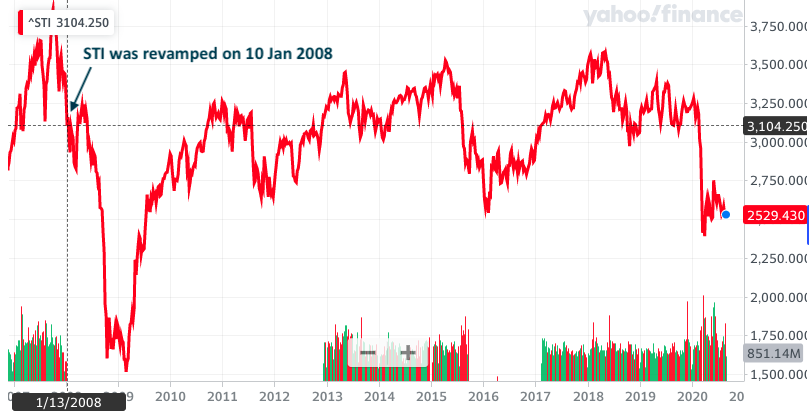

Индекс Straits Times (STI) представляет собой корзину акций «голубых фишек» Сингапура. Индекс был обновлен с помощью британской индексной компании FTSE 10 января 2008 года. Это произошло в разгар Великого финансового кризиса, когда фондовые рынки рухнули.

Не нужно быть гением, чтобы увидеть, что STI торгуется в горизонтальном диапазоне последние 12 лет.

Но большинство инвесторов, вероятно, не купили индекс. Вместо этого они, вероятно, выбрали несколько «голубых фишек». Я думаю, что это может быть даже худший вариант, поскольку многие из отдельных голубых фишек очень плохо себя чувствовали за последние 12 лет.

Я проследил доходность обновленных компонентов STI от 10 января 2008 года – цены скорректированы с учетом корпоративных действий, таких как дивиденды.

| Компоненты STI 10 января 2008 г. | Скорректированная цена открытия 10 января 2008 г. | Компоненты STI в настоящее время или дата замены | Цена закрытия 26 августа 2020 г. | % изменений | Примечания |

|---|---|---|---|---|---|

| ThaiBev | 0,25 | ТайБев | 0,605 | 142% | |

| Фрейзер и Нив | 1,493 | 3 апреля 2013 г. | 2,6051 | 74% | Заменен на HPH Trust 3 апреля 2013 г. |

| DBS | 15.2999 | СУБД | 20,68 | 35% | |

| Jardine Strategic | 15,9 | Стратегический Жардин | 20,8 | 31% | |

| OCBC | 7,9487 | OCBC | 8.67 | 9% | |

| ST Engineering | 3.2102 | СТ Инжиниринг | 3.5 | 9% | |

| UOB | 18.0329 | УОБ | 19,56 | 8% | |

| Генерация | 0,6506 | Генерация | 0,7 | 8% | |

| Jardine C&C | 19,5498 | Jardine C&C | 19,48 | 0% | |

| CapitaMall Trust | 2.1383 | Траст CapitaMall | 1.9 | -11% | |

| Гонконг | 4.89 | Гонконг Земля | 3,93 | -20% | |

| SIA Engineering | 4.2721 | 18 сентября 2017 г. | 3.37 | -21% | Заменено Jardine Strategic 18 сентября 2017 г. |

| Вилмар | 5.6 | Вилмар | 4.35 | -22% | |

| SGX | 12.2 | SGX | 8.64 | -29% | |

| CityDev | 11.4037 | CityDev | 7,97 | -30% | |

| Олам | 2,9364 | 21 сентября 2015 г. | 1,995 | -32% | Заменено на SATS 21 сентября 2015 г. |

| Капиталленд | 4.3473 | Капиталленд | 2.79 | -36% | |

| Singtel | 3,7138 | Сингтел | 2.31 | -38% | |

| Starhub | 2.88 | 24 сентября 2018 г. | 1.71 | -41% | Заменено на Dairy Farm 24 сентября 2018 г. |

| Янцзыцзян | 1.91 | Янцзыцзян | 0,93 | -51% | |

| Корпорация Keppel | 11.1251 | Корпорация Keppel | 4.61 | -59% | |

| Благородная группа | 8,5647 | 21 марта 2016 г. | 3.4012 | -60% | Заменено CapitaComm 21 марта 2016 г. Приостановлено |

| SIA | 9,5324 | СИА | 3,76 | -61% | |

| Янлорд | 2.7 | 23 марта 2009 г. | 1.02 | -62% | Заменен на ComfortDelGro 23 марта 2009 г. |

| SPH | 3,7045 | 22 июня 2020 г. | 1,35 | -64% | Заменен на Mapletree Ind Tr 22 июня 2020 г. |

| Sembcorp Industries | 5.3507 | Sembcorp Ind | 1,87 | -65% | |

| Sembcorp Marine | 2,4885 | 19 сентября 2016 г. | 0,8164 | -67% | Заменен Джардин Мэтисон 19 сентября 2016 г. |

| Корпорация Cosco | 5.66 | 22 марта 2010 г. | 1.24 | -78% | Заменено CapitaMall Asia 22 марта 2010 г. |

| Земля Кеппеля | Исключен из списка | 23 марта 2009 г. | Исключен из списка | Исключен из списка | Заменено SMRT 23 марта 2009 г. Исключено из списка 15 июля 2015 г. |

| НЕТ | Исключен из списка | 24 сентября 2012 г. | Исключен из списка | Исключен из списка | Заменено IHH 24 сентября 2012 г. |

20 из 30 акций имели убытки в среднем на -42% за 12-летний период (или до тех пор, пока некоторые акции не были исключены из индекса)! Скорее всего, он будет работать хуже, чем неэффективный индекс.

8 акций показали рост со средней доходностью 40% за последние 12 лет. Лучшим игроком стал ThaiBev с результатом 142%.

2 были исключены из списка, и я даже не смог получить их исторические данные о ценах.

Не говоря уже о Noble, деятельность которого в настоящее время приостановлена после завышения инвестиционной стоимости связанных с ней компаний в Австралии. Да, голубая фишка может оказаться мошенничеством. Мошеннические компании существуют не только в Китае.

На Олама также напал продавец коротких позиций (Мадди Уотерс), пока Temasek Holdings не спасла их от уродливого эпизода. Однако Temasek не смог спасти его от исключения из индекса, так как его производительность снизилась.

Прелесть инвестирования в индексы заключается в том, что управляющий фондом заменяет акции, исключенные из индекса. Но инвестор вряд ли станет продавать акции только потому, что их больше нет в индексе. В случае с Olam инвестор потерял бы 32%, если бы продал его в 2015 году (год, когда Олама выгнали). Но если бы он удержал Олама до сегодняшнего дня, то потерял бы 55%.

На 10.01.2008 заменено 11 компонентов ГНИ. Я считаю, что многие инвесторы до сих пор держат их. Вот их выступления, большинство из них были хуже.

| Дата загрузки акции из STI | Возврат в случае продажи | Возврат, если удерживается до сегодняшнего дня | |

| Ф&Н | 3 апреля 2013 г. | +74% | -14% |

| Олам | 21 сентября 2015 г. | -32% | -55% |

| Янлорд | 23 марта 2009 г. | -62% | -55% |

| СИА Инжиниринг | 18 сентября 2017 г. | -21% | -56% |

| Стархаб | 24 сентября 2018 г. | -41% | -58% |

| СПХ | 22 июня 2020 г. | -64% | -71% |

| Sembcorp Marine | 19 сентября 2016 г. | -67% | -91% |

| Cosco Corp | 22 марта 2010 г. | -78% | -97% |

| Благородная группа | 21 марта 2016 г. | -60% | -99% (приостановлено) |

Очень уродливые цифры, верно?

Но что сделано, то сделано.

Если вы понесли некоторые из этих потерь, вы должны учиться и двигаться дальше.

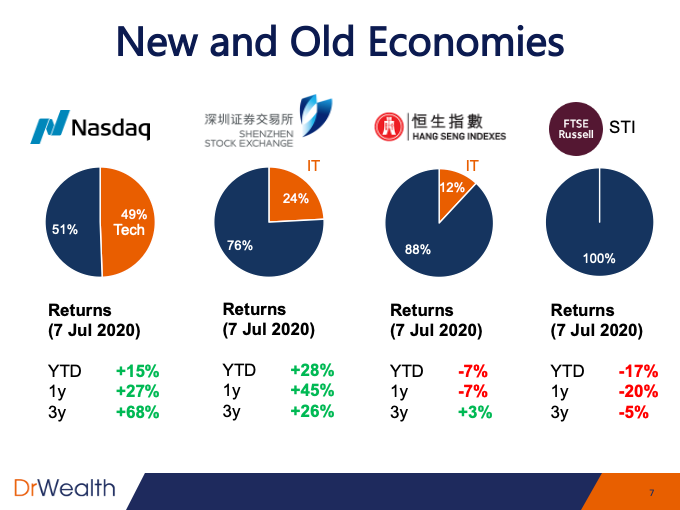

Он не смог превратиться в «новую экономику “.

«Новая экономика» состоит в основном из технологических компаний, в то время как старая экономика в основном состоит из компаний, занимающихся финансами и недвижимостью.

Вот диаграмма, которую я нарисовал в прошлом месяце. Я хотел показать взаимосвязь между техническим риском индекса и его доходностью:чем выше технический риск, тем выше доход.

Неудивительно, что STI не имеет отношения к технологиям. Половина нашего веса индекса состоит из 3 банков (DBS, OCBC и UOB), а REIT составляют еще одну большую часть нашего веса индекса.

На мой взгляд, это объясняет низкую производительность.

Тем не менее, пожалуйста, не делайте неверных выводов. Эта тенденция не предполагает, что решение состоит в том, чтобы просто купить технологические компании и удерживать их навсегда.

Скорее, главный урок заключается в следующем:

То, что модно сегодня, может перестать быть таковым в будущем.

Например, Keppel Corp, Sembcorp Ind и Sembcorp были драйверами доходности фондового рынка во время бычьего роста в 2007 году. Они заработали так много денег, что часто можно услышать истории о сотрудниках, получающих бонусы за 6 месяцев. Это были хорошие дни.

В то время эти акции были горячими фаворитами, и именно поэтому многие инвесторы втянулись в них на пике и держали их до сегодняшнего дня. Реструктуризация экономики не обошла стороной даже таких гигантов, как ExxonMobil.

SPH была монополией печатных СМИ Сингапура. Что может пойти не так, пока не пошло не так — Google и Facebook забрали обед.

Singtel и Starhub также были любимцами среди инвесторов, получая регулярные платежи за подписку с высокими показателями удержания. Пока правительство не решило, что они заработали слишком много, и не ввело конкуренцию, которая подорвала маржу и снизила цены на их акции.

Поэтому я повторяю еще раз: рынок меняется. Индексы меняются, чтобы отражать изменения в экономике и на рынках. Не только STI, но и S&P 500 претерпели столько изменений за десятилетия — компании приходят и уходят.

Очень сложно купить акции, которые будут расти десятилетиями, потому что все меняется. Ваши инвестиционные взгляды должны обновляться, и ваш портфель тоже должен меняться со временем.

Сейчас в моде акции технологических компаний, потому что сейчас рынок предпочитает повествование.

Не покупайте только потому, что их результаты были хорошими, только для того, чтобы повторить те же ошибки с акциями нефтегазовых компаний в прошлом — покупайте дорого и наблюдайте, как цены падают, когда повествование меняется.

У вас должен быть хорошо продуманный инвестиционный тезис, который со временем обновляется.

Изменения — единственная константа.

Клише? Это не делает его менее верным.

Чарльз Дарвин сказал:«Выживает не самый сильный из видов и не самый умный; это тот, который лучше всего адаптируется к изменениям. “

Как инвестор, также важно различать, что является временным воздействием (которое вы должны держаться) по сравнению с необратимым изменением (которое вы должны отменить ). Иногда трудно отличить одно от другого.

Звучит как тяжелая работа?

Ну, как сказал Чарли Мангер, « это не должно быть легко. Тот, кто считает это легким, глуп. “