Еще до своей смерти в 1976 году Грэм настоятельно рекомендовал эту стратегию мелким инвесторам,

Но что именно имел в виду Грэм, говоря «с точки зрения ожидаемого группового результата? «?

Как оказалось, много… и это также ключ к тому, как стратегия чистых чистых акций может защитить вас от потерь на протяжении всей вашей жизни. Давайте начнем.

Во-первых, большая прибыль

Портфели Net Net Stock работают хорошо. Многочисленные исследования в разные периоды времени подтверждают это.

На самом деле, исследования неизменно показывают, что эффективность стратегии примерно на 15% превышает общую рыночную доходность. Поскольку доходность рынка в среднем составляет 10 % в год, в совокупности это составляет 25 % среднегодового дохода.

В зависимости от стратегии, которую вы используете, ваша производительность может быть даже выше. Гринблатт смог сократить рынок более чем на 40 % в год до уплаты налогов и комиссий в своем исследовании Как мелкий инвестор может победить рынок. .

И даже в письме Berkshire Hathaway Уоррена Баффета от 2014 г. , сам Баффет вспоминал об исключительных доходах, которые он получил, используя эту стратегию,

Таким образом, прибыль не вызывает сомнений, до тех пор, пока у вас есть темперамент, чтобы придерживаться стратегии.

Если вы это сделаете и инвестируете небольшие суммы, то вы можете рассчитывать на среднегодовой темп роста в 25%+ в течение своей жизни.

Но как насчет вашего недостатка?

Как я уже упоминал, Грэм рассматривал инвестиции как инвестиции, гарантирующие сохранность основного капитала.

Как вы можете защитить своего доверителя, учитывая, как ужасно выглядят эти компании, и тот факт, что не каждая компания в вашем портфолио окупится?

Ответ:диверсификация. .

Когда Грэм предположил, что нетто-нетто соответствует его стандарту инвестиций, он имел в виду не одну акцию — он говорил о корзине нетто-нетто. .

Диверсификация может практически нейтрализовать риск владения только одной чистой сетью, и на самом деле Грэм стремился получить прибыль группы. Вот что он имел в виду под «ожидаемым групповым результатом. .”

Таким образом, хотя индивидуальная нетто-сеть может сработать, а может и не сработать, учитывая, что чистые нетто-токи имеют высокую вероятность в среднем подняться до NCAV, диверсификация будет означать, что ваш портфель в целом защищен и должен показывать хорошую доходность.

Я также упомянул, что вы не можете просто диверсифицировать количество покупаемых акций, вы также должны инвестировать в течение нескольких лет, чтобы обеспечить хорошие результаты от стратегии. Пропустите любой из них, и ваши доходы развалятся.

Удерживая полностью укомплектованный портфель чистых сетей в течение длительного времени, прибыль, которую вы получите в хорошие годы, с лихвой компенсирует любые бумажные убытки, которые вы понесете во время медвежьего рынка. Эта концепция крайне важна.

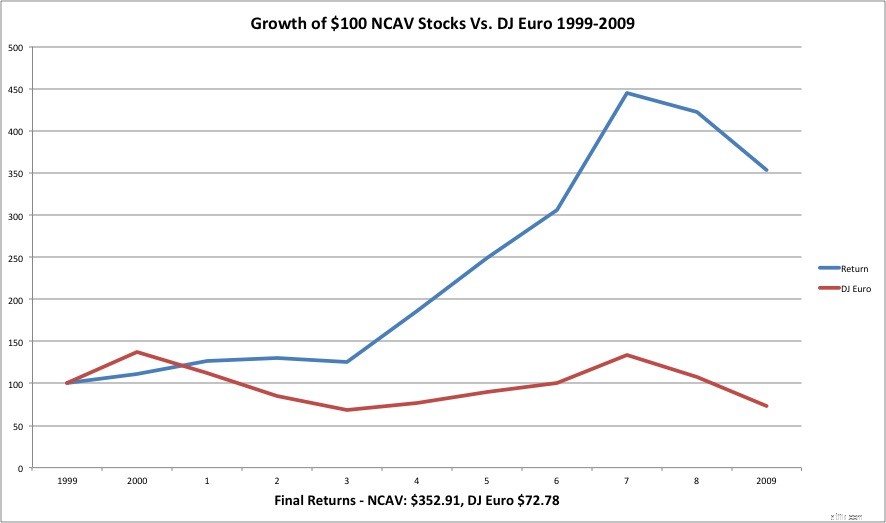

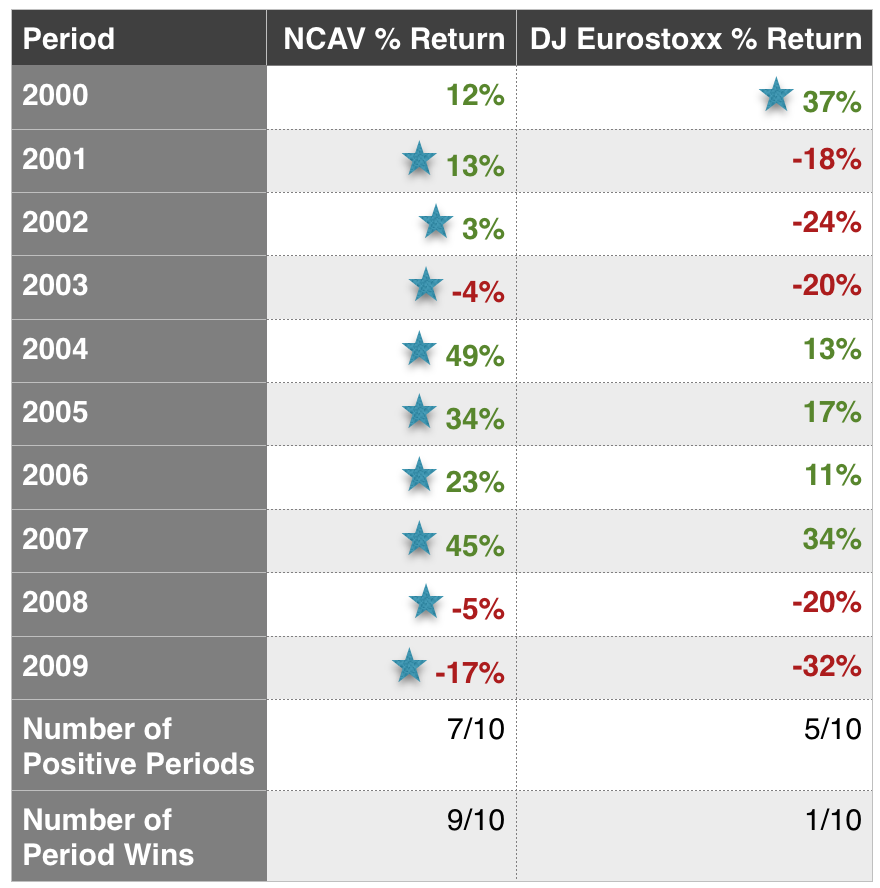

Давайте посмотрим на эти долгосрочные доходы, как показано в статье «Изучение различных систематических стратегий инвестирования в стоимость». », Филип Ванстраселе и Люк Аллейс:

Как вы можете видеть, сетевые сети показывают лучшие результаты в течение 9 из 10 лет и страдают только 3 периодами простоя.

Однако инвестор может легко превратить эти годы спада в постоянные убытки, если он продаст акции после падения рынка. Когда дело доходит до любой инвестиционной стратегии, у вас неизбежно будут хорошие и плохие годы, но в конечном итоге действительно имеет значение среднее значение всех этих лет.

Здесь 1 доллар, вложенный в начале, стал бы:

… к концу 2009 года. Вы бы увидели прирост в 350%, несмотря на самый большой спад за последние 100 лет!

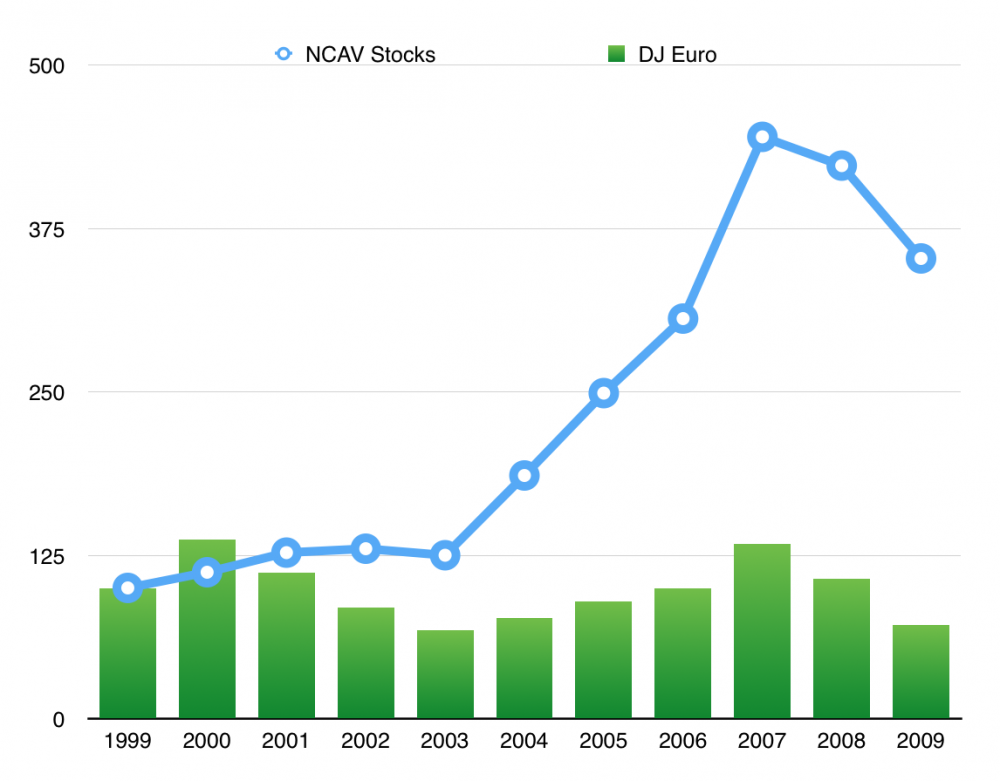

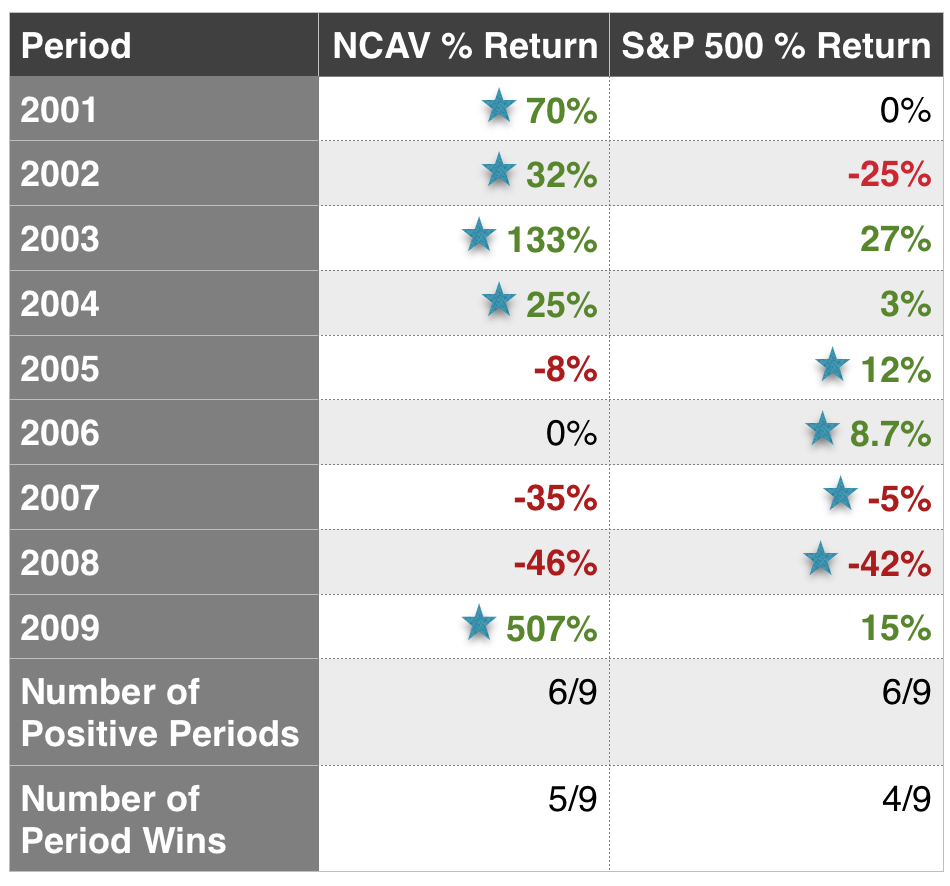

Теперь давайте взглянем на ретроспективное тестирование NCAV Old School Value от Jae Jun:

Исследование Джэ также охватывает первые десять лет 2000-х — бурное десятилетие для акций, в которое вошла Великая рецессия.

Как видите, дорога была более тернистой, но конечная отдача намного больше .

Даже с учетом больших спадов в 2007 и 2008 годах 1 доллар, вложенный в чистую прибыль, вырос бы до 12,81 доллара, а тот же доллар, вложенный в S&P 500, сократился бы до 0,96 доллара!

$1 становится…

…всего за 9 лет.

И именно в этот момент я должен упомянуть один важный факт:темперамент имел бы решающее значение в период с 2007 по 2008 год. Уоррен Баффет соглашается. Из его письма от 2014 г.

Это последовательный подход или соблюдение курса в течение нескольких лет, который защитил бы инвестора от потерь.

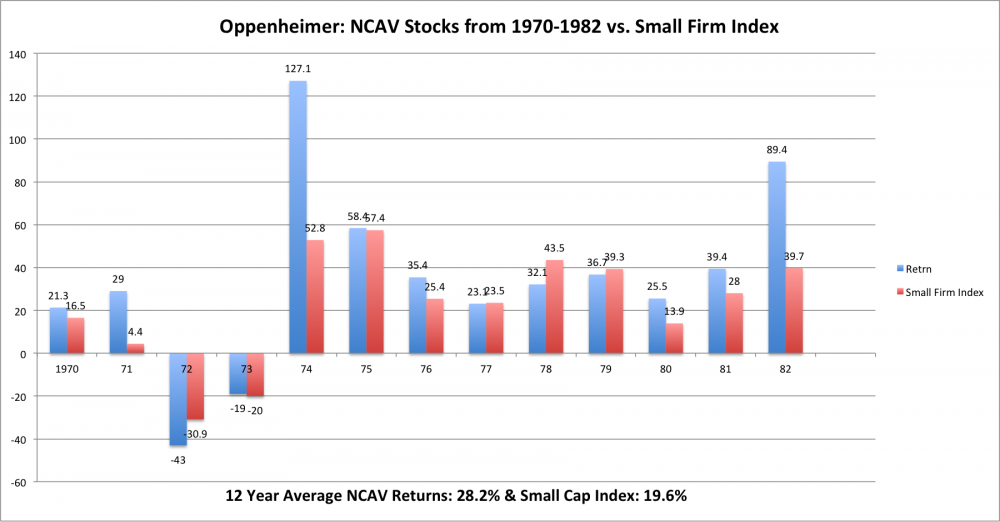

Давайте взглянем на более раннее исследование, в целом в более удачный для акций период. Давайте посмотрим на исследование чистых запасов Дж. Роберта Оппенгеймера с 1970 по 1982 год, «Стоимость чистых текущих активов» Бена Грэма, «Обновление результатов»:

В этом исследовании чистые чистые инвесторы в акции пострадали бы всего 2 года спада из 12, но эти годы спада были довольно большими. Опять же, если бы инвестор разочаровался и продал свои акции после второго убытка, то он наверняка упустил бы доходность, подобную ракетному кораблю, в 1974 году и большую прибыль в течение оставшихся восьми лет.

В исследовании Оппенгеймера 1 доллар, вложенный в начале 1970-х, стал бы…

Сети: 25,92 доллара США

Индекс малых фирм: 10,20 долл. США

…за 12 лет. СГТР более 31%!

Именно такая диверсификация, как по количеству акций в вашем портфеле, так и по количеству лет, в течение которых вы используете стратегию, гарантирует защиту ваших недостатков. Откровенно говоря, если у вас нет темперамента, чтобы придерживаться многообещающей стратегии в долгосрочной перспективе, вам следует работать в индексном фонде и вообще не выбирать акции.

…но если у вас есть возможность не сбиться с пути, сетевые сетки предлагают впечатляющий потенциал роста, защищая при этом ваши недостатки.

Для справки, показанные здесь результаты указывают на доходность предлагаемых широко диверсифицированных портфелей. Какими бы хорошими ни были эти результаты, сосредоточив внимание на чистых чистых запасах самого высокого качества, вы сможете добиться еще большего. Это то, что решил сделать Эван Блекер, и за последние 5 лет это сработало на уровне 22,5% в год.

У тебя тоже хватит смелости сделать это?